文|新莓daybreak 張芮白

編輯|翟文婷

理想贏麻了。

關于這家造車新勢力的最新數據都在刷新紀錄,大有一騎絕塵的增長態勢。

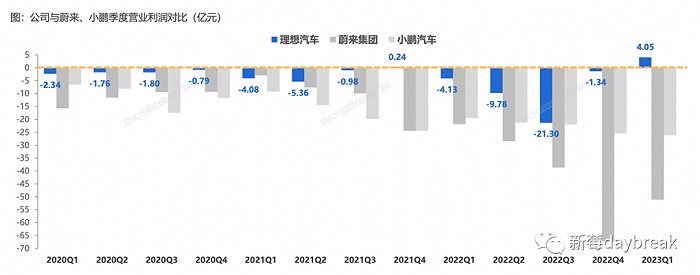

2023年第二季度,理想營收286.5 億元,環比增長52.5%,這已經是連續四個季度環比增長;凈利潤達23.1億元,上個季度公司也是掙錢的,凈利潤為14億元。

這得益于理想的一個關鍵指標穩定保持在兩位數。Q2理想毛利率為21.8%,同期特斯拉的毛利率則為18.2%,這已經是理想連續第二個季度毛利率超過特斯拉。即便是今年第一季度,理想毛利率為20.4%,蔚來和小鵬則分別為 1.5% 和 1.7%。

全是好消息。李想放松到在電話財報會議開始十幾分鐘后,等待翻譯的間隙,發了一條微博,內容是2023年理想的目標。

財務數據只是令此前占據明顯領先優勢的理想,進一步證實了它的江湖地位。

2023年上半年,理想賣出 13.9 萬臺車,超過蔚來5.4萬和小鵬4.1萬的銷量之和。理想目前市值為436.11 億美元,是蔚來(238.57 億美元)的將近兩倍、小鵬(146.28億美元)的將近三倍。

中國車企上市公司序列,除了比亞迪,所有人都被理想甩在后面。理想成功的同時,也成為更多人的敵人。

這迫使李想必須跑得更快。肉眼可辨的一個關鍵指標是,銷量。

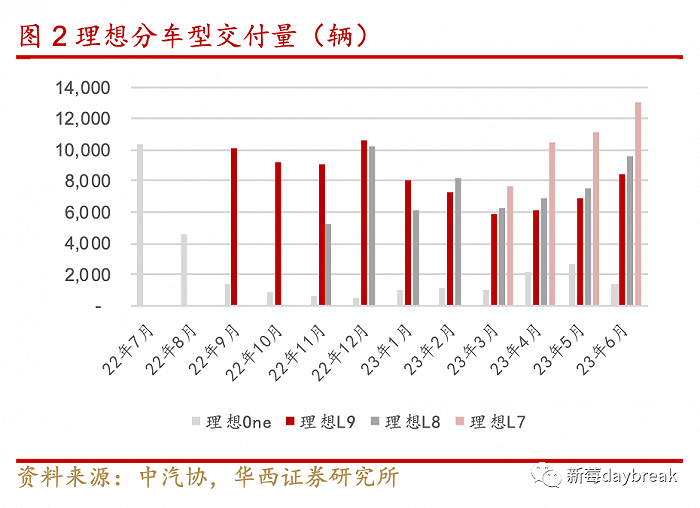

剛剛過去的七月初,理想交付了第40萬輛汽車,第二季度總交付量為8.65萬輛,是去年同期的3倍,今年上半年的交付量也已經超過2022全年總和。

基于此他制定出一個更為激進的目標:年底沖擊4萬輛的月交付量,并且突破千億人民幣的全年營收目標。

最重要的是,李想已經提前下戰書,2024年將挑戰奔馳、寶馬、奧迪在中國區的銷量。晚點LatePost得到的數據是,理想明年的銷量目標初步定為 80 萬臺,要知道去年特斯拉在中國市場賣出44 萬臺車,而且是進入中國十年的成績。

挑戰BBA,越過特斯拉。理想敢于這么瞄準,是實力自信,還是情緒烘托到位了?

01 押注爆款

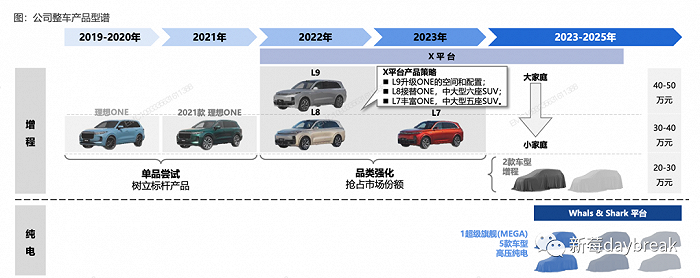

2018年理想ONE發布后的將近四年時間里,理想只有這一款車型。但這款車型卻在造車新勢力中首個沖破十萬,首個單月交付破萬,一度是新勢力中賣得最好的產品。

押注爆款是理想成立以來一以貫之的戰略打法。

2020年3月,理想ONE正式開始交付,截至2023年4月底,累計交付量已經達到20.3萬,差不多是理想全部銷量的一半。這是理想爆款思路的直接證明。

給理想參考和信心的是蘋果。「很長時間蘋果就靠iPhone一款爆品,理想ONE為什么不能是?」李想的設想是,要能達到月銷1.5萬臺的爆品基準線,以后任何一款車的銷量都不會更低。

其實當初決定走哪條路時,內部沒有統一說法,李想思考良久后拍板,「如果不能推出最好的產品,只能湊合,那就不做了。」集中所有資源,只做增程、六座。

除了有蘋果成功的先例給予支撐,集中資源還有一個好處,研發、制造、服務的攤子不至于鋪得過大,利于企業成本控制,健康發展。

理想ONE成功了,但沒有來得及狂喜,李想很快陷入了焦慮:理想ONE是偶然嗎,繼續保持還是開辟新路?

李想很快想通了這個問題,「從 1 到 10 走的時候,好的企業都是延續從0到1積累下來的產品和組織優勢。」

理想ONE的改款和L系列均沒有進行大幅度的調整,只是在原來的基礎上進行了優化,覆蓋到了一孩、二孩、三孩家庭,也被網友戲稱為「套娃車」。

「大家老說套娃有問題,但全世界最成功的企業都是套娃。」李想舉了蘋果手機、博朗剃須刀的例子佐證。

這依然是爆品策略的延續,就像iPhone4 是單一爆品,到了iPhone11就是產品組合的爆品方案,也代表著更大價格區間的市場占有率。

L系列完美復刻了這一策略,目前每款車的月銷量都在一萬輛以上。無疑,爆品策略在理想汽車的整個成長路徑上發揮了重要作用。

大單品爆款策略可以提升效率節省成本,但也可能像一部耗資巨大風險極高的電影,讓理想暴露在產品設計的風險之中。因為一旦某款車型無法貼合市場需求,對公司來說就是災難。

據公司官方解釋,為應對此問題,理想從華為引入IPD 流程,核心是PDT(車型與智能產品研發小組),負責每一款產品的商業成功;負責一款車從定義到銷售的全流程。

IPD 流程帶來的好處是公司在產品定義、設計、研發、營銷流程中思路高度統一。因此成品車型具有清晰的用戶畫像,在功能端精準的滿足用戶需求。這個流程是理想未來持續打造爆款的基礎。

沒有任何一種解決方案是萬無一失的。理想現在同時推進有11個項目,每個產品都打造成爆款,這是巨大的挑戰,甚至一定程度上是不太現實的。

02 外力助推

在多數情況下,事物的發展無法按照設計者的軌道,精準無誤地推進。反之亦然,L系列的成績來自爆款策略的成功運用,也不能忽視外部環境的助推。

去年9月,理想做了三件大事。L9的交付,L8、L7的發布。這三輛車,差不多就是一款車。但是無形中趕上一個好時機。

同月,小鵬發布了第一款30萬以上的SUV G9。但因為配置混亂,且與此前的產品價格差距太多,目標人群不一致,遭遇滑鐵盧。

同樣因跳躍式出牌陷入泥潭的是蔚來。去年9月30日,蔚來二代的主力產品ET5正式開啟交付,比一代產品 ES8 便宜 12 萬,由蔚來新工廠生產。產能爬坡致使車輛不能如期交付,加上新車型空間太小,引起消費者不滿。ET5未能承接上一代的榮耀。

毫無疑問,理想抓住了同行掉棒的機會。

對手的失誤或許是拉開差距的絕佳時刻,但大環境的發展更能影響一家企業的載沉載浮。

出行距離的延伸、充電效率有限的情況下,里程焦慮并沒有完全消失,甚至不降反升。銷量能佐證這個現象:2023年上半年,國內插電混動和增程式汽車銷量在新能源車比重上升至32.24%,同比增長近十個百分點。

今年4月,中國電動汽車百人會論壇(2023)上,中國科學院院士、中國電動汽車百人會副理事長歐陽明高提出,未來5~10年插電混動車和增程式電動車(在新能源汽車中)的占比會從2022年的22%逐步提升到30%~40%,甚至接近50%都是可能的。

他的理由是電動車價格成本、電池成本仍然偏高,補貼還在下降。過渡車型相比純電需要更少的電池容量,有利于降低車輛成本,同時平抑鋰價的波動,穩定電池價格。

據晚點 Auto報道,比亞迪騰勢 D9 提供純電和混動兩個版本,但純電版本僅貢獻不到 5% 的銷量。36氪給出另一個維度的參考,銷量頭名比亞迪的187萬年銷量中,插電混動車型超過一半占比。

SKU有限,增程式產品理念突出的理想,自然不會錯過這波增長勢頭。

國海證券結合理想招股書分析,增程車BOM成本比電動汽車低約25%,因此能比競品車型提供更具性價比的產品。

對于剛剛接觸新能源的消費者來說,里程焦慮仍然排在優先級,插混和增程車型滿足城市用電、長途用油的需求,更容易讓人接受。

但理想的棋局里除了增程還有純電。

今年年底,理想的首款5C純電超級旗艦車型MEGA就要發布。李想重申銷量目標是 50 萬元以上市場第一,前提是不區分車型、驅動形式。

MEGA依舊是爆品策略,但據晚點 Auto報道,有投資人認為現在已經是理想短期內的最高點,就算成功了也不會是特別的爆款。

未來無法準確預測,但可以肯定的是,在40萬-60萬的這一賽道上,小鵬、極氪、問界等,越來越多的競爭對手正在涌入。

明年,理想還會發布四款車型,包括一款增程SUV,三款純電車型,相比過去的穩扎穩打,它的進度明顯在加快。要想把每個產品都做成爆款,是巨大的考驗。

短暫收獲之后,就要應對新局面。對企業而言,打一次勝仗不算什么,持續不斷打勝仗才最重要。