文丨張濤、路思遠(中國建設銀行金融市場部,文章僅代表作者觀點)

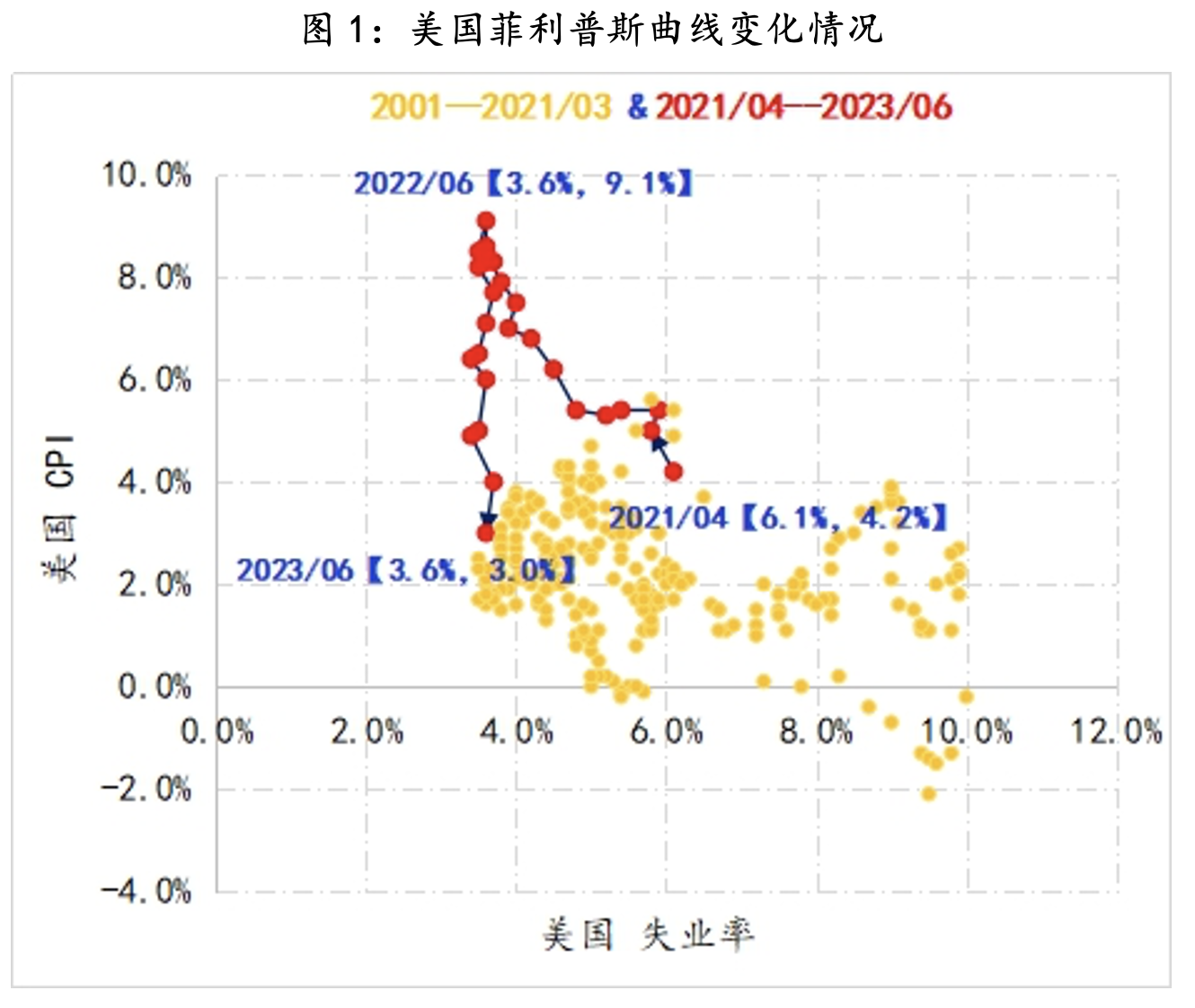

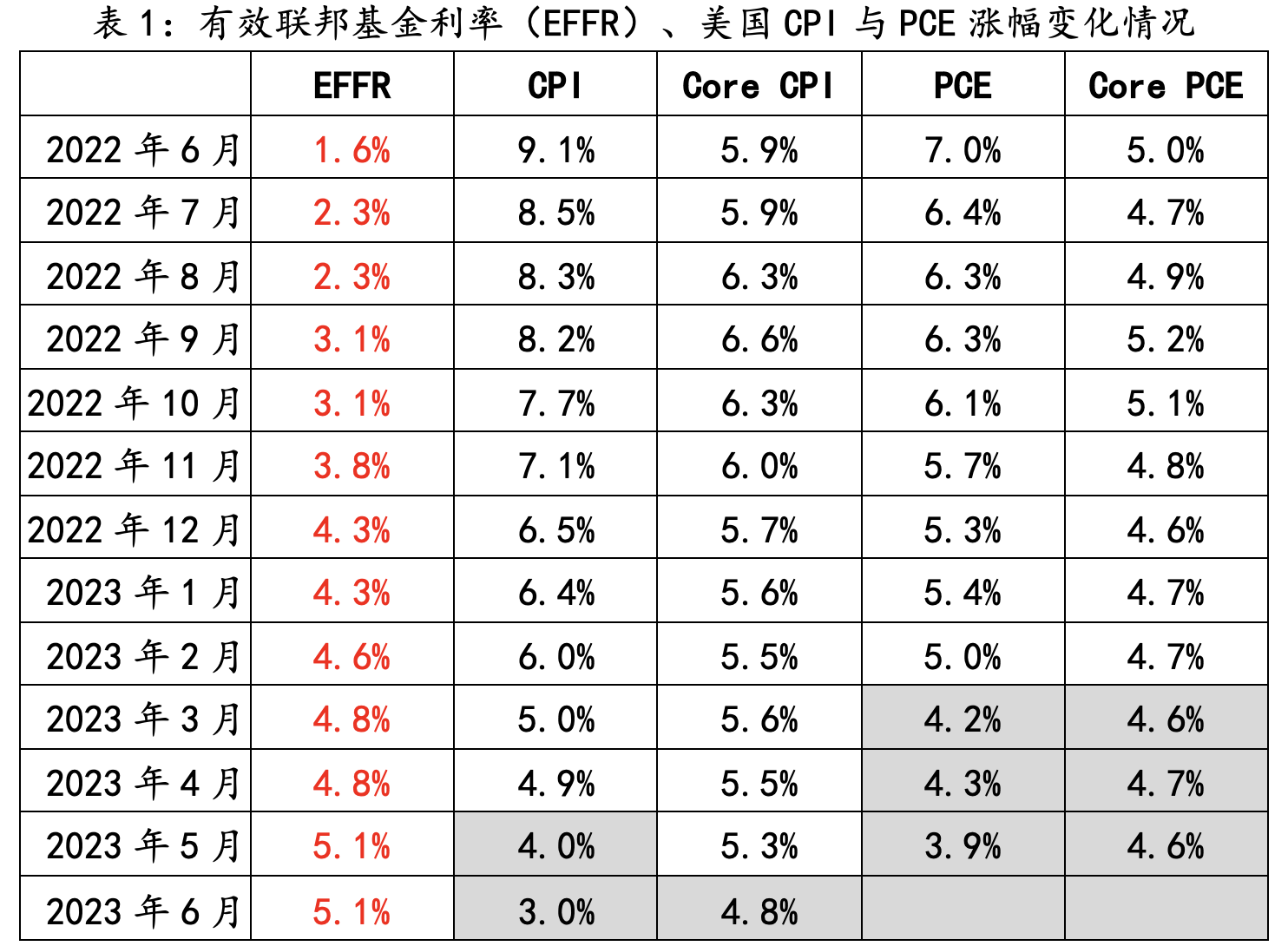

伴隨美國6月CPI和核心CPI漲幅超預期放緩(分別為3%和4.8%),美聯儲在本輪加息周期之初誓言的“軟著陸”可能性繼續上升。按照菲利普斯曲線關于通脹-就業的框架來觀察美聯儲的本次抗通脹進程,截至目前美聯儲取得了超預期的成效——去年6月美國CPI同比漲幅觸及9.1%,之后開始快速回落,一年后CPI同比漲幅累計回落6個百分點至3%,同時美國失業率穩定在3.6%左右的水平。鑒于核心通脹漲幅仍大幅高于2%的通脹目標水平,美聯儲何時結束加息進程會十分謹慎,而且被譽為美聯儲深喉的《華爾街日報》記者Nick Timiraos在6月CPI數據出爐后,就提前吹風“美聯儲不會改變7月加息計劃”,但圍繞美聯儲隨后的利率政策路徑,仍有三處變化需要密切關注。

首先,美聯儲利率政策已轉入實質性的限制性水平。伴隨6月核心CPI同比漲幅回落至5%以下,美國主要的通脹指標漲幅均低于美聯儲的政策利率水平,即剔除通脹因素后的實際政策利率由負轉正。按照之前聯儲加息周期的經驗,當政策利率轉入實質性的限制性水平后,利率收緊對消費需求的緊縮作用也將進入加速顯現階段。但由于美國防疫的財政紓困政策和疫后就業市場的結構性變化,之前聯儲的經驗規律能否再次發揮作用,美聯儲也無法確定。加之在本次抗通脹過程中,貿然過快停止加息周期,很可能因通脹反復而造成不必要的麻煩。例如,加拿大央行和澳大利亞聯儲就過早結束加息,后又被迫重啟,相應其公信力和抗通脹的進程都受到負面影響。

因此,在通脹趨勢性回落沒有十分明確的證據前,美聯儲更傾向保持抗通脹的姿態。

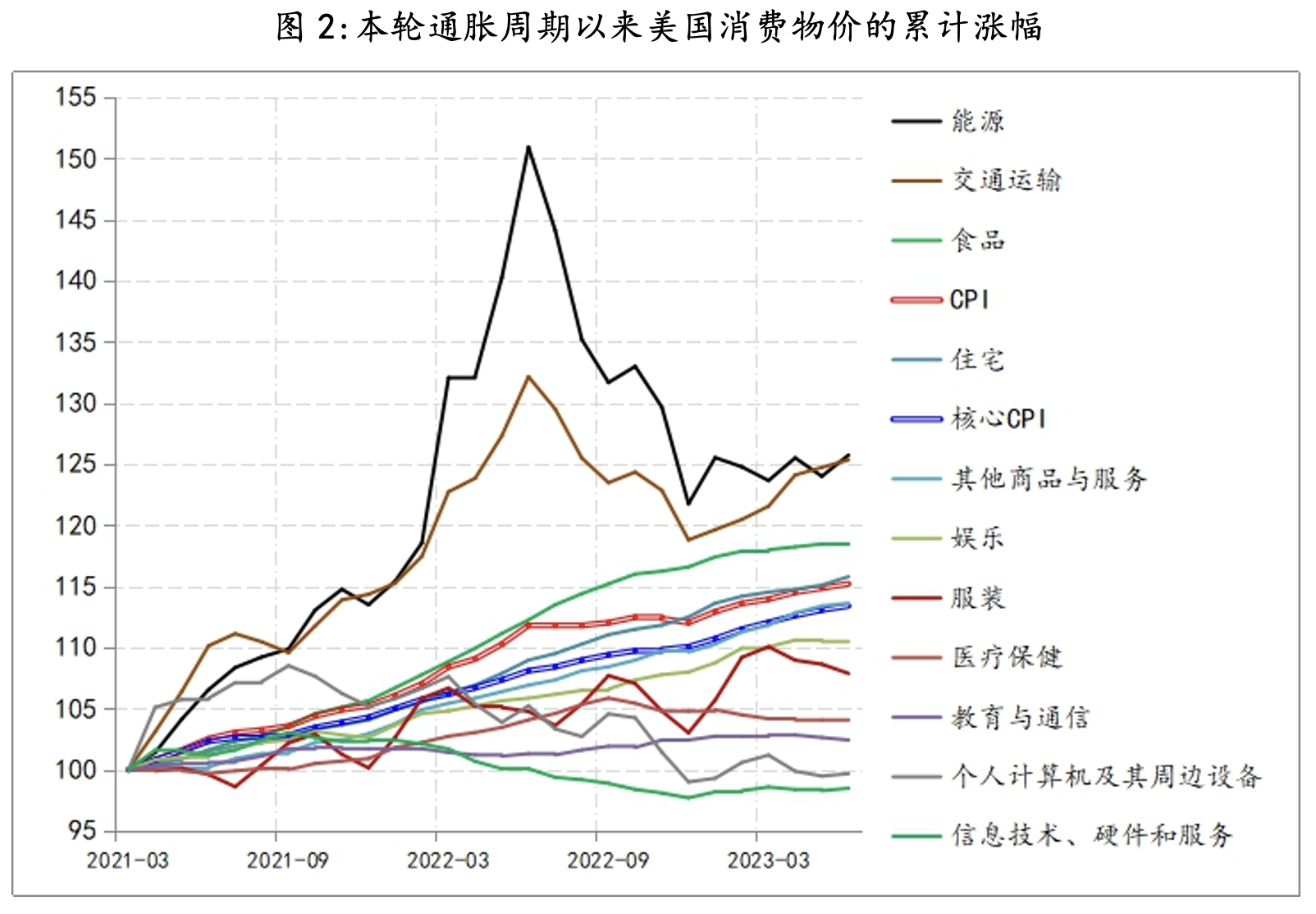

其次,美國通脹出現反復的概率不低。雖然在過去的12個月,美國通脹漲幅快速回落,但從物價絕對水平的上漲情況來看,美國消費者承受的通脹壓力還十分巨大。例如,本輪通脹周期以來,能源和汽車價格波動最為明顯,這兩項也是對CPI同比漲幅回落貢獻最大的,但自今年2月之后,能源和汽車的絕對價格就不再下降,與此同時住房、服務等價格水平還是累計上漲。這也是美國消費者“加薪”的訴求持續高漲的原因所在,相應這一次美國通脹的粘性強于以往,所以通脹反復的概率并不低。

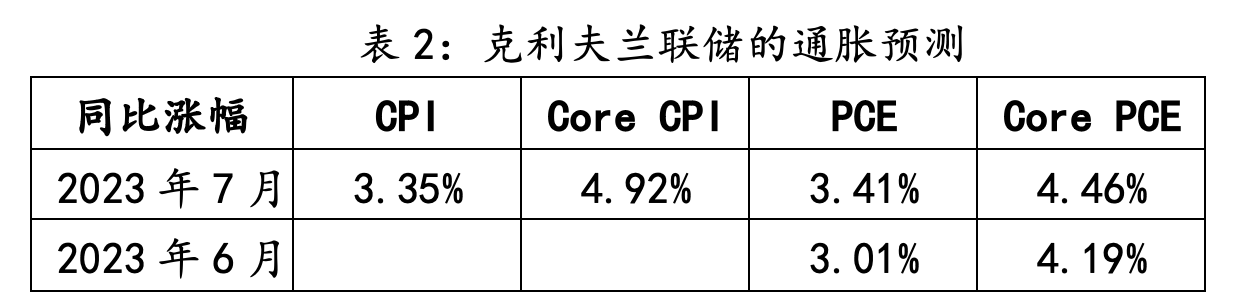

實際上,就在6月份CPI數據公布之后,克利夫蘭聯儲也隨即更新了其對通脹的模型預測,預測結果顯示,7月份的CPI和PCE同比漲幅均會較6月有所回升。

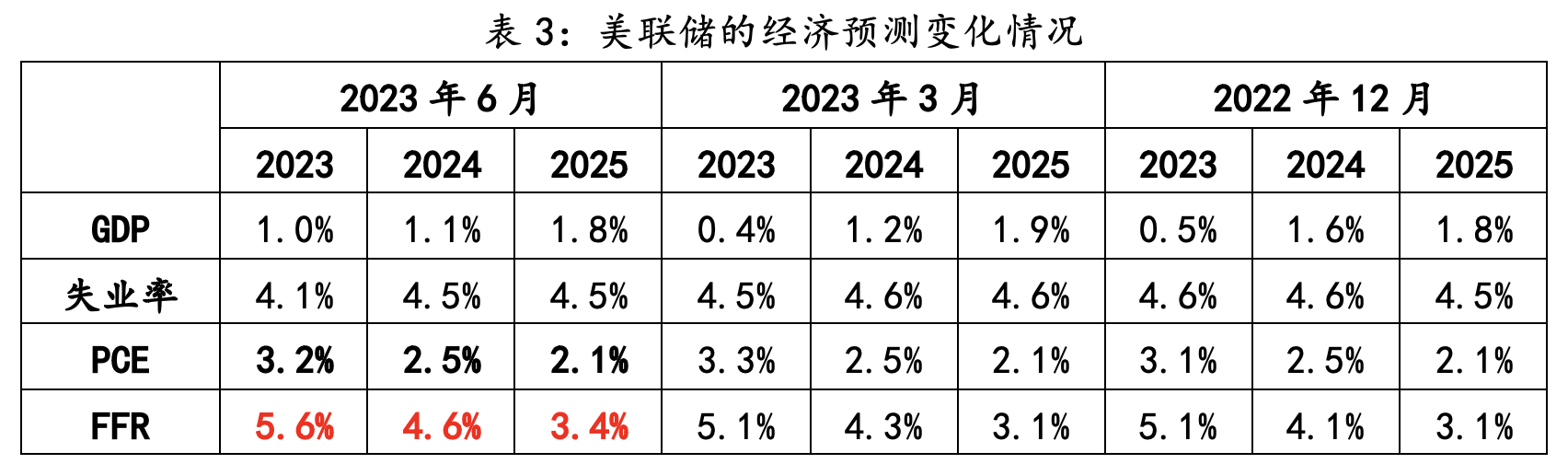

第三,美聯儲對于通脹目標會采取更為靈活的策略。除了上述兩點近期變化之外,還有一處影響更深遠的變化,即美聯儲對其通脹目標會采取更為靈活的策略。按照美聯儲在6月議息會議公布的最新經濟預測(SEP),可以觀察其未來2年的聯儲政策路徑,美聯儲預計至今年年底,美國PCE將回落至3.2%,而政策利率(聯邦基金利率,FFR)則保持在5.6%的水平,即高過PCE 2.4個百分點;到2024年底,PCE降至2.5%,FFR為4.6%,超出PCE2.1個百分點;到2025年底,PCE進一步降至2.1%,FFR為3.4%,超出PCE 1.3個百分點。

這三對數字透露出兩點重要的信息:一是在2026年之前,美聯儲都會將政策利率保持在限制性水平狀態(利率始終高于通脹);二是美聯儲不會等到通脹回落至2%目標水平后,才會采取降息。例如,2024年暗含著要降息100個基點,2025年則進一步降息120個基點。如果美聯儲之后的政策路徑就是這樣的話,實際上預示著美聯儲在某種程度上放棄了2%的通脹目標。

以上,就是我們從近期美國通脹數據和美聯儲政策信號的變化中獲得一些新的認識,但是這些認識更多側重對美聯儲抗通脹的單一分析,相應對于加息滯后效應對金融穩定的影響,美聯儲縮表計劃(QT)的持續推進對金融體系整體流動性的影響,以及利率和流動性雙收緊對美國債務持續性的影響等問題,均沒有過多的涉及和納入我們對美聯儲利率政策路徑的分析中,然而隨著美聯儲距離結束加息進程的臨近,這些問題對于市場影響的重要性自然也會隨之提升,對此我們也將會擴充現有的分析框架,來持續更新認識。

參考:

(文章僅代表作者觀點。責編郵箱:yanguihau@jiemian.com。)