界面新聞記者 | 穆玥

備受詬病的量化“T+0”再次迎來致命一擊。

2月26日,中信證券發布《關于落實證監會“嚴禁向利用融券實施日內回轉交易(變相T+0交易)的投資者提供融券”要求的提示》。

提示稱,根據2024年2月6日《證監會新聞發言人就“兩融”融券業務有關情況答記者問》的要求,證券公司應加強對客戶交易行為的管理,嚴禁向利用融券實施日內回轉交易(變相T+0交易)的投資者提供融券,請各位投資者知悉并遵守相關規定要求。

深圳某量化私募基金經理康先生認為,限制變相T+0交易對量化基金的盈利模式會產生嚴重影響,原來量化基金可以通過這種方式,在下跌中變相賺錢,限制以后相當于使得量化基金的盈利手段“被砍掉一條腿”。

上海頭部量化私募相關人士表示,限制融券變相T+0,對于以前依靠這種模式賺錢的私募來說,影響肯定會比較大。但是融券市場的規模有限,就頭部量化私募的體量來講,即便是有相關業務,整體占比也不會太大。特別是之前相關部門已經出臺了很多措施規范融券業務,大家對這塊普遍也是比較謹慎的,所以最近券商的相關新規對于量化行業整體沖擊不會太大。

事實上,近年來量化T+0一直備受爭議,特別是2023年8月28日A股在諸多重大利好背景下高開低走,引發市場關于“量化基金砸盤”的大討論之時,量化基金通過融券業務實現變相“T+0”的操作更是一度被推至風口浪尖。

當時一種廣為流傳的說法認為,量化基金憑借著規模優勢更容易鎖定券源,并經常在個股漲停板附近融券做空鎖定利潤,待個股炸板回落以后再擇機買進還券,這使得難以融到券的普通投資者在交易過程中處于非常不利的地位,經常被量化基金“收割”,更有投資者因此認為量化基金就是砸盤A股的“元兇”。

為了規范融券業務發展,相關部門此前也已經采取了諸多舉措。

2023年10月14日,證監會宣布將普通融券的保證金比例由50%提高至80%,私募機構的融券保證金由50%提高至100%,同時調整取消了上市公司高管、核心員工通過參與戰略配售專項資管進行出借。

同日,滬深北交易所發布《關于優化融券交易和轉融通證券出借交易相關安排的通知》,明確“投資者持有上市公司限售股份、戰略配售股份,以及持有以大宗交易方式受讓的大股東或者特定股東減持股份等有轉讓限制的股份的,在限制期內,投資者及其關聯方不得融券賣出該上市公司股票”,進一步完善了“限售股不得融券”的要求。

今年1月28日,證監會進一步優化了融券機制。一是全面暫停限售股出借;二是將轉融券市場化約定申報由實時可用調整為次日可用,對融券效率進行限制。因涉及系統調整等因素,第一項措施自1月29日起實施,第二項措施自3月18日起實施。同日,滬深交易所決定暫停戰略投資者在承諾的持有期限內出借獲配股票,自2024年1月29日起施行,通知實施前尚未了結的出借合約到期不得展期。

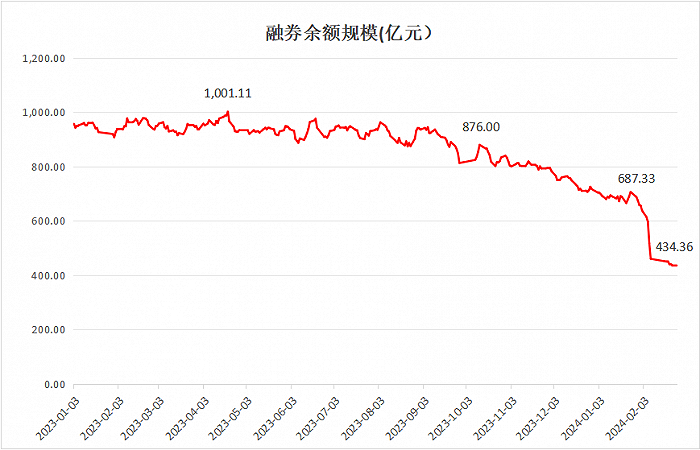

在此背景下,近期兩市融券余額也有明顯回落,Wind數據顯示,2023年年初至10月13日兩市日均融券余額為930.99億元,2023年10月16日至今年1月26日兩市日均融券余額下降至760.22億元,而在今年1月29日至2月26日兩市的日均融券余額進一步下降至僅為543.09億元,其中自2月8日至2月26日兩市單日的融券余額均在400多億元。

圖:2023年以來融券余額變化情況(截至2月26日)

數據來源:Wind

值得一提的是,除了融券T+0以外,有關量化交易其他方面的監管也在逐步收緊。

2023年2月17日,滬深交易所同步發布了滬深主板股票異常交易實時監控細則以及科創板股票異常交易實時監控細則。

同年9月1日,證監會指導證券交易所出臺加強程序化交易監管系列舉措,發布《關于股票程序化交易報告工作有關事項的通知》《關于加強程序化交易管理有關事項的通知》兩項通知(以下統稱為《兩項通知》),于10月9日正式實施。

今年2月20日,知名量化私募靈均投資因異常交易被滬深交易所限制交易3個交易日并啟動公開譴責程序。