文|趕碳號

一年一度的SNEC盛會開幕在即。

光伏,在過去的一年多時間里經歷了前所未有的全行業都賺錢、賺大錢的黃金年代,無論是光伏主材,還是輔材、設備。

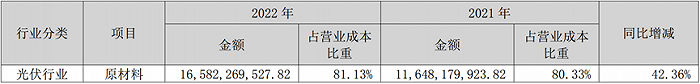

逆變器帶頭大哥、多年以來的股市大白馬——陽光電源2022年業績亮眼:實現營業收入402.57億元,同比增長66.79%;歸母凈利35.93億元,同比大增127.04%。公司一季度業績再上臺階,實現125.8億營收和15.08億凈利,同比分別大增175.42%和266.90%。不過,今年一季度環比上一季度,公司營收和凈利增長分別為-30.24%和-1.57%,略有些差強人意。

趕碳號在贊賞陽光電源亮眼業績的同時,也發現兩個重要疑點:

第一個疑點是,陽光電源的存貨在營收中占比陡增,高出同行13個百分點,庫存商品占比更是高出同行一倍都不止。

第二個疑點是,從2015年到2018年這四年,陽光電源公告的海外銷售數據,與海關出口數據高度一致。但是最近這四年情況陡變,剔除海外產能以及儲能系統出口因素,陽光電源公告的海外銷售數據,遠遠高出了安徽省全省的逆變器海關出口數據。

01、存貨與庫存商品,為何遠超同行?

最近,有多位陽光電源的投資者通過深交所互動易平臺向公司提問。其中,有投資者擔心陽光電源的高額原材料與庫存為電池,從而影響到企業未來業績。對此,公司也都作了回應。

趕碳號首先需要搞明白的是,陽光電源的高存貨、高庫存商品,究竟高到了什么程度?這種“雙高”,是行業普遍現象,還是陽光電源一家公司所獨有的情況。

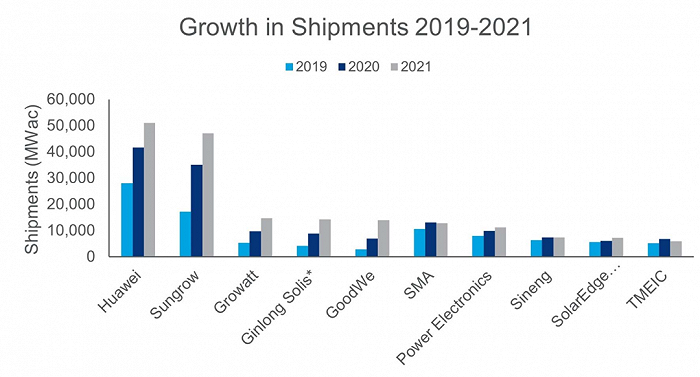

來源:伍德·麥肯茲

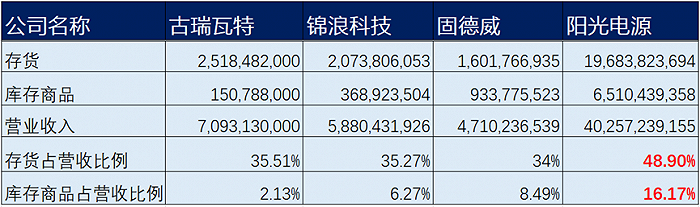

雖然逆變器頭部企業在業務類型、產品結構上存在一定差異,但選取古瑞瓦特、錦浪、固德威這個行業出貨量的第三到第五名,來與陽光電源進行對比分析,仍具有一定參照意義。

來源:四家公司2022年年報;單位:元

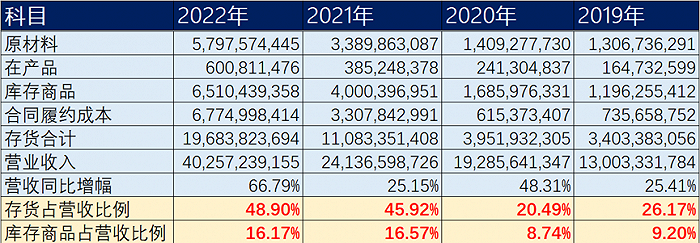

趕碳號經過對比發現,古瑞瓦特、錦浪科技、固德威三家企業2022年的存貨占營收比例出奇地一致,均在35%左右。但是,陽光電源的存貨占比高達48.9%,高出行業平均水平13個百分點以上。

上述三家樣本企業中,又以古瑞瓦特與陽光電源業務、產品結構相似,既有光伏逆變器為主的傳統業務,又有儲能系統為主的新興業務。

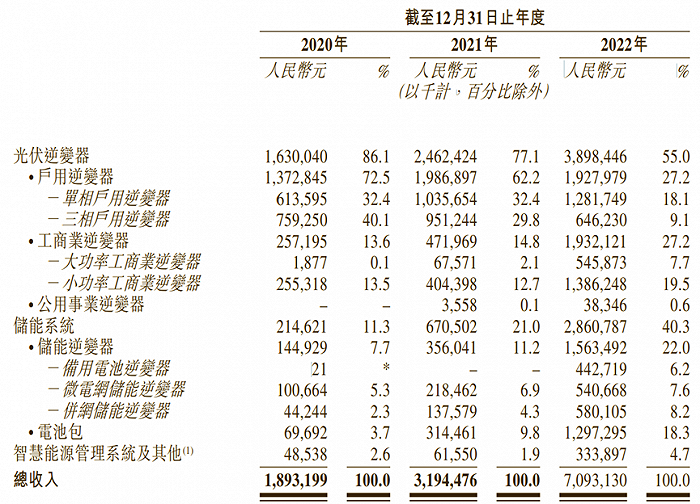

來源:古瑞瓦特招股書;單位:千元

陽光電源2022年年報;單位:元

在庫存商品占營業收入比例這個指標上,陽光電源與古瑞瓦特差異巨大:古瑞瓦特為2.13%,陽光電源為16.17%,后者是前者的七倍多。同樣,陽光電源的庫存商品占營收的比例,與固德威、錦浪的差異,也在一倍以上。

這里要說明的是,陽光電源并不是一家小企業。2022年,公司在創造了400億營收的同時,同時產成了近200億的存貨、65個億的庫存商品。按理說,以陽光電源多年來頭部企業的供應鏈管理水平,至少在行業平均線之上才說得通,而現實情況卻恰恰相反。

當然,分析一家企業,除了和行業比之外,也要可以和自己對比。是否是因為陽光電源這家企業有其自身特點——在采購、運輸、存儲、銷售上有自己獨特的生產經營節奏呢?

我們通過公司最近四年的年報,進一步統計分析,結果同樣令人失望。

來自陽光電源2019-2022年年報

最近四個財年,陽光電源的存貨與庫存商品占營收的比例逐年走高。和2020年相比,這兩項指標都翻了一倍。

公司營收、利潤連年增長的同時,存貨和庫存商品的絕對金額出現上升是可以理解的,但占比也上升,就有些說不通了。

公司高速增長好像是實現了,但這并不等同于高質量增長。

02、200億存貨,究竟由何構成?

陽光電源的存貨,主要有以下三塊構成:

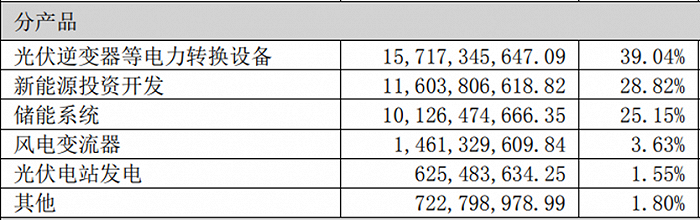

首先,電站開發業務是第一大塊。

2022年報中的“合同履約成本”一項,在2019年叫做“建造合同形成的已完工未結算資產”,2020年及2021年叫做“電站項目成本”,可能是一個意思。2021年,電站項目成本從6個多億猛增到33個億。2022年,則又翻了一倍,達到67個多億。

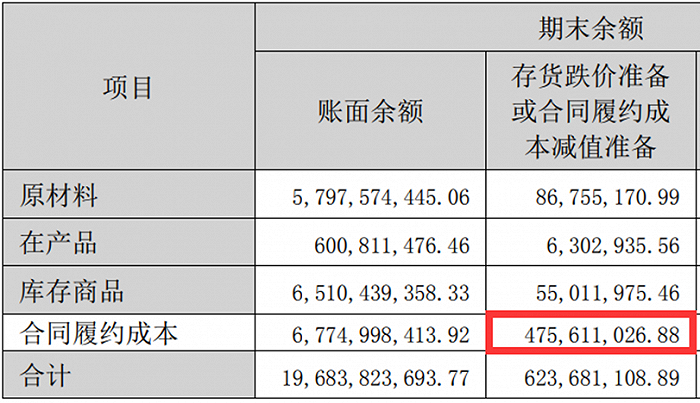

陽光電源2022年年報;單位:元

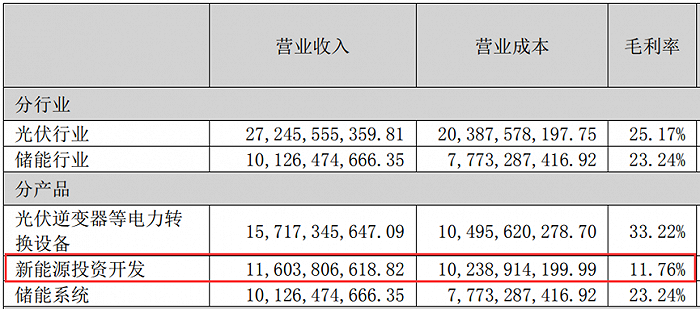

根據公司年報理解,這塊業務大概率對應“新能源投資開發”業務,或由BT、EPC業務構成,毛利率在各產品中最低,只有11.76%。即便毛利已經菲薄,該部分的存貨,仍有四個多億的跌價損失風險。

陽光電源2022年年報;單位:元

第二,陽光電源的”在產品“,即“處在生產過程中的在產品”,較上年同期僅增加了兩個多億。考慮到公司產能擴張,這兩個多億實屬正常。

最后,真正讓人擔心的是陽光電源的原材料與庫存商品部分的巨大變化。

公司在2022年的存貨較2021年猛增86個億,除了“合同履約成本”增加34個億以外,增加最大的還有兩塊:

一塊是“庫存商品”65個億,較上年增加了25個億,一塊是“原材料”58個億,較上年增加了24個億。這兩項加起來,高達123個億,較上年增加了49個億。

陽光電源2022年年報;單位:元

于是,我們在陽光電源看到一個悖論:

一方面,公司毛利率在上升、產品比過去更賺錢了;但另一方面,公司原材料和庫存商品在營收中的占比,相比同行和自己的過往,都在大幅增加,好像賣不動貨了。

在逆變器行業,如果不考慮原材料市場價格的波動風險,“原材料”與”庫存商品”的多寡,對企業的影響無非就是個資金占用與倉儲物流問題,時間久一些,也不會造成原材料或庫存商品變質。換句話說,光伏逆變器生產出來,就像組件一樣,在倉庫里放上一兩年也不會壞,一樣能賣錢,無非就是打個小折而已。

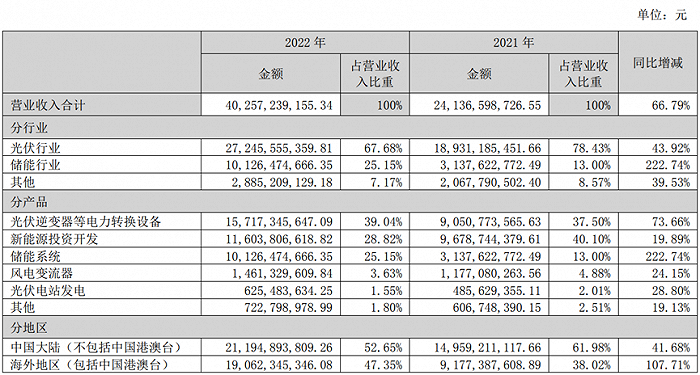

但現在不同了,陽光電源的原材料與庫存商品,主要是儲能產品。

趕碳號得出以上這個結論,是因為公司通過互動易承認了:

“公司2022年存貨增加的第一個原因是儲能業務快速增長,應對市場需求,備貨增加,但2023年起碳酸鋰價格快速下跌帶動電芯價格回落,公司儲能電池備貨已大幅下降,目前處于合理庫存水平;第二個原因是公司新能源投資開發業務重點發力家庭光伏市場,開發項目增加,備貨增加;第三個原因是新能源投資開發業務中部分地面電站項目仍在建設期。存貨減值計提已嚴格按照減值準則,充分評估計提。“

“儲能業務“,是公司存貨增加的第一個原因,”家庭光伏市場“則是第二個原因。實際上,后者其實就是戶用儲能逆變器,除了逆變品之外,當然也包括了電池、電芯。

03、高價碳酸鋰的接盤俠?

最近,陽光電源在回答投資者提問時表示,公司儲能業務堅持無電芯戰略,即“除了電芯外購外,PCS、PACK、EMS、BMS都是自己研發生產……電芯漲價會對公司儲能業務毛利產生負面影響。”

換句話說,陽光電源的電芯全部外采。公司認為,近期碳酸價格暴跌,對公司儲能業務毛利反而是利好。

但是,正如投資者所擔心的,公司2022年近58億的原材料存貨和65億的庫存商品,兩項加起達高達123億,如果其中的大部分,是儲能電池或電芯呢?

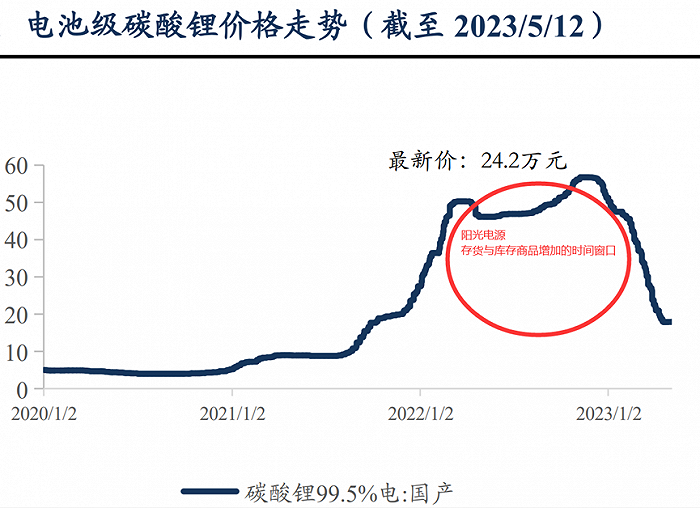

自2019年到2022年11月,在一年半時間里,電池級碳酸鋰從3.8萬元/噸暴漲到59萬元/噸,狂飆了15倍。但是今年初以來又一路暴跌,不到半年就跌破20萬/噸,目前企穩反彈到25萬元/噸左右。

而陽光電源的原材料與庫存商品大幅增加的時間段,幾乎是“精準”覆蓋了2022年高價碳酸鋰周期。

數據來源:百川盈孚、Wind

如果陽光電源的123億存貨大部分為電芯、電池的話,那么,堅持無電芯戰略的陽光電源,其儲能產品的成本結構中,電池的占比能達到多少呢?這可能是判斷存貨對于公司財務影響的關鍵。

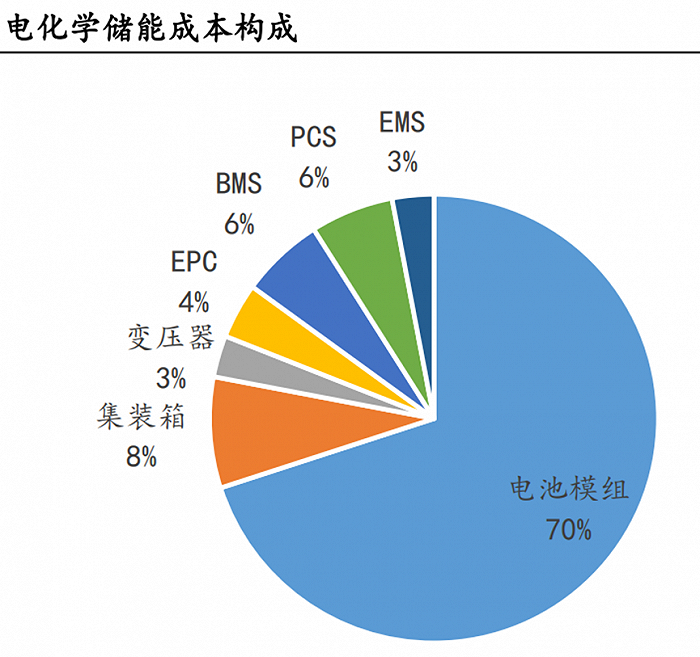

儲能電池系統由電池組和電池管理系統兩部分組成。電池組是整個儲能系統中成本占比最高的部分,約占 70%。

資料來源:中國能源研究會

根據以上報告,電池在儲能系統成本結構中占比70%。去年,在鋰價50萬元/噸以上時,電池成本在儲能系統中的占比一度高達80%。截至上月底,儲能電芯均價已跌至0.66元/Wh,相比此前的價格高點已經降低了33.7%。

也就是說,如果陽光電源的58億原材料存貨和65億庫存商品存貨中,假設其中70%屬于電池或儲能系統產品的話,那就相當于,陽光電源手上有40億的電池原材料存貨,以及45億的儲能系統存貨。

在儲能系統這個庫存商品中,70%成本為電池,則對應約32億的電池。和原材料兩項加起來,約70億。這70億的電池,從前期價格高點,已經跌價24億!而2022年,公司的凈利潤還不到36個億。

另外,2022年陽光電源共采購原材料近166億,比2021年增長49.34億。巧合的是,2022年,陽光電源的原材料存貨與庫存商品存貨,較2021年也恰恰多出了49億多,其中原材料庫存增加了24個億,庫存商品增加了25個億。

陽光電源2022年年報;單位:元

陽光電源公司官微在2022年9月4日報道,公司與寧德時代簽署戰略合作協議。當時,市場普遍認為,堅持無電芯戰略的陽光電源在寧德時代支持下,將大大減少外購電芯方面的壓力。

今年2月,寧德時代推出鋰礦返利計劃時,電動車企們并沒有多少接招。但在”有鋰走遍天下“的時代,為了搞定電芯,曹仁賢在2022年2月曾率隊拜訪寧德。

當時,估計陽光電源做夢也不會想到,自己這個“無電芯戰略”的堅持者,到頭來反而成了高價碳酸鋰的接盤俠。

圖為寧德時代董事長曾毓群率隊與陽光電源簽約;來源:陽光電源官微

04、海外營收之謎

研究逆變器行業,樣本和數據一直是個大問題。在很多行業都不會出現的情況,在這個行業卻比比皆是。

如,陽光電源和華為,都認為自己是逆變器的行業老大。不同的第三方機構有不同的答案。根據伍德·麥肯茲公布的數據,華為在2021年位列光伏逆變器出貨量第一,但IHS Markit認為陽光電源是第一,華為是老二。不僅如此,古瑞瓦特和錦浪,固德威與SMA,兩家機構的榜單排名也正好前后顛倒。

搞了這么多年,居然都搞不清誰是老大。這種情況即使在光伏行業也極少見。比如光伏組件企業,頭部幾家出貨量相差無幾,一年到頭也都能排出個次序來,各家企業對于統計結果也都接受。唯獨逆變器出貨量,你排你的,我排我的,你按GW來統計,我則按臺數來統計。

正因逆變器行業“貴圈有點亂”,去年8月,趕碳號開始關注逆變器企業海外銷售數據問題,采寫了一系列文章,也在市場中引發了一些反響。

當然,“瑜可掩瑕”。

過去一年多來,歐洲、南美光伏裝機與戶儲高速增長,一些逆變器企業在2022年把握住了市場機會,通過自身高速發展,有效解決了歷史上的“欠賬”或”透支“。

然而,正當一些已完成IPO的逆變器企業的海外銷售數據回歸正常的時候,陽光電源的海外銷售數據與海關數據之間,反而出現了較大差異。

陽光電源2022年年報;單位:元

回顧陽光電源年報,每年都會公布逆變器的海外出貨量。

比如,公司2021年全球發貨量47GW,其中海外29GW;2020年全球發貨量35GW,其中國內13GW,海外22GW;2019年,公司全球出貨量17.1GW,其中國內8.1GW,國外出貨量9GW。

唯獨2022年,陽光電源沒有公布逆變器海外出貨量,有些令人意外。

雖然沒有公告,但仍然可以計算得出來。

先說大數,陽光電源2022年海外營收總共190億。

上月底,公司在接受投資者調研時表示,“公司儲能業務在海外的收入占比會更高一些,大概占60%以上。”以此測算,公司儲能系統海外收入約在60億。

也就是說,公司2022年在海外的逆變器收入約在130億左右,其中包括了光伏逆變器和風電變流器。按公司海內外營收比例,假設風電變流器的14.6億中有7個億來自海外。那么以此測算,陽光電源來自海外的光伏逆變器收入,大約在123億。

2022年,陽光電源的光伏逆變器全球出貨量77GW,收入157.17億元,單價折合0.20元/W。這樣計算下來,123億的海外光伏逆變器營收,將對應61.5GW的海外逆變器出貨量。

2021年,陽光電源光伏逆變器的海外出貨29GW(其中海運在途4GW),海外出貨量占到公司當年總出貨量的61%。而2022年,陽光電源光伏逆變器的海外銷售占比,已經高達近80%。

當然,陽光電源的光伏逆變器海外出貨陡增,貌似也是可以理解的。公司在年報中披露,“公司海外的印度生產基地和泰國工廠產能已達25GW”。

在2021年年報中,陽光電源披露,“公司海外的印度生產基地產能已擴充至10GW,同時,報告期內泰國工廠10GW 投產。”趕碳號理解為,印度10GW已達產,而泰國工廠剛剛投產。這樣計算下來,2022年公司在海外又新增了5GW產能。

這25GW的海外產能,即使滿產,年銷售額也不過50個億。扣除這50億,陽光電源在中國本土生產并出口的光伏逆變器,應該在36.5GW,對應約73億的出口額。

陽光電源的注冊地在安徽省。根據中國海關統計數據,安徽省2022年全年出口逆變器為51.89億元。陽光電源的光伏逆變器的本土出口,比安徽省全省還多出了21個億。

當然,如果陽光電源25GW的海外產能未能實現滿產的話,這個數據缺口將會更大。

陽光電源海外營收與海關數據對比

趕碳號對陽光電源自2015年以來至今、總共8個財年的海外營收情況與中國海關出口數據進行了對比。

測算的邏輯如下:

第一列:會計年度;

第二列:海關數據為所有注冊在安徽省的企業的逆變器出口;

第三列:陽光電源的逆變器海外出貨量,除2022年未公告外,均為公司公告;

第四列:陽光電源公告的每年的海外營收數據;

第五列:考慮到陽光電源近年來儲能業務發展迅速,這塊業務的海外營收需要剔除。但公司并未披露海外儲能銷售占比,只能以公司披露的海外營收占比進行測算;

第六列:公司自2010年之后在海外建設有逆變器產能,按公司逆變器當年度的單價計算而來;

第七列:分子是海關數據,分母是公司公告的數據,以及海外營收剔除海外儲能、海外逆變器產能之后的部分。

通過以上測算,不難看出,公司2015-2018年這四年,海外營收與海關數據偏差較小,而最近四年,偏差較大。

這些變化,僅僅通過海運在途或者海外經銷商提前備貨等理由來解釋,是不具備說服力的。

隨便舉個例子,以2020年為例,公司海外光伏逆變器出貨22GW,以當年的市場行情,應該在45億左右。然而,公司海外營收為66億。試想,以2020年的陽光電源,當年需要在海外做什么生意,才能做到剩下的20個億呢?公司當年的儲能業務,國內外加起來總共才11.68億。