1-2月份,工業企業每百元資產實現的營業收入為74元,較上年同期減少了7.8元、較上年末減少了18.4元;營業收入累計同比下降了1.3%,結束了自2020年11月以來的累計同比正增長,是2017年該指標公布以來第二次在1-2月份出現負增長,第一次則是出現在2020年。

與此同時,工業企業營業成本率上升至84.86%,較上年同期和上年末分別上升了0.95、0.14個百分點;每百元營業收入中的成本和費用合計為93.37元,較上年同期和上年末分別增加了1.19元和0.45元。

由此,工業企業營業收入利潤率降至4.6%,較上年同期和上年末分別下降了1.37、1.49個百分點。與歷史同期相比,自2010年以來僅高于2020年同期,低于過去十年同期的均值和中值、也低于過去二十年同期的均值和中值。

工業企業資金周轉速度變慢:伴隨產銷率的下降亦即市場需求較弱,產成品周轉天數上升,前兩個月較上年末和上年同期分別增加了4.3、2.1天,是該指標自2014年公布以來,在2020年上半年之外,唯一一次超過20天,也是歷史同期第二高。由此,產成品存貨累計同比增長從上年末的9.9%升至今年前兩個月的10.7%。

不僅如此,應收賬款回收期也上升至66天,是歷史同期第二高,較上年末增加了13.2天、較上年初增加了7.7天。由此,在營業收入負增長的同時,應收賬款仍然實現正增長10.9%。前兩個月應收賬款達21.23萬億元,首次超過20萬億元。

四大所有制類型工業企業的經濟效益全部轉差:國有控股工業企業、股份制工業企業、私營工業企業、外商及港澳臺商工業企業前兩個月的利潤總額累計同比均為負增長,降幅不等,以外商及港澳臺商降幅最高,達35.7%,是其他三大類型企業的1.8-2倍。他們的營業收入累計同比較上年末和上年同期也有不同程度下降,營業收入利潤率也是如此。

在成本和費用方面,只有國有控股企業每百元營業收入中的費用較上年末和上年同期都在下降,其他三類則都在上升,其中,私營企業費用上升幅度最大、外商及港澳臺上升幅度次之;對于每百元營業收入中的成本,國有控股企業較上年末下降但較上年同期上升,其他三類企業均在上升,其中外商及港澳臺企業上升幅度最大。

各類型企業的產成品周轉天數均有不同程度增加,其中以私營企業增加最多,股份制企業次之。

各類型企業的應收賬款平均回收期也有不同程度加長,其中,以外商及港澳臺投資企業回收期最長,上升幅度也最大;私營企業次之。

此外,私營工業企業資產負債率升至59%,為歷史同期最高值,也是歷史次高值。

在工業企業三大行業中占比最大的制造業經營狀況明顯惡化:1-2月份,制造業利潤總額同比下降32.6%,采礦業基本持平上年同期、電力、熱力、燃氣及水的生產和供應業同比增長38.6%。

制造業營業收入利潤率明顯下降,較上年末和上年同期分別下降1.8、1.69個百分點至3.55%,僅略高于2020年初的水平。采礦業1-2月份營業收入利潤率則高達23.77%,雖較上年同期有所下降,但較上年末上升;電力、熱力、燃氣及水的生產和供應業錄得3.68%,雖較上年末下降0.15個百分點,但較上年同期上升0.9個百分點。

制造業每百元營業收入中的成本和費用回升,二者合計升至94.27元,較上年末和上年同期分別上升0.5、1.47元,特別是成本,已高于過去7年同期,費用也是2017年公布以來同期次高值,僅低于2020年同期。

制造業應收賬款平均回收期和產成品周轉天數明顯增長,均處于歷史較高水平,僅低于2020年2、3月份;資產負債率也超過去三年同期,回到同期最高值的水平。

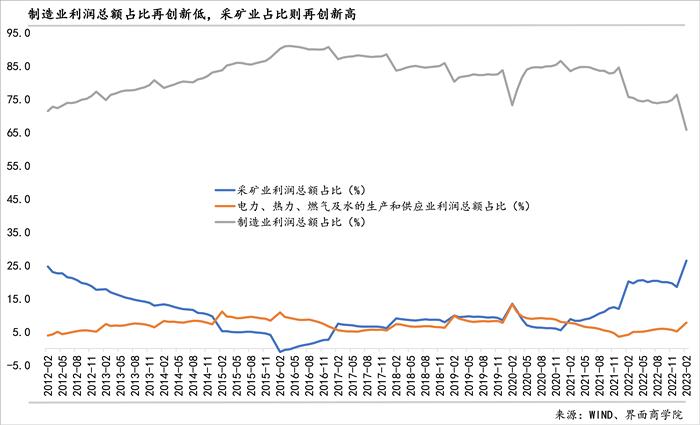

工業企業利潤分配進一步向采礦業傾斜:工業企業利潤總額中,制造業占比進一步下降,1-2月份僅占65.8%,創下制造業利潤總額發布以來最低值,較上年末和上年同期分別下降10.53、9.87個百分點,反之,采礦業占比上升至26.42%,創下歷史新高,較上年末和上年同期分別上升7.89、6.24個百分點,電力熱力燃氣及水供應業占比也有明顯上升。

制造業的利潤占比進一步偏離其在工業增加值中的比重。2022年,制造業的工業增加值占比約為84%。

29個制造業細分行業中,僅有5個行業利潤增速仍保持正增長:在利潤實現增長的五個細分行業中,尤以鐵路、船舶、航空航天和其他運輸設備制造業與電氣機械及器材制造業利潤增速較為可觀,分別進一步升至64.8%、41.5%,無論是與上年同期相比還是與上年末相比,這兩個行業的升幅均是最高的;通用設備制造業實現微幅正增長0.2%,較上年同期上升15.9個百分點,較上年末下降了0.2個百分點;酒、飲料和精制茶制造業利潤總額同比增長顯著收斂至2.4%,較上年末和上年同期下降幅度較大,分別達15.2、30.1個百分點;煙草制品業利潤增長9.6%,保持相對穩定。

利潤總額同比下降幅度較大且降幅擴張程度也比較大的行業主要有黑色金屬冶煉及壓延加工業,石油、煤炭及其他燃料加工業,化學纖維制造業,計算機、通信和其他電子設備制造業,化學原料及化學制品制造業。

綜合上述制造業出現的變化,我們可能需要注意兩個問題:

一是制造業投資增速放緩態勢可能延續甚至進一步加劇。前兩個月制造業固定資產投資增速為8.1%,雖然高于固定資產投資總體增速5.5%,但仍低于上年末1個百分點、低于上年同期12.8個百分點。

二是部分企業可能會出現資金周轉困難、制造業資金鏈條斷裂風險上升。過去三年,我國制造業貸款顯著增加,新增制造業貸款合計9.7萬億元,制造業貸款余額早已突破25萬億元,在經濟效益不佳的背景下,制造業企業還款壓力較大。