文丨張濤、路思遠(中國建設銀行金融市場部,文章僅代表作者觀點)

在年初的展望中,我們對美債市場的預判主要是三點:

“一是,按照美聯儲的政策預期路徑,1年期以內期限的短端美債收益率應會跟隨政策利率進一步上行至5%以上。

二是,美聯儲在5%以上終點利率保持的時間越長,美國經濟衰退進程就越快,相應長端美債收益率則是易下難上,那么2022年10月份4.3%以上大概率就是10年期美債收益率的峰值。

三是,在美聯儲釋放明確的政策轉向信號前,美債收益率曲線倒掛程度還將繼續加深。”

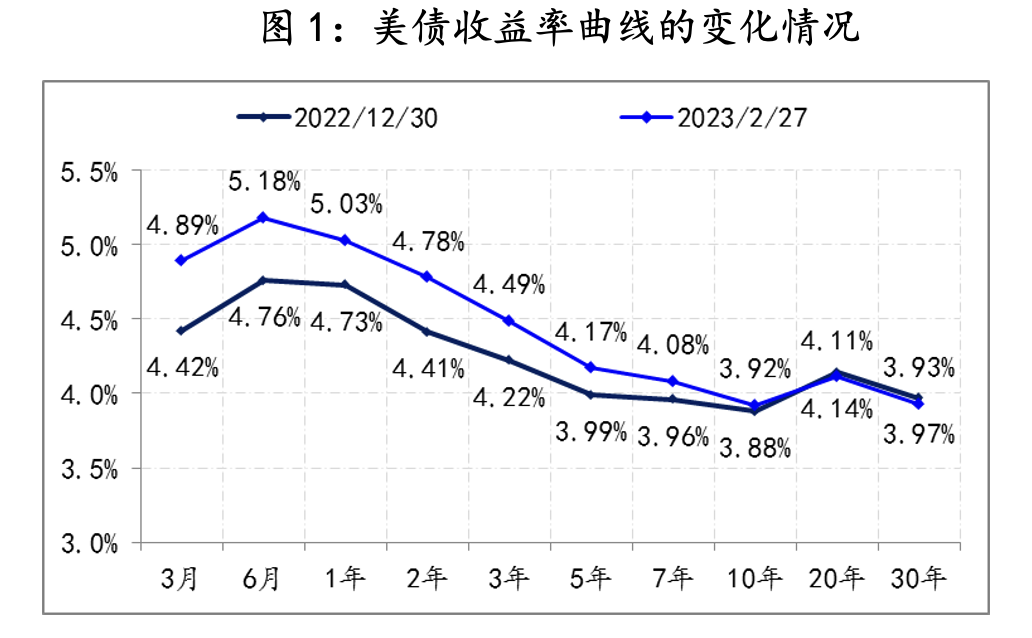

截至目前,第一點和第三點基本符合預期。截至2月27日,6個月期和1年期美債收益率已經升至5%上方,2年期美債收益率也升至4.78%。今年以來,10年期與3個月期美債利差最深倒掛-132個基點,10年期與2年期美債利差最深倒掛-86個基點,美債曲線倒掛程度均較去年進一步加深。

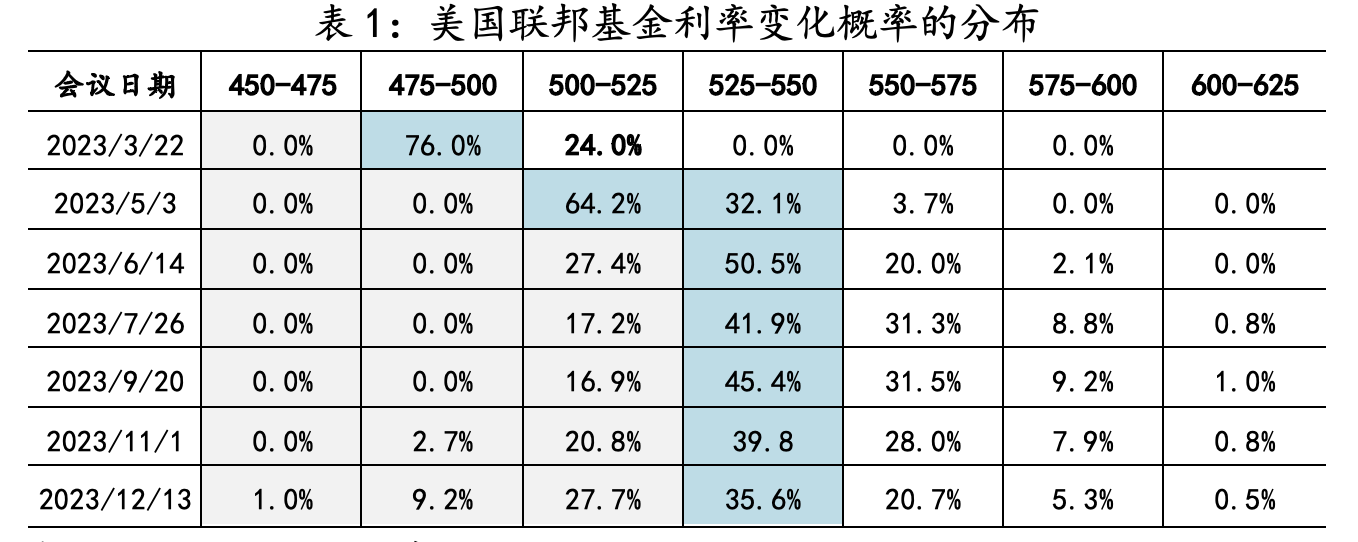

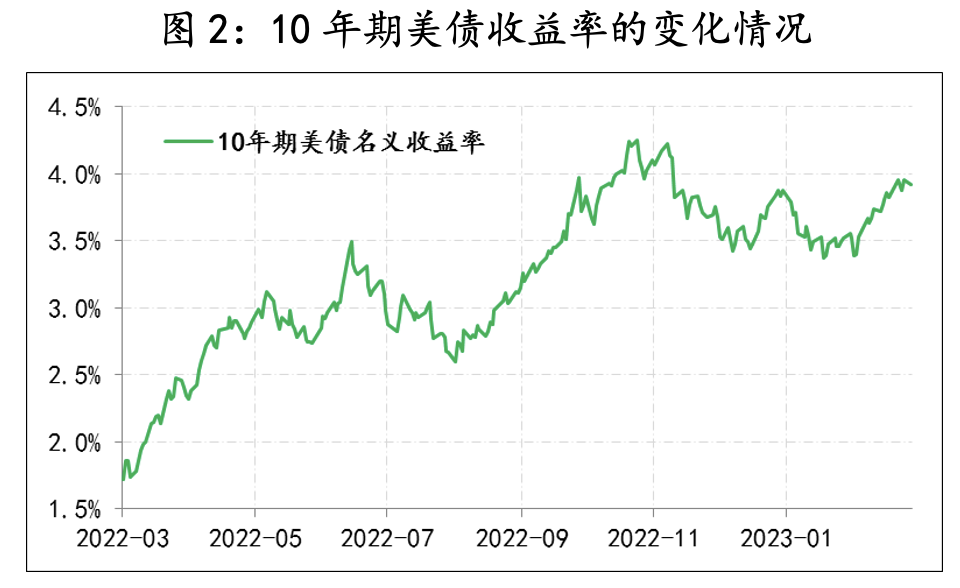

不過,伴隨著1月份美國通脹、就業等數據的出爐,市場對美聯儲加息路徑的預期進行重大修正。例如,截止到2月27日芝商所(CME)“美聯儲觀察”數據顯示,3月份美聯儲加息50個基點的概率已經升至24%,在市場預期變化的推動下,10年期美債收益率由3.3%年內低點快速攀升至3.98%以上,不到1個月的時間收益率抬升了65個基點,抬升的斜率基本與去年的3月至6月間、8月至10月間的10年美債收益率快速抬升的斜率相當。相應市場對于10年期美債收益率的走勢也出現新看法,例如,近日摩根大通CEO戴蒙就公開表示,美聯儲快速加息以追趕進度,他們可能會在某個水平暫停,或是略高于5%,達到6%是可能的,4%的10年期美債收益率有點低。

為此,我們對年初所做的“2022年10月份4.3%以上大概率就是10年期美債收益率的峰值”的預判進行重新評估。

首先,從1月份數據反映出的美國通脹現狀,更加堅定了之前“美國通脹能否如期回落尚存疑問”的判斷。美聯儲在去年12月份經濟預測中,預計美國通脹將于2025年回落至2.1%,但是近期克利夫蘭聯儲的研究顯示,若按照美聯儲預計的失業率變化路徑來推算,2025年美國通脹實際只能降至2.75%。

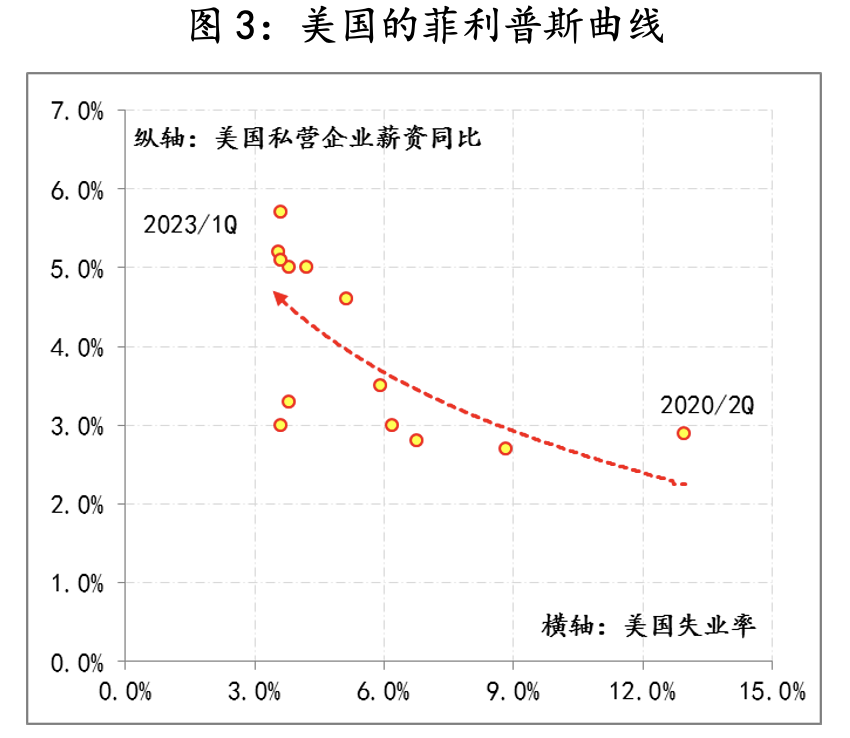

其次,通脹的頑固性,尤其是美國經濟仍處菲利普斯曲線的左端,令美聯儲只能繼續側重抗通脹。截至目前,美國雇員的薪酬漲幅仍然在5%以上,明顯超過2%的聯儲通脹目標,同時失業率繼續保持在3.4%的歷史低位,即美國通脹和就業組合現狀位于菲利普斯曲線的左側陡峭端。換而言之,美國經濟需要一次深度衰退,美聯儲的通脹目標才有望實現。目前紐約聯儲的模型顯示,到2023年12月,美國經濟的衰退概率已升至57.13%。

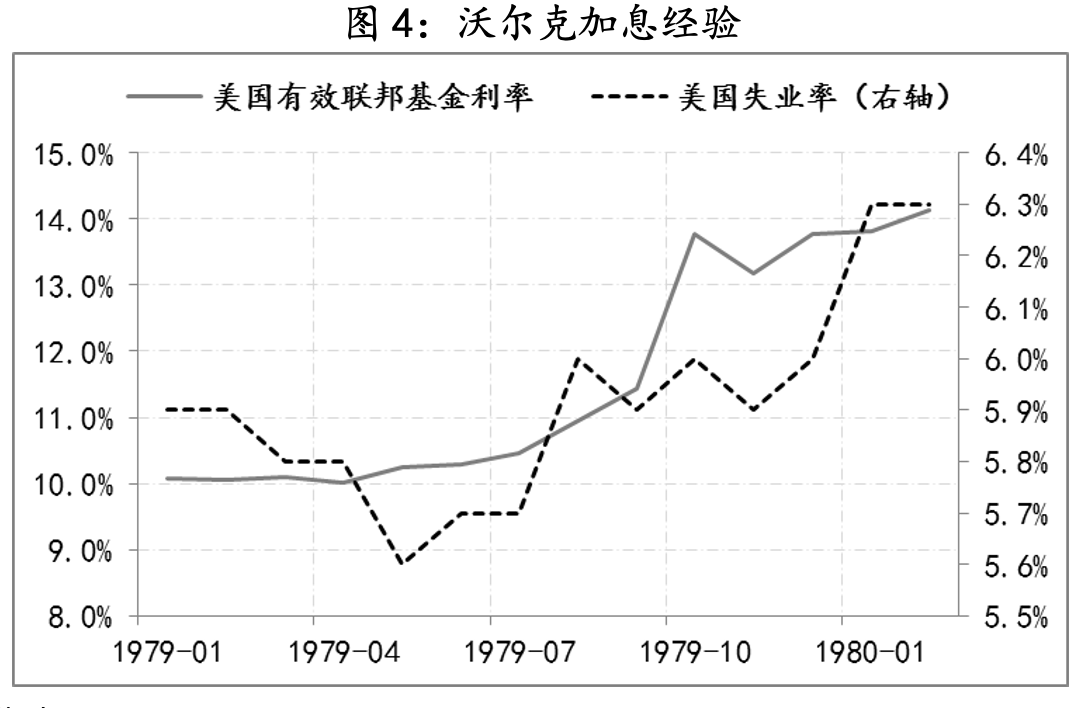

第三,“沃爾克經驗”可能會重現。為了規避通脹固化后更高的處置成本,美聯儲一直在強調要將政策利率盡快提升至“限制性水平”——政策利率要超過通脹,并保持到通脹的趨勢性回落——通脹月度環比漲幅趨勢性回落至2%目標要求的軌跡上。為此,即便是面臨失業率的上升,也不會改變,本輪美聯儲的抗通脹并不決絕“沃爾克經驗”。在1979年至1980年期間,即便是面對美國失業率的攀升,沃爾克執掌的美聯儲依然采取加息政策,相應帶來了超過兩位數漲幅的通脹得以回落,但政策成本是失業率最終攀升至近11%。

綜上,目前我們對“10年期美債收益率難超4.3%”預判的重檢結果是:維持不變。

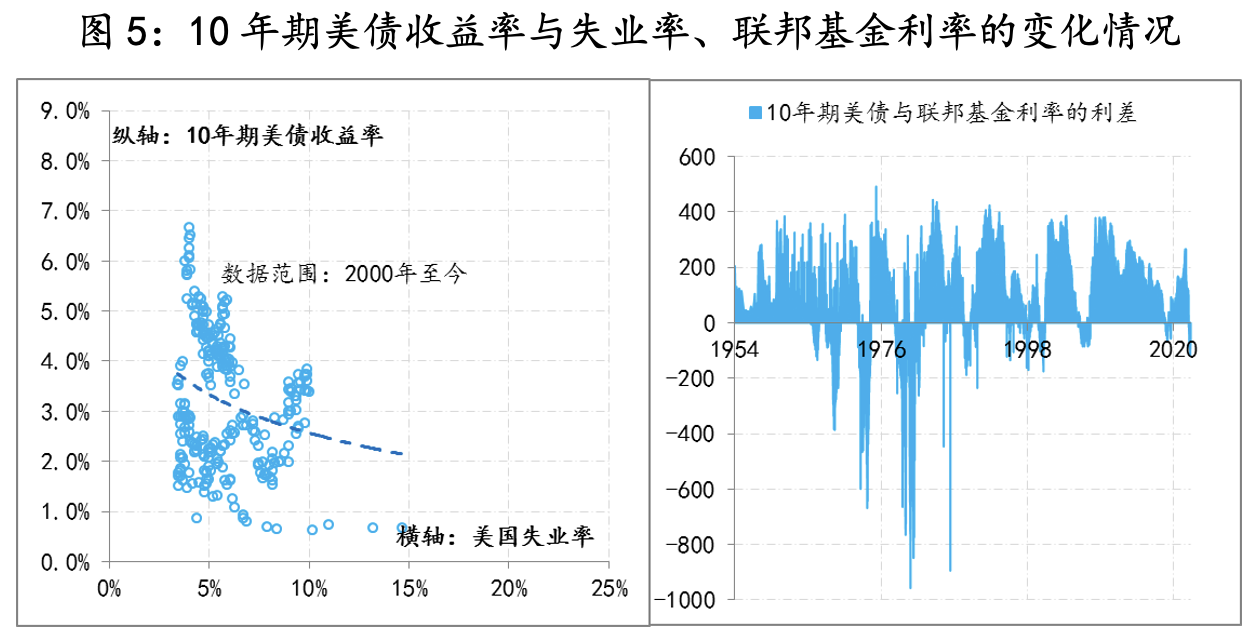

另外,從10年期美債收益率與失業率的相關性而言,失業率抬升一般都會推動10年期美債收益率下行(經濟預期變差了),同時歷史經驗數據顯示,在加息周期的后期,10年期美債收益率與聯邦基金率會出現倒掛。新世紀以來,倒掛程度控制在-200個基點以內;而在上世紀通脹失控期間,倒掛程度曾一度接近-1000個基點。如果按照歷史經驗數據規律,年內10年期美債的低點可能會降至3%,甚至更低。

參考: