文|潮汐榜 水滴

關于各消費群體在市場的價值,最著名的段子出自美團創始人王興。他曾在飯否貼出“少女>兒童>少婦>老人>狗>男人”的總結。

2017年,人民日報發表了一篇名為《教育改革要從家庭教育開始》的文章,其中拋出的五級家長層次論,至今仍被網友熱議。大部分家長都很自覺地將自己歸入到最底層,即比起花時間陪伴、思考教育的目標、提升和完善自己、樹立榜樣,他們更愿意“舍得為孩子花錢”。且不執著于觀點的討論,一個確定的現實是:隨著民眾消費意識、收入水平和對子女養育投入的提高,兒童消費市場正在釋放空前潛力和機會。

據中國兒童產業研究中心于2020年的調查,兒童消費市場規模已接近4.5萬億元;80%的家庭,兒童支出占家庭支出的30%~50%。

常言道,“大河有水小河滿”。本文將聚焦于兒童洗護賽道,嘗試回答以下三個問題:

1、我國兒童洗護市場有多大?

2、我國兒童洗護市場的競爭格局和抗打性如何?

3、成為中國版“強生”還有什么阻礙?

01 兒童洗護品的崛起

追溯歷史,我們共經歷了三次洗護革命。

早在人類誕生之后,泥土、皂角、草木灰,這是最原始的洗護方式,也是第一代洗護方式;18世紀工業革命后,化學家從大豆中提取出了脂肪酸,混合氫氧化鈉改進了肥皂,這是人類的第二代洗護方式;20世紀中葉,科學家從石油中成功溶煉出表面活性劑,用其制成清潔、護理類產品,人類開啟第三代洗護方式。追本溯源,科技進步和人們對美好生活的向往,是推動洗護產業向前發展的兩大動力,由此也驅動洗護產品越來越細分,越來越走向多樣化、差異化,從大眾普及走向小眾精致。

按照性別,有男士洗護用品、女士洗護用品;按照年齡,有成人洗護用品、兒童洗護用品;按照身體部位,有頭發洗護、身體洗護、臉部洗護、手部洗護等。而在自然與化學碰撞的過程中,兒童洗護無疑是最受關注,也最具朝陽屬性一塊“掘金地”。

C2CC傳媒新妝數據顯示,近五年來,我國兒童洗護市場年均增長率在30%以上,遠高于同期洗護整體市場個位數的增速。

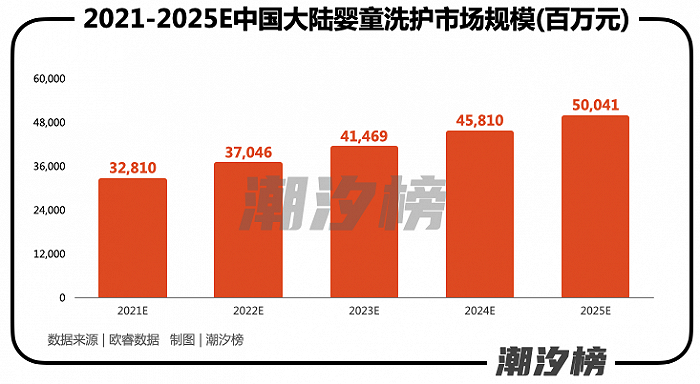

歐睿數據顯示,2021年我國嬰童洗護品市場規模超過320億元,預計到2025年將有望達到500.41億元,復合年均增長率約11.1%。

為何兒童洗護能鶴立雞群?首先,人的因素。

截至目前,我國0-6歲的嬰幼兒約達1.4億,本身基數較大,疊加每年平均有將近1500萬左右的新生兒出生,以及2021年6月1日三孩政策的開放,兒童總體數量的持續“蓄水”將會拉動兒童洗護市場的進一步擴大。其次,意識因素。

逐漸轉換為父母身份的90后、95后,他們的育兒理念和態度都和過去大不相同,從“粗放式養大養活”到“精細化養精養好”,最明顯的變化之一便是:兒童洗護用品不再是可選消費,而具有了剛需屬性,受眾很廣,并且由于幼兒肌膚嬌嫩敏感,易受刺激與感染,新陳代謝快,愛出汗等特點,導致相關品類在市場高消耗、高滲透、高單價。

據魔鏡市場情報,2021年7月-2022年6月,天貓淘寶嬰童洗護零售總額為16.82億元,同比上漲22.5%,成交均價75元。粗略估算,在不考慮劑量的前提下(兒童洗護用品劑量更小),嬰童洗護用品的單價是成人洗護用品的1-2倍。最后,經濟因素。

國家統計局數據顯示,我國居民人均可支配收入十年間累計實際增長78%。2021年達到35128元,比2020年增長9.1%,扣除價格因素,實際增長8.1%,財富漲潮,最先反映在衣食住行用等基本生活用品上,大家集體向更好、最好邁進。這為兒童洗護市場不斷進步充實了物質底氣,亦助推其從量跑到質跑,從產品向品牌,從基礎洗護向高端洗護躍遷。人的因素+意識因素+經濟因素,對應著兒童洗護市場的永續性、成長性、支撐力,潮汐榜深以為,一片足夠寬廣、深邃的池塘雛形已現。處在這樣土壤中的公司,他向上生長、向下扎根的速度很快,想象空間也很大。

投資中有句俗語叫“水大魚大”、“到魚最多的地方釣魚”,說的就是這個道理。

據不完全統計,僅2022年,就有Evereden、MAYKERR每刻、海龜爸爸等兒童洗護品牌,拿到了千萬級、億級投資;兔頭媽媽年銷售額已經超過5億;戴可思5年5輪融資,2021全年GMV破7億;韓束旗下紅色小象,2021年零售額超18億元,即將奔赴港股;Babycare傳言正在密集接觸券商籌備上市。

02 本土兒童洗護品牌抗打否?

提及兒童洗護用品,不少80后、90后的記憶里,“郁美凈”都是童年甜蜜的符號。

1980年,郁美凈推出了旗下第一款產品——兒童霜。這款以鮮牛奶作為營養配置的護膚品,在當時被視為開創性之舉,填補了兒童護膚市場的空白。至1997年,其銷售額已突破1億元。

圖源:郁美凈京東自營旗艦店

但自2000年起,入世加速國門開放,郁美凈和眾多國產日化品牌一樣,遭到了外資的猛烈沖擊。有報道稱,2005年,強生、貝親等國際品牌在大城市兒童洗護市場占有率一度達到80%。好的一面,海外“生力軍”催生鯰魚效應,之后20年間,青蛙王子、皮皮狗、小浣熊、噯呵、子初、啟初、紅色小象等一批國貨品牌崛起,二者激烈交鋒,行業格局逐步走向分化。

2011年-2020年,兒童洗護市場CR10集中度從59.2%下降至30.1%。2020年,強生品牌仍以5.8%市占率居首,但其份額已被新興品牌大幅稀釋;本土品牌紅色小象和青蛙王子市占率分列第二(4.1%)、第三(3.7%);日本品牌貝親市占率第四(3.0%);美國品牌Aveeno第五(2.7%)。

其中的紅色小象,創立第二年就位列市占率第十。不難看出,這是一個極度分散的市場,乾坤未定,“九龍治水”,尚未搏殺出絕對巨頭。但站在投資角度,這其實又是一個絕佳的布局“窗口”。

如何理解?大多數行業都是“起于群莽,止于寡頭”,大概能分成四個階段:需求爆發+供給爆發、需求放緩+供給擴張、需求萎縮+供給收縮、需求復蘇+供給穩定。兒童洗護正處在行業演進的上上半場:需求爆發+供給爆發。需求的爆發式增長,吸引眼紅的參與者蜂擁而上,帶來供給爆發,魚龍混雜,良莠不齊。這個時期的企業成長性最高,增長會非常快,在投資上被視為“第一個黃金時期”,也是資本最先丈量的貝塔尺度。就像當年的人工智能、如今的新能源汽車,無論如何,先上車;再如早期投資阿里巴巴、京東、騰訊、百度的VC、PE,都成為了豪賺百倍、千倍的大贏家。

接前文,經過長期的追趕和努力,本土洗護品牌已搶到一定市場份額,但我們必須要正視的是:對比成熟海外市場多以自家品牌為主,我國兒童洗護品牌并沒有煉就完全的抗打能力。

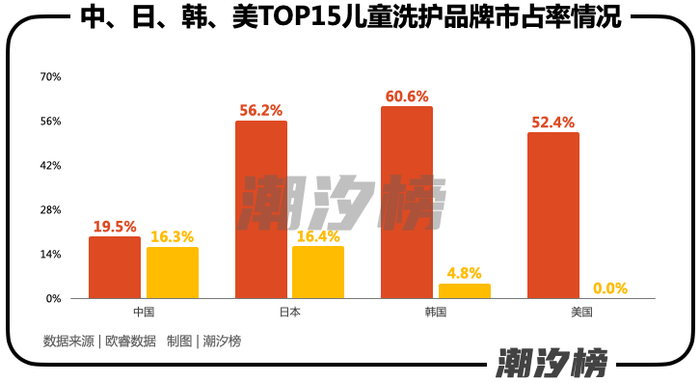

根據歐睿數據,2020年日本、韓國、美國TOP15品牌中,本土品牌占比分別為56.2%、60.6%、52.4%,均遙遙領先于海外品牌占比情況;而從我國市場來看,2020年本土品牌占比僅為19.5%,特別在一、二線大城市,海外品牌的根基還是很牢固。

盡管數據表現一般,但順著上圖的軌跡,我們或許能洞見到:經濟越是發達,兒童洗護市場越是由本土品牌做主,以致外資品牌進入時要面臨很高的“壁壘”。換而言之,中國兒童洗護的自主權,終將掌握在我們自己手里,巨頭也只會在本土品牌中產生。一位消費領域的資深投資人,告訴潮汐榜:“中國消費市場崛起是必然的,首先順應了國際形式、中國有著14億人口全球第一的消費市場;其次,近些年城市化進程不斷加速,以及互聯網技術快速發展,充分且豐富的購物消費體驗的基礎設施已經搭建完成;接下來的消費投資機會,就要看在特定消費場景下的服務和產品有沒有讓用戶支付溢價的能力、給特定人群提供的產品和服務有沒有必須買的理由。新生代年輕寶媽給予寶寶的愛是不計成本的愛;在這種特定場景下,特定人群背景下,這位投資人還斷定兒童洗護賽道一定會誕生優秀的本土品牌,甚至是超越國際品牌的本土超級品牌。”

03 誰是下一個中國版“強生”?

近二十年來,囿于品牌老化、沒能抓住新生代爸媽群體等,強生等外資品牌在中國兒童洗護市場有所式微。此消彼長,本土品牌相應放大了聲量。

然而,放眼全球,不可否認的是,強生仍然是該領域的老大和標桿,2019年市占率19.6%,也是眾多國貨“小弟”膜拜的對象。那么,問題來了,我們距離中國版“強生”還有多遠?并順帶回答上面的疑慮:我們為何還沒有形成完全的抗打能力?1)專業性欠缺

因為兒童肌膚的特殊性,相較成人,兒童洗護用品要求更強的專業性和技術性。眾多周知,技術是產品的核心競爭力。而且隨著企業研究時間越長,技術積累愈深厚,專業性愈突出,競爭優勢更加領先。

梳理國際品牌發展史,它們大多靠技術起家。

比如強生、法國Mustela、美國Aveeno、日本Mama&Kids、德國施巴等知名兒童洗護品牌,他們多數都誕生于藥廠或診所,或者由皮膚科、產科、兒科等醫生自創,且常常在醫療場景獲得來自醫生的推薦。觀察本土品牌,類似經歷鮮少。2)先發優勢欠缺

相較國際品牌,本土洗護品牌起步晚、底子薄,很容易受“錨定效應”支配。

心理學上,把人們對某人某事做出判斷時,易受第一印象或第一信息支配的現象稱之為“錨定效應”。而在生活中,消費者對品牌的認知,往往受到固化的思想主導,因此產生對既定錨定水準以外其他信息的誤解、忽略,且很難做出改變。

舉個例子,因為多年來形成心智慣性,在選擇兒童洗護用品時,很多消費者最先想起的便是強生、貝親等國際品牌。3)尚未形成網狀產品矩陣

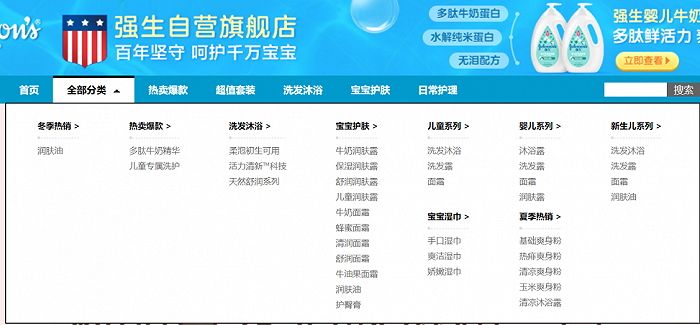

強生、貝親等大咖能屹立不倒,很大程度在于細分戰略下,集團已經形成了相輔相成而又各自獨立的網狀產品矩陣。

就像強生的潤膚霜系列,有滋潤的、抗敏的、保濕的、防皴裂的、營養的,爽身粉有基礎的、熱痱的、清涼的、玉米的。

圖源:強生京東自營旗艦店

垂直下探,除了解決不同消費痛點,還有助于搶先攻占空白市場。而打開國貨品牌的官網,對產品的規劃則較為粗狂,更常見的是改變瓶身造型和分裝劑量。

在潮汐榜看來,成為中國版“強生”,一方面要補齊以上短板,師夷長技以制夷。

簡言之,我們不妨強強聯合大學資源、生物實驗室資源,把兒童洗護當做一項科學事業,用技術淬煉,打造更安全、更功能性的產品,進而消弭“錨定效應”;

類比飛鶴的“更適合中國寶寶體質”,用產品圈定“更適合中國寶寶肌膚”這一概念;

深度細分,橫向拓寬產品線,精準匹配,爭取納入更多消費場景,并參考國外兒童洗護用品的進化趨勢,從0-3、3-6到6-12,縱向延長消費者的購買周期;

流程再造,用大數據、云計算等黑科技,加速生產、銷售、售后全鏈條的數字化轉型,提質增效,改善客戶體驗。另一方面,強生等國際品牌在國人心智中屬于上一時代的產物,年輕寶媽們對新晉品牌的接受度更強,再者,從市場數據上來看,國貨兒童洗護品牌的成長,已經慢慢侵蝕國際品牌市場份額,甚至一些細分品類超越了國際品牌。

同時,隨著數字經濟的高速發展,國內誕生了一批相對成熟的母嬰渠道、社區品牌,比如“孩子王、愛嬰室、寶寶樹、抖音電商等企業,都是線上線下渠道端的代表,潮汐榜從這些渠道獲悉,相比外資品牌強勢要求和利益分配等問題,這些渠道逐步青睞新晉國貨品牌。著眼中短期,渠道,尤其是線下渠道,或是本土洗護品牌夯實生命力和影響力的一個著力點。就兒童洗護用品,消費者對價格的敏感度較低,更加關注成分、配方等,線下購物看得見、摸得著,甚至還能試用,顯然更符合大眾習慣;再者,近幾年來線上已陷入了流量貴、獲客難、用戶增長停的困境,線下渠道有利于留存資源、沉淀用戶并建立強社交關系,最終促成信任度更高的口碑營銷,迎合后疫情時代消費者強烈的“走出去”情緒,都有望在實體店井噴式回補。對于產品端來說,更是如此。水大魚大,大水之中必有大魚,新時代中國版“強生”遲早都會跑出來。