文 | 巨潮 荊玉

投資一家傳統的化工企業,這在高瓴資本的二級市場投資歷史上并不常見。

10月24日,“化工茅”萬華化學發布公告稱,2022年前三季度,實現營業收入1304.2億元,同比增長21.53%;實現歸屬于母公司股東凈利潤136.08億元,同比下跌30.36%。

這份財報“增收不增利”的業績表現低于市場預期,但卻釋放了另一個令外界頗為意外的消息——高瓴資本逆勢買入,成為前10大流通股東,三季度末持股數量和比例分別1885.25萬股和0.6%。

作為橫跨一二級市場的明星投資機構,高瓴資本近來偏愛新經濟,對于動力電池、光伏、半導體、電商、企業服務等新興領域大舉投資。對于傳統舊經濟的投資如海螺水泥、格力電器等雖也有案例,但相對較少。那么,高瓴為何盯上了這家化工企業?

實際上,萬華化學嚴格意義上并非是一家傳統的化工企業。作為全球少數幾家、國內唯一一家掌握MDI制備技術的中國企業,萬華占據了全球約25%的MDI產能,這使得其能夠擺脫一般大宗化學品領域的低效產能競爭,而能夠逐鹿全球市場,且始終保持較為可觀的利潤率。

與此同時,萬華化學也不同于一般化工股的強周期,其在歷史發展進程中不斷擴張產能和新業務,從而一定程度上熨平了業績的周期性,表現出了“周期成長股”的特性。

更為關鍵的是,正如高瓴資本對于海螺水泥和上海機電的投資一樣,在新的發展背景下,屬于傳統產業的萬華化學也在煥發出新的價值——在強調獨立自主的新經濟形勢下,萬華化學作為國內唯一MDI生廠商的地位得以加強,其解決看“卡脖子“問題的新產品有望更快打開市場,填補國產空白,更好地保障國家化工產業鏈的自主可控。

01 并非傳統化工企業

在二級市場上,萬華化學不同于一般的化工企業。

國內化工行業的普遍現狀是高技術門檻的產品無法突破,低門檻的化工產品無序競爭。

一旦某個化工產品因為供求關系變化能賺錢,新進的企業和資本往往一擁而上,造成產能過剩,產品利潤率大幅下降,參與者普遍虧損。因此大部分化工企業往往在爆賺和虧損之間來回搖擺,形成了鮮明的周期性。

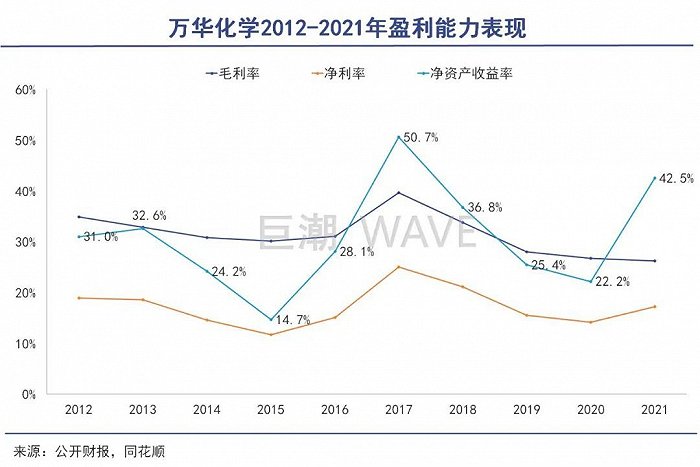

而上市22年以來,萬華化學的營收和凈利潤漲幅均近百倍。近10年時間里,萬華的ROE(凈資產收益率)有9年都在20%以上,這種高成長和高盈利在A股化工企業當中幾乎絕無僅有。

這背后的原因很大程度在于萬華化學占據了MDI(二苯基甲烷二異氰酸酯)這一得天獨厚的細分化工品類,且在該領域做到了世界領先。

彭博數據顯示,全球掌握MDI生產技術的只有科思創、巴斯夫、亨斯邁、萬華化學等少數幾家企業,屬于高技術門檻的競爭。從產能來看,萬華化學、巴斯夫、科思創為全球最主要的三家MDI生產廠商,萬華是其中唯一一家國內化工企業。

此外,MDI不僅是化工行業內綜合壁壘最高的大宗產品之一,也是少有的超千億規模的市場產品。這一方面使得萬華避開了國內化工業常見的低門檻廝殺,始終可以保持可觀的利潤率;另一方面其又可以跟隨MDI市場成長到足夠大的體量,營收突破千億元。

MDI的下游應用涵蓋國民經濟的多個產業門類,包含冰箱、冷庫、建筑保溫、汽車、合成革、制鞋、紡織等行業,其廣泛的應用伴隨著國內經濟總量的擴張而不斷增長,萬華化學的MDI產能也從2000年的4萬噸擴張到2021年的260萬噸,與中國經濟一起不斷發展壯大。

萬華化學也并未滿足于MDI領域,其從2015年開始布局石油化工業務,并從MDI和石化的下游往新材料領域延伸,在水性涂料、PC、檸檬醛、尼龍 12、可降解塑料等領域有所布局。其目標是要成為全球化工新材料領域的巨頭企業。

在二級市場上,萬華化學也不同于一般的化工企業,其經常被價值投資流派的明星基金經理所青睞。除了高瓴資本外,謝治宇的興全合宜、朱少醒的富國天惠、傅鵬博的睿遠成長價值、高毅資本的鄧曉峰都曾重倉持有萬華化學,甚至進入到萬華的前十大股東中。

02 新形勢下的新價值

在對手“退出”市場時充分享受潛在的產品漲價的紅利。

11月4日,德國總理朔爾茨的訪華之旅引起全世界的矚目。此行,朔爾茨帶了一個陣容華麗的商界代表團,包括大眾、寶馬、西門子、阿迪達斯、巴斯夫等眾多中國民眾熟知的德國品牌高管位列其中。

其中最值得一提的是巴斯夫。其計劃在2030年前在湛江投資100億歐元建設生產基地,該基地建成后將成為巴斯夫全球第三大一體化生產基地。這一措施是在外資產業鏈撤離的背景下“逆勢”加倉中國。

而巴斯夫之所以會做出這樣的決策,一方面是看到了中國穩定的生產資料來源、發達的運輸、服務業,以及繁榮的化工下游市場;另一方面則是出于自身供應鏈安全穩定的考慮。

當下巴斯夫位于德國路德維希港的生產基地正在遭遇一場能源和原材料危機。由于俄羅斯對德天然氣供應減少,原材料和能源依賴天然氣的德國巴斯夫無法獲得充足的供給,不得不考慮可能被迫停止生產的風險。這里作為全球最大的化工中心,正面臨著停產的風險。

這對于保障整個歐洲的化工產品供應無疑是巨大的挑戰和難題,但卻是全球其他化工企業的機遇,它們能夠在對手“退出”市場時充分享受潛在的產品漲價的紅利,也可以搶占對手的市場。

以TDI產品為例,由于巴斯夫德國的30萬噸TDI裝置于4月底停車檢修,目前尚未重啟;歐洲科思創30萬噸TDI于8月發生氯氣泄露事故,TDI的價格即出現一波較大漲幅。

實際上,即使在巴斯夫路德維希港面臨停產危機之前,由于裝置老化、萊茵河水位下降影響產品運輸等種種原因,路德維希港生產基地即不時面臨停產問題。一旦停產時間過長,往往引起相關化工品供給收縮、產品價格上漲。

尤其是供需格局穩定的小體量化工產品,相關化工品在國內的生產商如新和成、安迪蘇、滄州大化、神馬股份等常常受益于此,業績出現“小陽春”。

因此,在戰爭與能源危機、全球供應鏈受阻的大背景下,擁有國內唯一MDI 制造技術自主知識產權的萬華化學無疑有著更大的戰略意義,其一方面可以充分保障我國MDI供應的安全和自主,另一方面可以在歐洲能源危機的背景下,搶占對手市場,并享受到化工品漲價的潛在收益。

除此之外,作為一家國有控股企業,萬華化學一直致力于科研創新,攻克高端化工新材料問題。目前來看,萬華化學的科研攻堅也在不斷產出成果。其自主研發的4萬噸/年尼龍12項目于10月正式投產并產出合格產品,這一項目打破了尼龍12由國外壟斷的局面,將實現我國的國產自主替代。

像尼龍12一樣,萬華正在科研攻堅的產品還包括了檸檬醛及其衍生物、可降解生物聚酯、鋰離子電池正極材料、大尺寸單晶硅等領域。萬華在這些領域的探索和攻堅,不僅僅對于其自身業務擴張,對于我國化工新材料的自主可控亦有著重要的戰略意義,這是其在經濟價值之外的重要國家戰略價值。

03 周期性仍不可忽視

產業層面,萬華化學正在遭遇其逆周期。

盡管萬華化學在歷史發展進程中不斷擴張產能和新業務,在二級市場也走出了類似于成長股的行情,但其本身的周期性仍然不可忽視——布局新業務能夠帶來規模的增長,卻無法熨平盈利的周期性。

從前三季度業績來看,萬華化學的收入同比增長了21.53%,但凈利潤卻同比下滑了30.36%。萬華化學在報告中表示,這種情況主要系原料價格上漲,營業成本增加,毛利減少所致。

從萬華化學披露的主要經營數據可以看到,今年下半年以來,其主要產品MDI與聚合MDI價格下行顯著,9月價格跌幅均超過10%。不難看出在產業層面,萬華化學正在遭遇其逆周期。

石化產品則更是如此,由于萬華在石化產品領域并不具備壟斷性,且對手以國內企業為主,其更容易受到石化產品周期的沖擊。數據顯示,今年三季度,山東省內的正丁醇、丙烯酸、丙烯酸丁酯價格均同比下滑超過40%。

究其原因,宏觀經濟增長的放緩和衰退的風險,抑制了其產品的終端價格,但上游原材料價格卻是剛性的,因而對于其利潤造成了擠壓。

這種周期性的變化在萬華化學的發展歷程中也曾多次上演。通過過去數年的MDI產品價格走勢可以發現,在MDI銷量基本穩定的情況下,MDI在周期高點和低點之間往往有數倍的價格差異。2015年時,伴隨油價持續走弱,MDI原材料苯的價格下跌顯著,MDI價格跌至1萬元/噸以下;2017年,伴隨原油價格走高,聚合MDI的價格一度達到4萬元/噸以上;可以說充分演繹了周期的強大力量。

值得一提的是,雖然萬華化學一直在布局具有高附加值的高端化工新材料,但這些新產品的規模和體量較小,如尼龍12的全球總市場也不過100億元,且萬華的研發攻堅進度也有較大的不確定性。因此在未來的很長一段時間,這些新業務都無法取代MDI業務和石化業務,無法熨平其整體的周期性。

智研咨詢發布的《2020-2026年中國MDI行業競爭格局及投資策略分析報告》指出,MDI下游消費量的多寡與全球經濟景氣程度有很強的相關性。

也就是說,下游需求的強弱與上游原材料苯、煤炭、LPG等價格變化,共同決定了MDI的價格和盈利能力。而當前能源價格的剛性和宏觀需求的減弱共同抑制了MDI的終端價格和萬華的盈利能力。

此外,除了萬華化學,巴斯夫、錦湖三井等生產商也在對MDI進行產能擴張,這也很有可能會在經濟下行期進一步對MDI價格造成擠壓,使行業陷入更長久的“逆周期”當中。

一般而言,對于周期股的投資更好的時機是在周期低谷,此時隨著業績低迷、股價下跌,每股收益降低,分母變小,周期股的市盈率也開始變大,這時候周期股才真正到了買入區域。

對于萬華化學來說,這家擁有寬廣護城河的化工巨頭,仍然有著較大的成長確定性和長期投資價值。只不過,作為周期股而言,其周期的低谷似乎才剛剛開始,投資者或許需要等待一個更合適的投資時機。

畢竟,不是所有人都像高瓴那樣財大氣粗。