文 | 清流工作室 韓江雪

主編 | 趙妍

作為全球最大的光伏逆變器供應商,陽光電源(300274.SZ)一直是A股最負盛名的白馬股之一,也是我國新能源行業的標桿性企業。

2020年,陽光電源的營收和歸母凈利潤分別同比增長48.31%、118.96%,雙雙創出歷史新高,其彪悍的業績增速,更是驚艷全場,引發投資者們的狂熱追捧。

2021年10月,陽光電源定向增發2841.87萬股,發行價格高達128元每股,融資36.23億元,一共18家機構和個人參與本次增發,其中不乏景林資產等明星私募機構。

不過,定向增發剛完成不久,業績堅挺了多年的陽光電源,突然業績暴雷。2021年,公司在營收同比增長25.15%的情況下,歸母凈利潤和扣非凈利潤分別同比下降19.01%、27.72%。2022年一季度,陽光電源的業績繼續拉胯,當期營收雖然同比增長25.15%,但是扣非后凈利潤同比下降1.96%。

這樣的業績表現令人猝不及防,因為一直到2021年三季度,公司的業績還是一片欣欣向榮的景象,前三季度營收同比增幅為29.09%,歸母凈利潤和扣非凈利潤同比分別增長25.89%、33.95%。然而第四季度畫風突變,當期在實現營收87.63億的情況下,扣非后凈利潤虧損1.17億,為2014年以來首次出現單季虧損。

而按照往年的規律,公司第四季度是業績“旺季”,長期以來在年度財務業績中占比最高,所以陽光電源第四季度的虧損無異于晴天霹靂。

業績公布后,公司股價兩天累計跌幅超30%,市值蒸發超300億。

業績變臉之謎

對于公司2021年度業績低于預期,陽光電源董事長曹仁賢在業績說明會上解釋稱,下滑的核心原因是電站業務出現幾個問題:一個是疫情導致越南項目在10月沒有并網,執行了新電價導致計提,另外緬甸項目因為政變而取消,產生了一些費用,第三是海外儲能業務因為疫情受到影響,接受了罰款,導致增收不增利。整體加起來減掉了大概10個億業績。

這個解釋咋一看好像很有道理,但是只要仔細一分析,就會發現不合邏輯。

首先來看第一個因素,“疫情導致越南項目在10月沒有并網,執行了新電價導致計提”。那么陽光電源到底計提了多少資產減值呢?

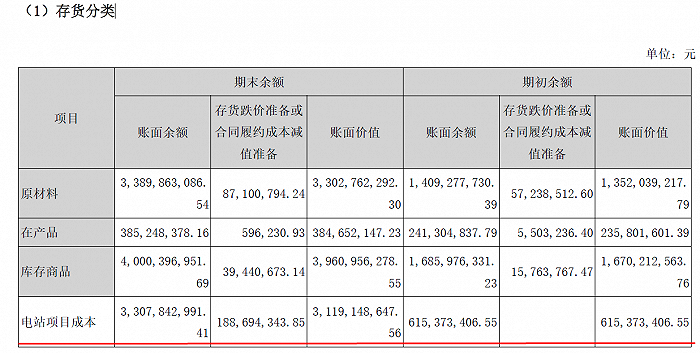

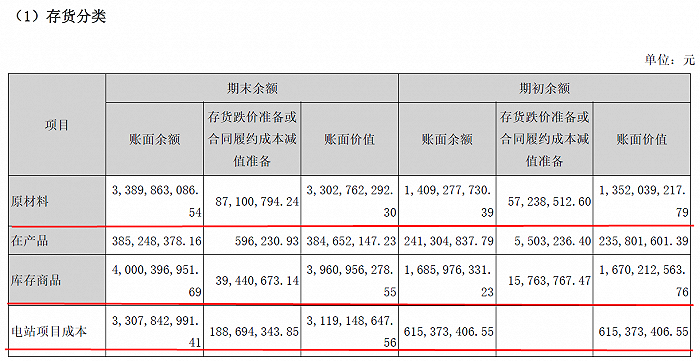

根據公司2021年財報(第198頁)披露,當年計提存貨跌價損失及合同履約成本減值損失2.37億,其中電站項目成本計提的減值準備金額為1.89億。

即使陽光電源2021年計提的電站項目減值損失全部為越南項目,金額也只不過是1.89億,這也就意味著,緬甸項目及海外儲能業務罰款損失的金額大概在8億左右。

根據我國的企業會計準則,因政治、疫情這種不可抗力產生的損失,在營業外支出這個會計科目里列支,比如光伏行業代表性企業隆基股份、晶澳科技,其疫情影響損失、合同違約金、和解金、滯納金,都全部計入了營業外支出。

而陽光電源2021年的營業外支出金額僅為2202.45萬元,其中違約金支出僅610.49萬元。顯然,這點損失對于陽光電源來說是微不足道的,根本不是其業績變臉的核心因素。

那么陽光電源緬甸項目及海外儲能業務罰款損失金額到底是多少?它們在哪些會計科目里列支?依據是什么?

事實上,在年報披露之前,陽光電源對于這些導致業績變臉的事項一直諱莫如深,從來沒有對外披露過,即便在年報中也是只字未提,僅在業績說明會上進行了含糊的表述。

清流工作室注意到,陽光電源目前的緬甸項目可能已陷入困境,據國外媒體2022年5月5日報道,緬甸方面已經將包括陽光電源在內的多家企業納入了黑名單。

2020年5月,緬甸政府對29個太陽能項目進行招標,其中陽光電源中標12個,是中標最多的公司,這些項目最低投資設定為每個電站2千萬美元(258億緬元),初步估算合同金額在2.4億美元左右,折合人民幣超16億元。

那么目前陽光電源對緬甸項目投入金額到底有多大?損失有多大?被納入黑名單是否應該發布公告進行披露?為何沒有發布公告進行披露?這已經涉及信披合規的問題了。

毛利率和銷售費用

陽光電源的財務問題主要出現在第四季度,從四季度的具體數據來看,問題主要出在毛利率和銷售費用上。

2021年第四季度,陽光電源的綜合毛利率僅為13.18%,而前三季度的毛利率分別為29.58%、26.98%、26.71%,跟前三季度相比,第四季度的毛利率直接腰斬,這是公司2011年上市以來的最低水平。

從公司業務板塊來看,2021年光伏逆變器板塊的毛利率為33.8%,同比下降1.23個百分點;電站投資開發業務毛利率為11.91%,同比增長了2.42個百分點,這兩塊業務毛利率總體上是比較穩定的。

而公司儲能業務毛利率僅為14.11%,同比大幅下降7.86個百分點,降幅超過三分之一。具體來看,該業務上半年毛利率為21.23%,下半年僅為11.15%,直接腰斬。

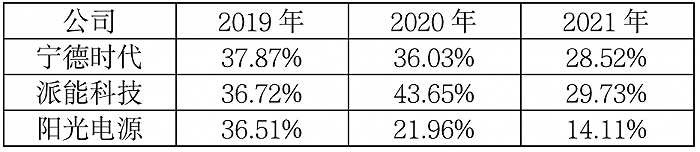

實際上,該業務的毛利率已經連續兩年出現了大幅下滑,2019年該業務毛利率高達36.51%,2020年下滑至21.96%,2021年進一步下滑至14.11%。

而儲能業務正是陽光電源近幾年發展最迅猛也是最有想象力的業務,2021年該業務實現收入31.38億,同比增速高達168.51%,而毛利率的大幅下挫,使得該業務增收不增利,想象空間大打折扣。

A股上市公司中,除陽光電源外,儲能業務規模較大的公司還有寧德時代和派能科技,下面將三家公司最近三年的毛利率進行對比:

可以看到,2019年,三家公司的毛利率旗鼓相當,都在37%左右,但是2020年開始出現分化,其中寧德時代和派能科技較為穩定,派能科技的毛利率甚至出現上升,只有陽光電源的毛利率大幅下滑超過三分之一,至21.96%。

2021年隨著行業爆發,市場競爭加劇,三家公司的毛利率都出現大幅下滑,但是能從毛利率水平來看,派能科技和寧德時代在29%左右,而陽光電源僅為14.11%,不到同行的一半。

那么為什么會出現這種情況呢?這可能主要跟三家公司的產業鏈長度有關。

寧德時代和派能科技不僅生產儲能系統,還能生產上游的鋰電池電芯及模組,而陽光電源只能生產逆變器、變流器,而在儲能系統中,最大的成本就是電芯及模組,逆變及變流設備在成本中占比較小,由于鋰電池完全需要外購,所以陽光電源的單位生產成本要高于寧德時代和派能科技。當行業競爭加劇,它的這種劣勢就顯露無疑了。

陽光電源另一個重要問題是四季度銷售費用異常增長。2021年第四季度,陽光電源銷售費用金額高達7.21億,銷售費用率為8.23%,跟往年同期相比大幅上升。

由于季節性因素,陽光電源的銷售費用有一個特點,第四季度在營收規模大幅上升的帶動下,該季度的銷售費用率會明顯低于全年綜合水平,比如2019年銷售費用率7.06%,其中四季度銷售費用率6.34%;2020年根據新的會計準則規定,將運雜費調入營業成本,所以銷售費用率下降,當年為5.05%,其中四季度為3.25%。

2021年第四季度銷售費用7.21億,同比增幅高達200.42%,而當季營收同比僅增長18.79%,這導致當季銷售費用率大幅飆升至8.23%,大大拉高了全年的銷售費用率。

所以,儲能業務毛利率大幅下挫和銷售費用率大幅走高,是公司業績暴雷的兩大重要因素。

存貨的隱憂

2021年,陽光電源賬面上的存貨開始急劇飆升,截止到年底,公司賬面存貨金額高達107.68億,同比增幅高達178.03%!而公司同期營收增速僅為25.15%。這導致公司2021年存貨周轉率大幅下滑,從2020年的4.11次下降至2.56次。

存貨的急劇增長一方面占用了公司大量資金,更重要的是,它帶來了較高的減值風險。下面請看陽光電源2021年末的存貨結構:

在公司存貨中,原材料、庫存商品和電站項目成本都大幅攀升,其中電站項目賬面余額33.08億,同比增幅高達437.53%。

實際上,公司的電站項目存貨還不止這些,另有12.82億元預計一年內轉讓的電站資產,放進了“交易性金融資產”科目。所以公司持有的電站項目存貨金額實際上將近46億。

其電站業務建設周期長且毛利率低(10%左右),建造成本極易受上游原材料(主要是光伏組件)價格波動影響,且沒有有效的金融工具來進行對沖,所以減值風險較高。

結語

在新能源產業狂飆突進的浪潮中,陽光電源作為全球光伏逆變器龍頭,一直享受著資本市場的高溢價,市值一度突破2500億。

但是需要警惕的是,這家公司營收占比最高的電站投資業務和發展最快的儲能業務,均存在技術含量不高、低毛利率的情況,市場競爭激烈。這種業務雖然容易上量,帶動營收高速增長,但是很難取得較好的收益,且存在較高的存貨減值風險。同時,需警惕陽光電源今年一季度出現的增收不增利現象。