文|面包財經

旭升股份近日公告稱,公司發行的“升21轉債”于2021年12月30日在上交所上市。公司本次發行可轉債募資13.5億元,全部用于新能源汽車傳動系統殼體、電池系統部件以及車身部件等產品擴產。

旭升股份曾于2020年通過增發的方式募資超過10億元用于新能源汽車精密鑄鍛件、汽車輕量化零部件制造等項目。持續擴產后,公司能否順利消化產能值得留意。

值得一提的是,特斯拉一直是旭升股份的第一大客戶,2017年上市至2021年上半年末,公司對特斯拉的營收占比均超過四成。但另一方面,公司也面臨著單一客戶依賴、毛利率持續走低等潛在風險。

上市以來股價經歷“過山車”行情,業績高度依賴特斯拉

旭升股份主要從事精密鋁合金汽車零部件和工業零部件的研發、生產和銷售,產品主要應用領域包括新能源汽車變速系統、傳動系統、電池系統、懸掛系統等核心系統的精密機械加工零部件。

圖1:旭升股份部分產品

據旭升股份招股書披露,其與特斯拉于2013年達成合作關系,成為后者一級供應商。2014年至2016年,公司對特斯拉的銷售收入占主營業務收入的比例分別為15.41%、50.27%和56.61%。

公司于2017年登陸A股上市,因頭頂“特斯拉”概念光環,上市之初便受到市場追捧,在上市首日大漲44%的基礎上,接著又連續收獲11個漲停。此后,由于估值高企及部分年份業績不及預期,旭升股份隨后幾年的股價整體處于調整趨勢。截至2020年收盤,公司股價相較2017年上市后的高點接近腰斬。

2019年,旭升股份營收同比持平、歸母凈利潤同比負增長,一個重要原因為來自特斯拉的營收同比下滑。

圖2:2017年至2021年前三季度旭升股份營業收入、歸母凈利潤及同比增速

2020年以來,旭升股份業績開始明顯回升。2021年前三季度,公司分別實現營收、歸母凈利潤20.12億元和3.32億元,同比分別增長82.10%和43.67%。

公司業績增長受益于汽車行業電動化、輕量化的發展趨勢對鋁合金材料使用的增加。根據美國能源部數據,汽車重量每下降10%則其燃料消耗降低6%-8%。鋁合金、高強度鋼、鎂合金、碳纖維等均屬于輕量化材料。

盡管業績恢復增長,由于旭升股份來自于特斯拉的營收占比持續較高,公司仍存在單一客戶依賴的風險。財報顯示,2017年上市以來,公司來自特斯拉的營收占比在2018年達到最高,約為61.08%。此后雖有下降,但仍然維持在40%以上。

圖3:2017年至2021年上半年末旭升股份來自特斯拉的營收及占比

單一客戶占比較高雖然短期內可能給公司業績增長帶來爆發性,但長期來看可能存在受制于客戶自身的經營波動、客戶替換供應商以及公司議價能力降低等風險。

市場競爭激烈疊加鋁錠漲價,毛利率持續下行

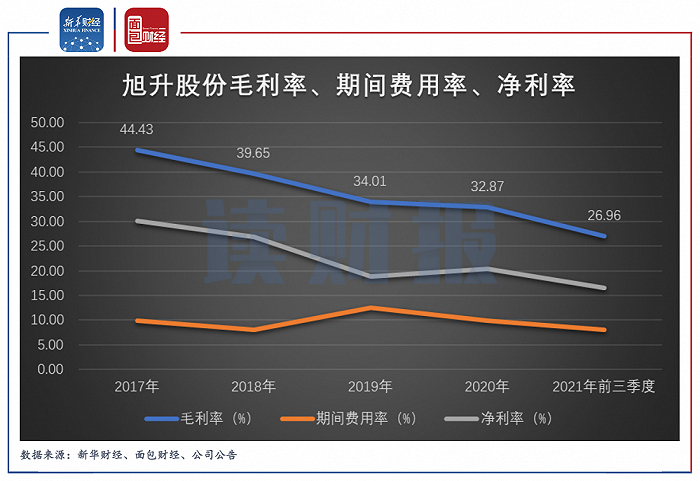

旭升股份較低的議價能力部分體現在上市以來持續下行的毛利率上。數據顯示,旭升股份的毛利率由2017年44.43%逐年下降至2020年的32.87%。

公司曾在2020年年報中表示,后續隨著更多企業進入新能源汽車零部件供應市場,增加了下游客戶的選擇,從而使得公司未來將面臨更加激烈的市場競爭局面,公司產品定價將可能因此受到影響,如產品成本不能同步得到降低,公司的毛利率將隨著價格下降而下滑。

圖4:2017年至2021年前三季度旭升股份毛利率、期間費用率、凈利率

2021年前三季度,旭升股份的毛利率進一步下降至26.96%。其中,公司第三季度的毛利率降至上市以來的季度新低23.23%。

公司2021年毛利率大幅下降也與主要原材料合金鋁錠價格上漲有關。2018年至2021年上半年,公司采購的原料中鋁錠占比均超過五成。今年前10個月鋁錠價格整體處于持續上漲趨勢,10月時一度達到近幾年新高。不過,10月下旬以來,鋁錠價格出現明顯調整,這或許有利于旭升股份未來毛利率的改善。

圖5:2019年以來全國鋁錠價格走勢

接連通過增發、可轉債募資擴產,或需留意產能消化風險

本次發行可轉債,旭升股份募集資金13.5億元,將用于高性能鋁合金汽車零部件、汽車輕量化鋁型材精密加工項目,分別計劃投入募集資金9.7億元和3.8億元。

圖6:旭升股份可轉債募資用途

高性能鋁合金汽車零部件項目計劃總投資11.42億元,項目建設期為36個月,擬通過新建廠房及生產線的方式新增新能源汽車傳動系統殼體產能234萬件、新能源汽車電池系統部件產能57萬件和新能源汽車車身部件產能50萬件;汽車輕量化鋁型材精密加工項目擬新增新能源汽車傳動系統殼體產能62萬件、新能源汽車電池系統部件產能95萬件。

據公司測算,兩個項目完全達產后收入為20.26億元,而公司2021年前三季度的營業收入為20.12億元。

旭升股份還曾于2020年增發募資超過10億元進行擴產,主要用于新能源汽車精密鑄鍛件項目(二期)、汽車輕量化零部件制造項目。目前,上述募投項目仍處于建設期。

此外,旭升股份2021年11月公告稱將在浙江南潯經濟開發區投資建設汽車模具及核心零部件研發、制造、生產、加工項目,總投資25億元。

隨著大幅擴充產能,如何進行消化可能是旭升股份未來面臨的一個難題。對此,公司表示其目前在手訂單較為充裕,同時擴大了與特斯拉以外客戶的業務合作規模。數據顯示,截至2021年三季度末,公司在手訂單金額約為30.05億元。

圖7:2018年至2021年前三季度旭升股份營業收入及在手訂單

客戶結構方面,旭升股份2021年前三季度來自特斯拉的營業收入占比降至40%以下。但公司前五大客戶中,除了特斯拉,其余公司的營收占比均未達到10%,未來或需進一步拓展大客戶資源。