文|秋水筆彈

永輝超市已經拉了幾個漲停板,如果能夠以現在的股價套現,葉國富毫無疑問已經盤滿缽滿。

但是很遺憾,這這個時候交易還在進行當中,而且葉國富大概率也不是來炒股的。

胖改成敗還很難說,水哥只想就幾個關鍵性問題,以各方財報數據為基礎,在商言商,這筆交易是否值得?

永輝超市資產真實價值幾何?

名創優品的現金承重墻,能否承受各方面持續加重的資金壓力?

胖東來,與永輝超市以及名創優品,從理念到模式,兼容性如何,協同度幾何?

一、從財報數據,看永輝超市資產的真實質量

這幾年,永輝超市深陷虧損,凈資產不斷縮水,到前幾天批露的三季度財報,其凈資產已經縮水到57.95億元。

9月23日,永輝超市公告披露,駿才國際將接盤公司股份29.40%。駿才國際的實控方是名創優品,上述交易總金額達到62.7億元。

這意味著,不到百分之三十的股份,名創優品將要付出了高于永輝超市整體凈資產將近5億元的價格。

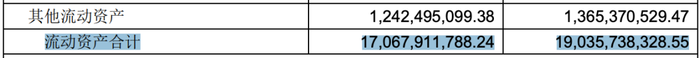

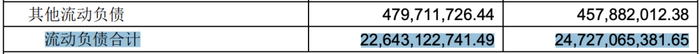

而且永輝超市目前短期內到期的負債,已經遠遠超過了自身短期還債能力,三季報顯示,其流動資產171億元,但是一年內到期的流動負債高達226億元,一年內的還債能力缺口已經超過55億元,而且整體負債率也已經高達 87%。

這意味著名創優品那點收購款項,只夠填補永輝超市一年內的還債資金缺口,但是,這些錢不是給永輝,而是給甩賣永輝超市前大股東們的。

與此同時,永輝超市的現金流正在急劇惡化,劇減至36.86億元,同比減少超過44%。

其中還債就是其現金流迅速惡化的主要原因,因為還債,永輝超市,籌資活動現金流去年與今年同期分別流出了69.82億元以及65.71億元。

業績連年虧損,是永輝超市的現金流入不敷出的根本原因。

永輝超市2021~2023年扣非凈利潤虧損已經超過83億元。今年前三季度又虧損6.9億元。

從財務角度看,名創優品付出了遠高于永輝超市內在價值的代價,當然股民們激情炒股付出的價格顯然更高。

今天永輝超市每股股價已經6塊多,但是每股凈資產只有0.64。

所有漲停板,全靠韭菜們貧瘠脆弱的想象力支撐著。

二、從財報數據看,名創優品現金承重能力,與重資產化壓力

除了永輝的真實資產價值在迅速縮水,名創優品自身現金流也并不寬裕,而且,名創優品自身也面臨著內生性增長難題,以及不斷向重資產模式傾斜的商業模式之變,這些都將導致其長期資金壓力更為致命。

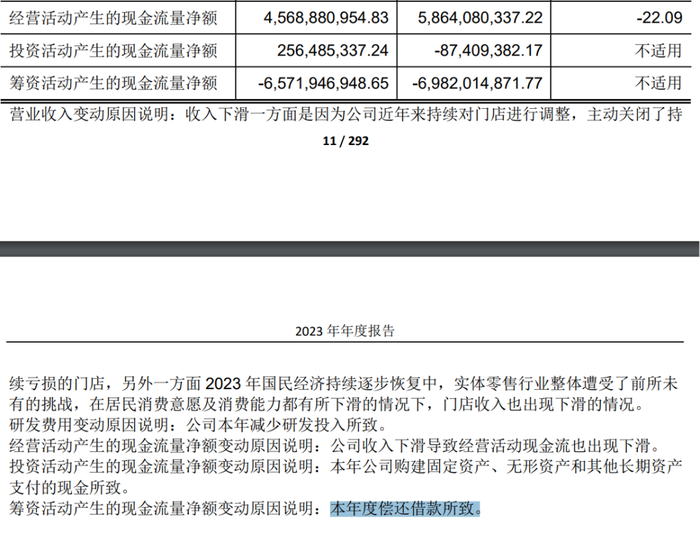

這筆交易的金額為62.7億元,而名創優品財報顯示,截至2024年9月底的現金余額為62.84億元。

這意味著這筆交易,直接掏空了名創優品的現金能力。

把手伸向了銀行,只能緩解名創優品短期資金壓力,而且銀行資金都是有成本的。

更重要的是,名創優品自身業務擴張的資金需求卻與日俱增,讓其現金流進一步承壓。

首先,今天名創優品的增長總體而言,非常依賴門店規模的增長,而非單店銷售額的增長,自身資金壓力持續加大。

與此同時,名創優品直營門店出現了不成比例的大幅增長,打破了過去更方便騰挪的輕資產模式,也加重了自身擴張的資金壓力。

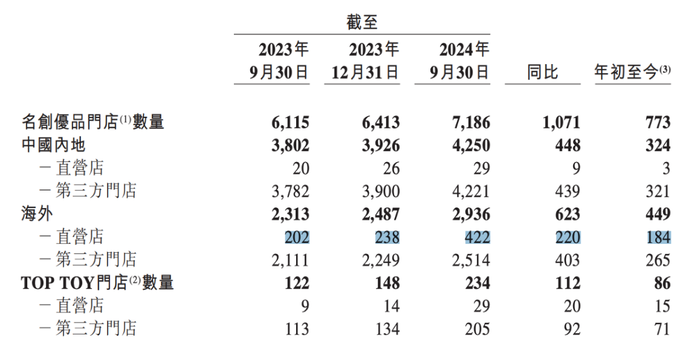

名創優品門店數量去年三季度,同比增長819家,收入37.91億元,同比增長36.7%。

其中,中國的名創優品門店平均門店數量同比增長14.0%,且平均單店收入同比增長23.8%,及TOPTOY的平均門店數量同比增長16.5%,且平均單店收入同比增長25.4%。

來自海外市場的收入為12.95億元,同比增長40.8%,海外名創優品門店的平均門店數量同比增加12.5%及平均單店收入同比增加25.1%。

去年同期各種業態的單店收入同比增長都還超過20%,但是到今年,海內外市場門店同店銷售都跌至了個位數,其中最為核心的國內名創優品門店更是出現了中單位數的下降。

2024年前三季度名創優品收入為122.81億元,同比增長22.8%,主要是由于平均門店數量同比增長18.5%,及同店銷售低個位數增長。

來自中國內地的收入增長14.0%,其中(i)來自名創優品中國內地線下門店的收入增長11.8%,主要是因為平均門店數量同比增長14.7%,而同店銷售較去年水平下降中單位數;及來自TOPTOY的收入增長42.5%,是因為同店銷售中單位數增長及平均門店數量快速增長。

面對充滿挑戰的宏觀消費環境,名創優品積極發展O2O業務,該業務同比增長了近80%,一定程度上幫助名創優品穩住了同店。

這意味著如果不是線上業務的增量,線下同店銷售下滑幅度是更大的。

其國內名創優品門店的單店銷售、坪效以及效率都在下滑,內生性增長動力明顯不足。

與此同時,同樣給其現金流帶來沉重壓力的是商業模式的悄然轉變。

今年前三季度,名創優品直營門店相比以往出現了大幅的增長,海外直營店更是比去年同期增加了220家,要知道到去年同期還只有202家,增幅超過了108%,與此同時,其海外第三方門店增幅只有19%,不能不說,其海外商業模式正在出現重大轉變。

這種商業模式微妙且顯著的變化,已經轉變為名創優品沉重的資金壓力。

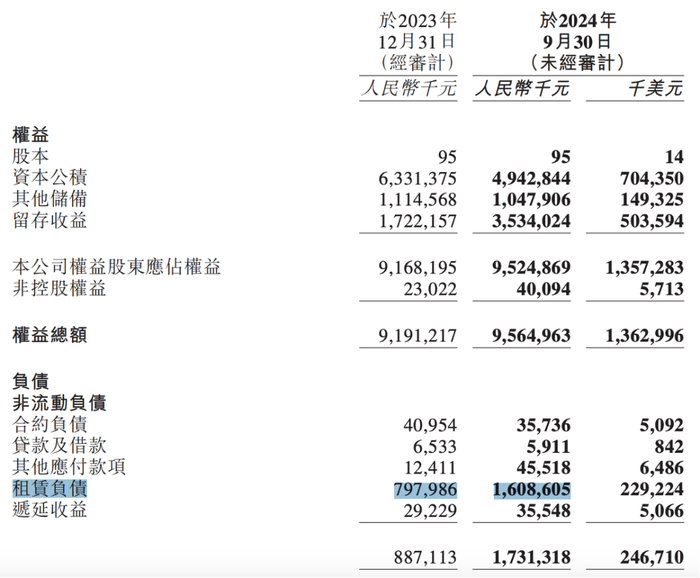

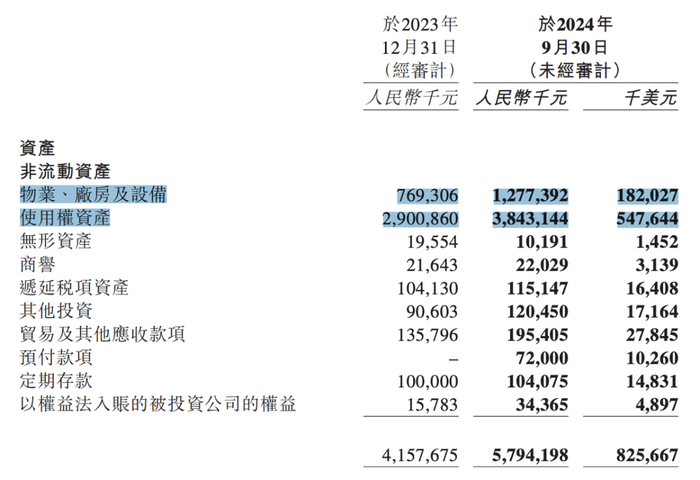

其租賃負債,從去年同期的7.98億元,急升至了16.09億元,增長超過了一倍。

其物業、廠房及設備也從7.69億元,增至了12.77億元。使用權資產從29億元,增長至了38.43億元。

這種資金壓力也已經體現到了公司整體現金流當中。其截至2024年9月底的現金余額,相比去年年底已經減少了5億元。

名創優品在自身資金壓力持續加大的情況下,掏空現金流,去投資一家背負著沉重的歷史包袱、現金流衰減更為劇烈、負債高企的零售商,是風險非常大的賭博,說是懸崖走鋼絲,并不為過。

三、胖東來與永輝超市、名創優品的格格不入

更重要的是,胖東來模式,從價值觀驅動、利益分配、聚焦本土、極致服務,都與永輝超市以及名創優品的路線,格格不入。

到今天,胖東來業務還囿于一隅,并且與河南許昌、新鄉本地商業深度綁定,胖東來創立于1995年,到今天門店不過區區13家。

而成立于2001年的永輝超市在大規模閉店的情況下,依然坐擁780家門店。

而還在奪命狂奔,在今年前三季度同比新增了上千家門店的名創優品,已經在海內外坐擁7186家門店。

一個是本土特色零售龍頭,擁有本土極高滲透力的特色供應鏈,通過本土暢旺的銷售、優質的服務以及活躍的創新能力,建立起了本土零售的定價權,建立了深厚的競爭護城河。

一個是全國性甚至全球性的標準化零售商,需要的是全國性、大規模、高周轉的生存能力,本身不可能靠單純復制一個本土零售商的供應鏈,生存發展。

一個是蘋果封閉的系統生態,一個是安卓開源系統,一個擁有無可比擬的本土話語權,可復制性差,一個擁有更大規模市場生存空間,可復制性強。

問題在于這兩個系統部并不兼容。從價值觀層面、底層利益分配、業務模式到運營模式都不兼容。

第一,是本土化與全國性零售的沖突。

胖東來模式,本來就是非常強大的本土龍頭,這是他的優勢也是他的劣勢,存在明顯的區域性擴張難題。

胖東來的本土采購聯盟、直采體系以及自有的品牌體系,都是建立在自身供應能力或者本土供應能力之上的。

而且河南是在中國也為數不多的勞動力大省、農業大省,也是畜牧業大省,河南農林牧漁業總值長期處于全國第二位,但是人均GDP遠低于全國水平,2023年河南省人均GDP為6萬元,比全國人均GDP低了將近3萬元。

胖東來模式本身與其扎根的河南本土租金、勞動力、生鮮采購成本低廉是分不開的。這也是胖東來歷經二十年都沒有走出河南的更為根本性的經濟現實原因。

而且過江龍難敵地頭蛇,它最強的本土供應鏈優勢,是有其區域半徑的,這是物理規律,到了別的區域,這種優勢就如同強弩之末。

離開河南從農業到勞動力的供給優勢,以及胖東來多年經營建立的本土供應鏈定價權,胖東來模式無從談起。

在十年前,胖東來就已經為其擴張買過單。

2012年,在胖東來主動關停旗下店面之前,其僅在許昌就開設了30多家門店。經過門店大規模關閉,之后十年時間的精耕細作,據點式作戰,堅守本土,不搞擴張,內生式增長,讓胖東來在今天一片哀嚎的零售業,成為業界標桿。

2013年,胖東來10余家店,大概70多億元的營收。截至今年11月26日,也只有 13 家門店,但是本年度胖東來集團累計銷售已達146億元,胖東來時代廣場店今年累計銷售額達39億元。

與此同時,名創優品依然維持2024-2028年5年規劃目標是每年全球凈增900-1100家門店,到2028年全球門店數量較2023年底數量接近翻倍達到4萬家。

胖東來的內生式增長,與名創優品不顧單店銷售下滑的、奪命狂奔的全球化擴張,從一開始就不在同一個故事劇本之內。

第二,是非上市公司與上市公司的根本利益分配機制的沖突。

除了遠高于本土平均水平的工資,從2000年起,于東來開始把賺的錢按比例分給員工,從30%增加到50%,到2002年漲到了利潤的80%都分給員工,再后來就是越分越多,這種分配制度一直延續到現在。于東來甚至直言,“老板們若是舍不得拿出50%的利潤分給員工,那就別到胖東來學習了,來了也學不會!”

而在三季度財報電話會議當中,名創優品集團強調,在未來一段時間,依然堅持每年將不低于50%的調整后凈利潤作為分紅,動態回購,為公司股東帶來可預期的回報。

相比名創優品將百分之五十利潤分給投資者,另一邊,胖東來常年將百分之八十以上的利潤分給員工,兩者根本方向都是背道而馳的。

這無論是名創優品,還是永輝超市都很難學,這是其上市公司的利益分配機制所決定的,這就注定了。

上市公司,以股東利益為根本驅動力,而股東利益更多建立于增長帶來的股價上漲預期,這也是名創優品與永輝過去多年不顧效率、奪命狂奔的根本原因。

對于有充分利益驅動的員工積極性、主人翁精神所帶來的無微不至的極致服務,是他們難以復制的,那么無論形式顆粒度多么細,他們依然只能學到胖東來的花架子。

這也是為什么胖東來全部開放自身經驗、在商場陳列供應商聯系方式、在商品標明成本利潤率,甚至不計成本講課、傳幫帶,至今還沒出現第二個胖東來的根本原因。

沒有利益的深度共享,胖改只是空中樓閣,無從談起。

向胖東來學習,改變不了這種資本市場的生存法則。

單是這一點,永輝超市的胖改已經帶著天然且致命的局限。

第三,永輝超市到日本向伊藤洋華堂學習過,也向大股東牛奶國際請教過,卻不改頹勢。

根據名創優品多次表態,它們并不會深度介入永輝超市的日常管理。沒有控股,也做不到這種程度的管理。

也就是說,胖改深度以來永輝超市原來的人才梯隊,從今天永輝超市的節節敗退,以及曾經同樣大張旗鼓的超級物種轉型敗績來看,其管理團隊堪稱平庸無能。

一個平庸的團隊,注定帶來平庸的業績。

第四,胖東來的經驗已經開放多年,甚至手把手給整個零售界傳播經驗以及提供人才、供應鏈支持,也就是說,這種胖改,并不是永輝超市的專屬優勢。

對于永輝胖改規模,于東來非常謹慎,在今年6月19日回答“為什么不開200家爆改永輝超市”的問題時,搖頭擺手說:“那不可能,還得有其他的品牌,共同來服務這個市場。”

而且,國際大鱷來勢洶洶,沃爾瑪麾下山姆中國單店業績,與胖東來不相伯仲,而且可復制性更強,部分門店的年營業額已超過29億元,目前在中國已開設51家,擴張計劃仍在持續。

無論是相對于山姆還是國內的盒馬,在深度依賴自有品牌的差異化競爭力上,永輝超市都毫無優勢。

另外,雖然葉國富畫了一個可選消費(名創優品)+必選消費(胖改永輝)的業務協同大餅,但是從消費群體來看,一個是做學生生意,一個是家長買單,消費群體幾乎沒有重疊性可言,所謂協同效果,可想而知。

目前胖改還沒有長期業績數據出來,水哥會持續關注。但是,即使永輝胖改成功,那也不會是一個千家門店級別的胖東來,而是一個供應鏈短期內高度依賴輸血的縮水版胖東來,還面對著高度白熱的競爭。

于東來講的從來不是資本市場的故事,而是中國零售未來的故事,相反,葉國富講的是資本故事。

從一開始,他們就注定了雞同鴨講。