界面新聞記者 | 楊志錦

界面新聞編輯 | 江怡曼

12月2日,央行發布公告稱,決定自統計2025年1月份數據起,啟用新修訂的狹義貨幣(M1)統計口徑。修訂后的M1包括:流通中貨幣(M0)、單位活期存款、個人活期存款、非銀行支付機構客戶備付金。相比此前的M1口徑,此次修訂新納入個人活期存款、非銀行支付機構客戶備付金。

市場對此已有預期。早在今年6月,央行行長潘功勝在陸家嘴論壇就表示“考慮對貨幣供應量的統計口徑進行動態完善”,此后央行又在各場合闡述。

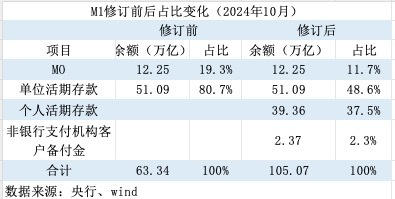

界面新聞記者了解到,納入兩個新項目后M1規模將變得更高。10月末狹義貨幣(M1)余額63.34萬億元,單位活期存款占比達八成。個人活期存款、非銀行支付機構客戶備付金分別為39.36萬億元、2.37萬億元,修訂后M1規模達105萬億元,單位活期存款占比仍然最大,但占比降至50%。

將居民存款納入后,M1能更好地反映經濟的活躍程度,仍將是經濟、股市的前瞻性指標。財通證券首席宏觀分析師陳興表示,M1統計口徑擴大后,M1同比增速以及和M2增速剪刀差走勢變化不大,但M1與M2的剪刀差有所收斂,對于經濟增長的領先性依然存在,且寬口徑M1更能準確地反映實體經濟的活躍度。

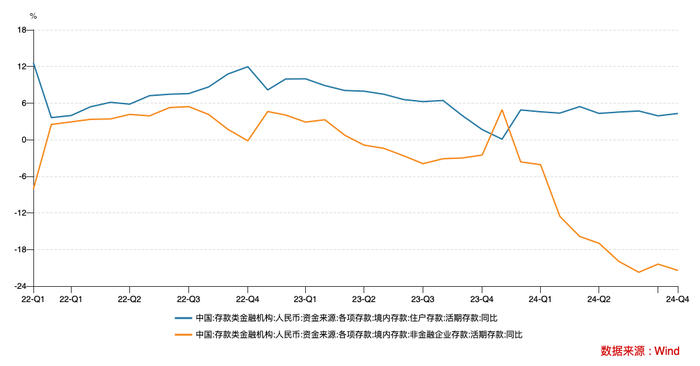

居民活期存款相對平穩,納入后新口徑M1增速更穩定,波動率將有所下降。按照調整后的口徑計算,修訂前后M1增速趨勢基本一致,但是修訂后的M1增速更高,10月修訂后的M1增速為-2.3%,較修訂前增速收窄3.8個百分點。

展望看,口徑調整疊加非金融企業活期存款的低基數、單位活期存款增速回升(受地方債置換、房地產成交上升影響),新口徑M1增速預計將回升,甚至可能恢復至0以上。

為何調整?

1994年,M1、M2這些指標在中國推出。當年3月,政府的工作報告在關于當年目標的表述中,沒有任何與貨幣相關的內容。但是,在“加快建立社會主義市場經濟體制”這個小節下卻出現了一段重要的表述:要建立強有力的中央銀行宏觀調控體系,使人民銀行能夠有效地調控貨幣供應量,保持幣值穩定。

“貨幣供應量”這個詞也第一次出現在政府工作報告中。幾個月后,央行發布了《中國人民銀行貨幣供應量統計和公布暫行辦法》,明確M0、M1、M2的統計范圍。

按照流通中便利程度的不同,中國當前將貨幣供應量分為M0、M1、M2三個層次。其中,M0為流通中貨幣;M1包括M0、單位活期存款;M2包括M1、單位定期和其他存款、個人存款、非存款類金融機構存款、非存款機構部門持有的貨幣市場基金份額。

陳興介紹,我國M1統計口徑較窄,首先我國M1不包括居民活期存款,其次,我國M1不包括財政活期存款,而美、日M1都將地方政府活期存款統計在內,歐元區M1則包括中央和地方政府活期存款。最后,我國M1中沒有統計非銀金融機構活期存款。

此次M1統計口徑修訂,是在現行M1的基礎上,進一步納入個人活期存款、非銀行支付機構客戶備付金。央行相關負責人表示,在創設M1時(上世紀90年代中期,記者注),我國還沒有個人銀行卡,更無移動支付體系,個人活期存款無法用于即時轉賬支付,因此未包含在M1中。而隨著支付手段的快速發展,目前個人活期存款已具備轉賬支付功能,無需取現可隨時用于支付,與單位活期存款流動性相同,應將其計入M1。

所謂非銀行支付機構客戶備付金,是指非銀行支付機構為辦理客戶委托的支付業務而實際收到的預收待付貨幣資金。按照《非銀行支付機構客戶備付金存管辦法》,非銀行支付機構應當在人民銀行開立一個備付金集中存管賬戶。當前,央行資產負債表科目負債端“其他金融性公司存款”即為支付機構交存人民銀行的客戶備付金存款,10月末余額為2.37萬億元。

央行表示,非銀行支付機構客戶備付金,可以直接用于支付或交易,具有較強的流動性,也應納入M1。從國際上看,主要經濟體M1統計口徑大都包含個人活期性質的存款及其他高流動性的支付工具。

M1仍將是經濟、股市的前瞻性指標

M0、M1、M2三個指標中,M2最為官方重視,是中國貨幣政策最重要的中間目標。2009年-2017年M2開始設定量化目標,2018年后調整為“同名義經濟增速基本匹配”,2024年為“同經濟增長和價格水平預期目標相匹配”。

但是,在市場上M1占據著獨特的重要位置。一般而言,M1對于經濟基本面的領先性較明顯,M1增速的抬升往往預示著價格、企業利潤和經濟名義增速等將趨于回升,M1同比增速的拐點與A股拐點基本一致。

這和M1的結構高度相關,單位活期存款占到M1的八成以上。M1增長主要取決于企業活期存款變化,而企業活期存款變化和房地產銷售高度相關,即居民購房將居民儲蓄轉化為企業活期存款。更根本的原因則是,過去經濟周期某種程度上就是房地產周期。

陳興表示,M1增速往上的拐點同步于企業現金流的轉好,領先于企業盈利的企穩回升,因此M1的頂部和底部與權益市場重合度較高;而伴隨著M1走強,經濟修復預期對于債市走勢也有明顯影響。

央行數據顯示,10月末M1余額63.34萬億元,單位活期存款為51.09萬億元,占比為80.7%。修訂后10月M1規模達105萬億元,單位活期存款占比有所下降,但仍是占比最大的分項,約占“半壁江山”。此外,居民活期存款占比37.5%,是第二大分項。將居民存款納入后,M1能更好地反映經濟活躍程度,仍將是經濟、股市的前瞻性指標。

陳興表示,M1統計口徑擴大后,M1同比增速以及和M2增速剪刀差走勢變化不大,但M1與M2的剪刀差有所收斂,對于經濟增長的領先性依然存在,且寬口徑M1更能準確地反映實體經濟的活躍度。

中信證券宏觀與政策首席分析師楊帆表示,M1口徑修訂后,M1增速依然與房地產銷售高度相關,那么M1-M2剪刀差與地產周期、企業盈利周期的關系就沒有發生變化,從而依然可以供股市投資者參考。

新口徑M1增速或恢復正值

今年以來,M1增速持續回落,由1月的5.9%回落至9月的-7.4%,引起市場廣泛關注。一個原因是地產低迷,居民儲蓄存款未能轉化為企業活期存款,另外則是手工補息整改影響,企業活期存款流失。

央行數據顯示,截至10月末,非金融企業部門活期存款合計約19.2萬億元,占住戶部門存款的25.3%,相比2019年末下降了15.4個百分點。從增量看,近三年企業活期存款增量為負,尤其今年前10月減少規模達到5.66萬億元。

“近年居民消費、購房不活躍,影響了存款從居民部門向企業部門回流。由于對可支配收入及現金流信心不足,在保留有限應急的活期存款的前提下,企業和居民會優先選擇定期存款鎖定即將下調的利率。”某國有大行資產負債部人士表示。

今年6月,潘功勝在陸家嘴論壇上表示,我國M1統計口徑是在30年前確立的,隨著金融服務便利化、金融市場和移動支付等金融創新迅速發展,符合貨幣供應量特別是M1統計定義的金融產品范疇發生了重大演變,需要考慮對貨幣供應量的統計口徑進行動態完善。

按照調整后的口徑計算,修訂前后的M1增速趨勢保持一致,但是修訂后的M1增速更高,10月修訂后的M1增速為-2.3%,較修訂前增速收窄3.8個百分點。這是因為此次修訂新納入的個人活期存款、非銀行支付機構客戶備付金增速要高于老口徑下的M1,尤其高于非金融企業活期存款增速。

由于口徑調整、非金融企業活期存款的低基數,再疊加單位活期存款增速可能回升,新口徑M1增速仍將回升,甚至可能恢復至0以上。單位活期存款增速可能回升主要受地方債置換、房地產成交上升影響。

具體而言,一是在降息、降低首付比、一線城市放松限購等一攬子增量政策推出后,一二線城市房地產成交活躍,居民儲蓄存款轉化為企業存款的鏈條有望恢復。二是財政部增加6萬億元地方政府債務限額置換存量隱性債務,分三年安排,2024—2026年每年2萬億元。

此前也有類似案例,2015年地方債開啟置換,M1增速開始回升,由3月的2.9%上升至2016年7月的25.4%。央行在《2016年三季度貨幣政策執行報告》中解讀稱,M1增速較高受多種因素綜合影響:一是中長期利率降低,企業持有活期存款的機會成本下降。二是房地產等資產市場活躍,交易性貨幣需求上升。三是地方政府債務置換過程中會暫時沉淀一部分資金。