界面新聞記者 | 鄒文榕

目前,貨幣基金收益率已經降至“1”字出頭,不過,就這點收益還在被各方惦記。

界面新聞記者獲悉,今年以來,一款在業內被稱為“貨幣收益增強”方案正興盛于銀行、理財、保險資管等機構客戶間,并有越來越多的第三方代銷機構想要分食其中利潤一二。

一份來自某第三方基金銷售公司的貨幣收益方案提到,今年4月,該貨幣增強方案的收益中樞可做高到2.85%,即能夠在貨基基礎上增強80-85BP收益。

“銀行理財、保險資管產品收益是增厚了,但收益增厚的部分卻來源于原始的貨幣基金利潤,其中涉及的套利模式侵害了原始貨幣基金持有人的利益。”一位業內人士向界面新聞記者表示。

一場“圍剿”貨幣基金收益的機構游戲如何展開?又如何侵害貨幣基金持有人的利益?

通常,投資者通過代銷機構申購基金時,當天就會打款給代銷機構。一方面,按照基金規則,基金公司在T日收到認購申請后,T+1日就會確認份額,并開始計算貨幣收益;但另一方面,代銷機構的資金劃轉機制通常為T+2。這也意味著基金公司在T+1日確認貨幣收益時,實際并未收到基金申購款。

至此,一場涉及銀行理財、保險資管等出資方,券商資管、信托、基金專戶等通道方,券商、銀行、第三方銷售公司等代銷方,再到托管行和基金公司相配合并參與其間的貨幣基金套利游戲正式拉開。

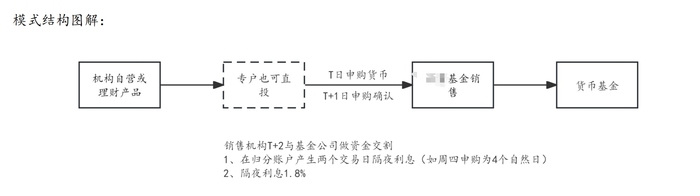

根據上述貨幣收益方案,作為機構投資者,銀行、理財、保險資管等出資方可選擇將所募集資金或自營資金投向券商資管、信托、基金子公司等成立的集合資管、信托計劃、基金專戶產品,后者又會通過第三方向基金公司申購貨幣基金。申購時間通常為每周四,下周三再申請贖回。

如此循環之下,銀行、理財、保險資管等機構客戶在每個周期便可以拿到6天貨幣收益,以及4天息差,從而完成利潤積累,實現貨幣收益增厚。

“貨幣基金有申購上限,借助第三方拆單系統,機構客戶的大單可迅速拆解。比如1億元的資金,系統會根據收益排序,結合基金的限額公告,拆解成基金公司能接受的若干筆金額,迅速申購。這個設計本身很好,拆單并不損害持有人利益。”有資管機構負責人向記者表示,“但代銷機構的資金劃轉機制是T+2,第三方利用基金公司T+1確認份額進行套利,卻實打實的在侵害基金持有人利益。”

具體來看,每周四,第三方等代銷機構向基金公司發起申購,資金先行進入第三方的交易賬戶;當周周五,基金公司雖未收到申購款,但按照T+1規則,在周五開始確認份額,并計算貨幣收益;下周一,第三方根據T+2資金劃款至貨幣基金的托管賬戶;但隨后于當周三,資金被申請贖回。

界面新聞記者整理

因此,對基金公司而言,基金公司實際使用到的資金只有下周一、二、三合計三天,但從上周五開始直到下周三,卻總計計提了6天貨幣收益。

此外,由于周四至周日(合計四天)申購資金在第三方交易賬戶沉淀,據記者了解,通常托管行也會給第三方計提4天利息,業內通常水平大概在1.6-1.75%左右。一些托管行為拉該部分業務的存款,甚至會不惜給到2%甚至更高的利率。而第三方通常則會返還該筆利息至上述資管、信托計劃、基金專戶等產品。

有機構人士向記者算了一筆賬,“若托管行給到利息1.65%、當前貨幣基金的平均收益率1.7為例計算,單個機構客戶從申購到贖回,一個7天的周期可獲得的七日年化收益可簡單計算為:(1.7%*6+1.65%*4)/7 = 2.4%。”

“這種操作應該是從去年就有,個別第三方甚至做到了近百億規模。”多位業內人士向記者透露,“年初監管方面口頭通知后,上海和北京兩家規模比較大第三方被暫停了業務新增,但沒被約談的都干得很賣力。此外,因為券商也有代銷資格,最近不少券商也瞄向了這塊業務。”

據了解,第三方等代銷平臺雖然提供貨幣申贖,并負責將每筆貨幣基金進行拆單處理。不過,即便拆成百萬級的單子,如果往復操作,個別基金公司依然會拒單。

“所以第三方平臺以及上述資管、信托、基金專戶等通道管理人的工作內容還有一個就是找到能接納該類操作的公募基金。”上述機構人士向記者表示。

華南一家公募基金渠道端負責人就向記者透露,之前公司旗下有產品就曾遇到過此類大單申購。而為了阻止這種薅羊毛行為,“公司現在把限額調的非常低,相當于每筆申購都要單獨審核。”該負責人稱。

“一般遇上此類情況都會控制他們申購時間,也會讓銷售去跟機構客戶談盡量周三之前申購。”華東一家基金公司的基金經理也向記者表示,“正常都是商量著來,但這種(錢未到賬就確認貨幣收益的)情況在業內的確會發生。”

“大的第三方代銷機構目前還沒有都參與進來,可能也不敢進來。畢竟這項業務面臨極大的道德和法律風險,且從模式上看主要是幫(機構)客戶賺錢,第三方機構主要是實現規模增量上的一些收益。”上述華南地區渠道端負責人補充道,“但參與進來的第三方有的已經改造了系統,不再以周為維度下單申贖。進階版本目前已經可以做到每天薅貨幣收益。”

“一般會有拒單的公募。不拒單的也分兩種,一是默認反復套利申贖,因為單筆資金量確實不大,拒單不厭其煩,從而視而不見;二是配合操作,以此增加貨幣規模及管理費收入,共同完成損害原有貨幣基金持有人利益的操作。”一位業內人士向記者透露。

界面新聞記者了解到,目前,為配合這種基金套利模式,前端一些銀行、理財、保險資管等機構投資者往往會發行相應的貨幣增強策略產品完成募資;中端,為協助機構客戶買入,券商資管、信托、基金子公司作為通道方會收取萬五的通道管理費。

不過,伴隨玩家“涌入”,當前管理費已逐漸降至萬1至萬2左右。

而在末端,一些基金公司為配合上述套利操作,還會與第三方等溝通分配額度。界面新聞記者獲取的來自某第三方基金銷售公司的“貨幣基金投資收益增強方案”就顯示,逾50家公募基金公司與其有合作,旗下的貨幣基金溝通額度也普遍在500-1000萬元,個別規模較大的貨基的溝通額度甚至上億。

“最近很多基金公司已把他們(第三方)拉黑,不允許他們這樣套利。不過前端,一些在規模上有業績壓力的股份行、城商行理財子仍然樂此不疲。”上述機構負責人稱,“年初被監管口頭叫停的兩家基金銷售公司此類業務均已接近百億元,新加入進來的第三方各家此類業務規模也大概在幾十億元左右。”

“目前的確有不少銀行、理財以及保險資管機構參與其中。”另有券商資管部門負責人向記者證實。

“上述套利模式不僅侵害了貨幣基金原持有人的利益,大體量的資金每周固定時間快進快出,也會增大基金經理流動性管理的難度,并進而加劇市場發生系統性風險的可能。”有分析人士指出。

資深金融監管政策研究人士、冠苕咨詢創始人周毅欽向記者表示,金融監管部門曾經對貨幣市場基金設置了強制贖回費條款,但觸發條件較為嚴格。機構投資者雖然贖回金額遠遠大于普通投資者,但一般亦會刻意規避強制贖回費條款。當前的金融監管要求對這類“快進快出”薅羊毛的行為并沒有明確的制衡手段。

“從合規上看,第三方默認會將4天的沉淀利息返給機構客戶雖有其正當性,但個人投資者如果照此操作,第三方是否會返息給個人投資者,目前不清楚。”周毅欽表示。

Wind顯示,截至2024年中報,全市場公募基金資產總規模30.88萬億元,其中,貨幣基金資產凈值合計13.23萬億元。貨幣基金基金份額累計13.23萬億份,其中,個人投資人持有份額比重已接近70%。