文 | 零售商業財經 博雅

編輯 | 鶴翔

在京東旗下自營超市“京東七鮮”與前置倉完成融合、并全面上線“擊穿價,真便宜不怕比”活動后,11月15日,京東七鮮再次官宣放出狠話:便宜10%!對手敢跟七鮮就敢繼續降。

即便在此前回應“價格戰”傳聞時京東七鮮曾指出:沒有刻意針對誰,只是做低價。但當下如此充滿火藥味的表述,無疑將即時零售的商品價格之爭推向了新高度,京東七鮮做“低價”的決心同樣一覽無余。

某種程度上,我們可以將近來“死灰復燃”的前置倉模式視作窺見即時零售“戰事”升級的一個切入口。

從以往飽受市場爭議、被部分生鮮電商平臺應用又隨之棄用,到今年下半年被盒馬、京東七鮮等玩家再度“重提”,而此前“堅守”前置倉的叮咚買菜、美團(小象超市、美團閃電倉)也傳來新的市場動態:前者將提升江浙滬區域的前置倉布局密度至110個,后者則放出“預計到2027年將開出10萬家閃電倉”的大招。此外,還有“樸樸超市履約費用率降至18%”的喜訊傳來,以及餓了么將開10萬家近場官方旗艦店的“新三年”戰略布局公開……

從O2O到新零售到社區團購再到今天的即時零售,隨著前置倉模型的逐步成熟與迭代,美團、京東、阿里、叮咚買菜、樸樸超市、山姆等玩家的供給生態愈發繁榮,即時零售競爭的分野也已然浮現。

01 本地生活走向“明戰”

阿里(FY25Q2,11月15日發布)、京東(FY24Q3,11月14日發布)財報數據的共有亮點是,零售業務收入增加。具體而言,阿里本地生活收入增長14%至177.25億元,位于集團前列;京東零售板塊實現營收2249.86億元,同比增長6.1%,依舊貢獻了收入的大頭。

在“京東秒送”方面,繼今年5月京東全面升級即時零售業務(將“京東小時達”“京東到家”品牌整合為“京東秒送”)后,達達集團發布的2024年第三季度業績報告顯示,京東秒送在京東App場域的月均下單用戶數和訂單量同比增速雙雙超100%,截至9月末,京東秒送營業門店數超60萬家,同比增長70%以上。

上述互聯網公司的最新財報數據展露了本地生活與即時零售業務發展大勢,雖然其他頭部玩家的業務規模與營收表現尚未披露,但綜合近年數據,從絕對數值上來看,美團依然穩坐本地生活服務領域王者之位,后來者如抖音、快手的增速也不可小覷。

「零售商業財經」認為,基于企業屬性,即時零售賽道的玩家陣營基本上可以分為三派:以叮咚買菜、樸樸超市等為代表的先發型即時電商,以美團、京東、阿里等為代表的互聯網資源型選手,和以沃爾瑪、物美、天福便利店、名創優品、屈臣氏等為代表的變革型零售企業。

圖:即時零售三大陣營玩家

先發型即時電商,通常具有較強的區域特征,一定程度上存在市場規模限制。

比如,叮咚買菜(NYSE:DDL)繼2021年12月在上海地區實現盈利后,今年三季度,進一步鞏固了其在江浙滬地區的優勢地位,且區域內有13個城市實現了GMV 50%以上的年同比增長。

但相比北京和廣深區域,本季度叮咚買菜GMV同比增長分別為14.6%和2.9%,增幅明顯低于江浙滬地區。可見,長期扎根的江浙滬地區才是叮咚買菜的核心支撐,也只有緊盯江浙滬、持續打勝仗,才有底氣應對戰火再燃的前置倉競賽。

樸樸超市的發展同樣如此,從福州、廈門、深圳、廣州,再拓城至武漢、成都、佛山,大倉模型下,樸樸在成本控制和運營效率方面也呈現出優勢區域強者恒強的態勢。

互聯網資源型選手的風格向來是集中資源、降維打擊。以過往社區團購的競爭戰況為鑒,平臺既能利用各方資源跑馬圈地、“卷”出規模,又能從各環節中節省成本、“省”出盈利。當然,種種一切的出發點仍是流量紅利衰退所帶來的危機感。

至于變革型零售企業,基本上經歷了從觀望到“不得不做”的心態變化,跟風試水意圖雖強,但掉頭轉舵的可能性也不小,這背后映射著前置倉模式的迭代成熟與即時零售的大勢所趨,以及“倉店一體”企業下一步該怎么走的命題思考。

這類企業的優勢在于能夠快速將現有門店上翻,除開更愿意將經營主權掌握在自身手里,選擇自建前置倉的盒馬、大潤發M會員店、京東七鮮等,部分缺少互聯互通的數字化經營體系以及成熟的履約服務能力的零售商或品牌商,現階段更愿意與美團閃購等第三方平臺合作,加碼美團閃電倉,或是直接在餓了么平臺上開設近場官方旗艦店,這是被他們視作完成“消費、履約、售后”標準化、智能化、即時化最便捷的路徑之一。

三大類型的玩家各有優劣勢與資源依仗,從暗戰走向明戰,“戰”的是前置倉點位數量與盈利模型,“比”的則是商品力與價格力強弱。

以廣深市場為例,樸樸超市、山姆、小象超市的市場份額位居前三,其他傳統連鎖如沃爾瑪、華潤及天虹雖面臨較大壓力,但在保障門店服務履約、挖掘區域線上消費趨勢的同時,也開始從品質生活空間的視角來做區別于線上的探索,這是讓自身避免飲鴆止渴、陷入單一的“倉”角色的有益實踐。

02 “打法”千篇一律:生鮮引流、自牌坐鎮、區域制勝

激烈競爭燃燒著各家的經費、人力與耐心,但太陽底下無新事,商業社會和歷史中重復發生的模式和現象預示著,即便入局被視作零售新業態、消費新模式的“即時零售”,能出拳的招數也是有限的、甚至是雷同的。

其一,生鮮引流。

作為零售中少數能保持大幅增長的領域,生鮮品類毫無疑問是市場的核心競爭點。而生鮮引流、標品盈利,這樣的商品結構也依舊是現階段即時電商的標準模式。

雖然前置倉模式在生鮮零售業普遍使用,但是由于建倉成本高、運營難度大,這個模式能否“跑通”一直存在很大爭議。問題的根源在于,生鮮本身是一個高損耗率而且非高頻的品類,很容易陷入商品損耗高、毛利低,以及若沒有規模化訂單則成本更高的困境中。

這也是為什么即時零售從生鮮切入后,最終都要走向全品類,向自有品牌、預制菜、休閑百貨等商品發力,歸根結底還是為了提高利潤率、更好地活下去。

其二,自牌坐鎮。

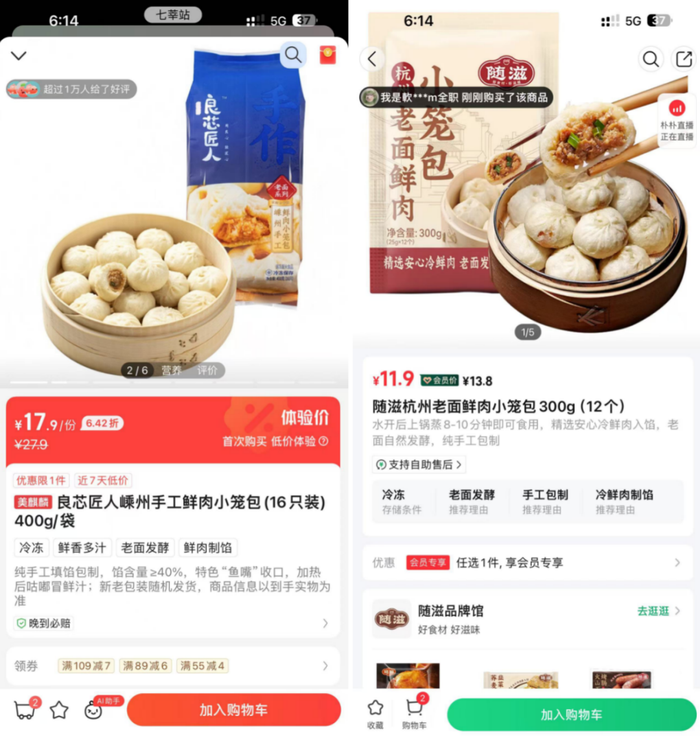

叮咚買菜、盒馬、樸樸超市都在強調自有品牌商品的建設。當前,叮咚買菜自有品牌商品用戶滲透率達70%以上,樸樸超市以“優賜”“隨滋”為核心的自有品牌矩陣商品銷售額或于今年接近50億元、占總銷售比重15%-20%,而盒馬自牌甚至實現了漂洋過海。

圖:叮咚買菜及樸樸超市自有品牌商品

「零售商業財經」認為,自牌不僅僅是走向低價的抓手,更重要的是展現品牌、平臺對目標客群的理解,這種理解是無法照搬照抄的,且自牌的價值核心是實現規模效應后的“普惠”。

以筆者多次復購的君樂寶酸奶為例,樸樸超市所售的品牌商品“君樂寶簡醇0添加蔗糖風味酸牛奶桶1.2kg”活動價為16.9元(原價19.9元),而小象超市聯合君樂寶開發的“小象x君樂寶純享益生菌風味發酵乳1.2kg”僅售9.9元(原價12.9元)。

君樂寶酸奶 圖源:美團及樸樸超市APP

在商品克重、包裝、口感相差不大的情況下,渠道商與品牌供應商合作打造的商品能夠有效提升利潤空間與盈利能力,對消費者來說,相關產品的商品力在價格側便高下立見。

其三,區域制勝。

從近期即時零售前置倉模式的競爭格局變化著眼:京東七鮮完成前置倉融合,在升級商品和服務的同時,以“擊穿價”加大市場投入;盒馬選擇在上海重啟前置倉,但目前成本難題依然待解,短期內對叮咚買菜的擴張空間影響不大;小象超市則在華北和華南推進較快,在華東地區業務擴張相對穩健。

目前各平臺對前置倉的競速,主要反映在對基層配送員和地推人員的激烈搶奪上,而區域優勢的蓄力與釋放、前置倉展店的高密度布局,最終都指向了降低履約成本、提高配送效率,以及供應鏈規模效應以及訂單密度提升后的規模經濟。

當我們進一步復盤即時零售現有戰況,似乎就剩天貓超市沒有動靜了?值得玩味的是,阿里恰恰是最早提出“近場電商”概念的前瞻型選手。