實習記者 | 章宇璠

記者 | 張一諾

近日,多家知名機構三季度的13F報告出爐。

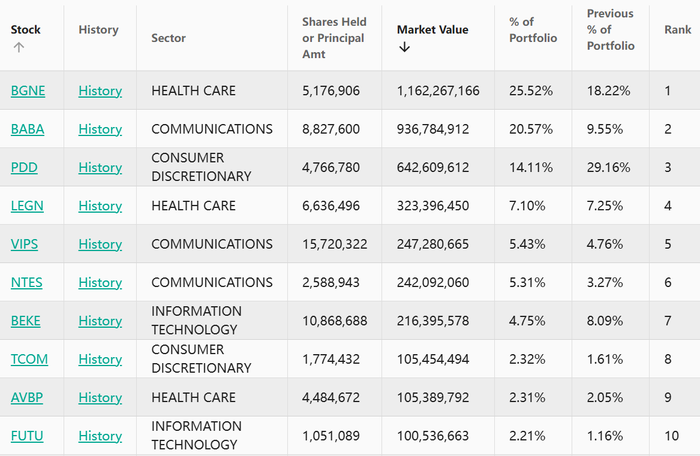

11月15日,高瓴旗下獨立的、專注于二級市場投資的基金管理平臺HHLR Advisors公布了截至2024年三季度末的美股持倉數據。

HHLR Advisors三季度前十大重倉股中,中概占據九席,分別是百濟神州、阿里巴巴、拼多多、傳奇生物、唯品會、網易、貝殼、攜程、富途控股。

此外,HHLR Advisors對持倉結構進行了大幅調整。從披露的13F文件來看,HHLR Advisors持倉數量從二季度的78只下降到第三季度的48只,清倉和減持了多只美國科技股。

與此同時,其持倉總市值從二季度的40.54億美元增長到45.55億美元,增長超過10%,這說明三季度HHLR Advisors持倉的股票漲幅較大。

從股價表現看,第一大重倉百濟神州在三季度上漲57.36%,第二大重倉阿里巴巴上漲了47.39%。這些股票的顯著漲幅直接帶動了持倉總市值的增長。

HHLR Advisors對中概股壓下重注,第三季度總共增持7只股票,全部為中概股,包括阿里巴巴、京東、唯品會、網易、攜程、中通快遞、富途控股。

三季度以來,富途控股漲幅達到45.8%,攜程、中通快遞、唯品會漲幅均超過20%。

從加倉動作可以看出HHLR Advisors投資策略的轉變。在第一季度時,HHLR曾出售了近90%的阿里巴巴股票,占比僅為0.23%,到了第二、第三季度大幅增持阿里巴巴,同時減持了拼多多,以及貝殼、外賣送餐Doordash、Saas龍頭Salesforce等。二季度HHLR Advisors持有的中概股市值占比為85%,三季度進一步提升至93%,中概股在其持倉中占據絕對主導地位。

三季度13F數據還顯示,HHLR Advisors的持倉主要圍繞科技和電商進行布局。對于電商股,三季度大幅增持阿里巴巴,同時減持了拼多多。拼多多首次進入HHLR Advisors前十大重倉股的時間是2022年第三季度,到今年三季度拼多多股價平均漲幅達到118%,HHLR Advisors此次的減持或出于鎖定利潤和規避風險的考慮。

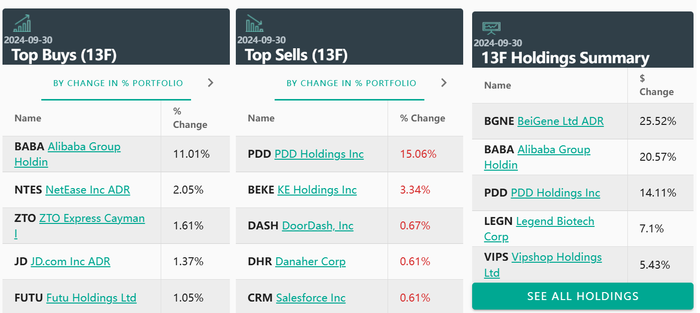

除高瓴外,國內私募巨頭景林的最新美股持倉也增持了中概股。

景林資產旗下子公司在美國證監會網站上披露的最新美股持倉報告顯示,景林今年三季度大幅減持美股頭寸,重點減持了微軟、臺積電、英偉達等公司。與此同時,還大幅增持了中通快遞等多家中國公司股票。以持倉占比計算,景林增持最多的是蘋果,中通快遞、騰訊音樂、阿里巴巴和好未來緊隨其后。新進持倉的6只個股是傳奇生物、SE、谷歌、百濟神州、輝瑞和戴爾科技。

不過,景林的美股持倉總市值有所下滑,從二季度末的37.95億美元下降至31.51億美元,約合人民幣227.8億,降幅達16.97%。在三季度之前,景林的美股組合市值已經連續第7個季度保持增長,從2022年三季度不超過15億美元的規模,增加至今年二季度近38億美元。從市場表現來看,此次景林的持倉市值下降更多來自于主動減持美股頭寸。

同樣增持蘋果的還有資管巨頭貝萊德。其在三季度繼續增持美股科技七巨頭,其中對蘋果增持4340萬股、微軟750萬股、英偉達1235萬股、亞馬遜1855萬股、Meta98萬股、特斯拉466萬股和谷歌A+C的621萬股;減持禮來151萬股。此外貝萊德增持伯克希爾哈撒韋259萬股。

截至三季度末,貝萊德13F報告持倉市值為4.76萬億美元,上次為4.42萬億美元。

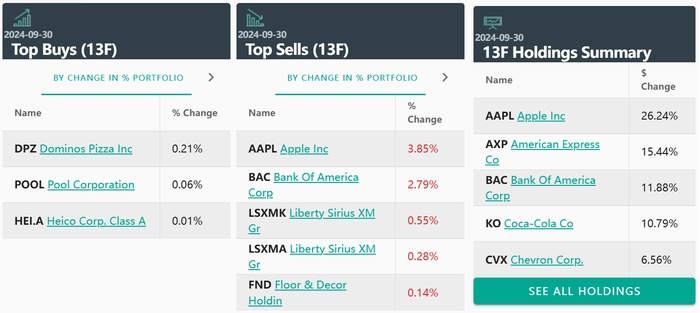

與景林、貝萊德大幅增持蘋果截然相反,巴菲特旗下伯克希爾·哈撒韋公司13F報告顯示,該公司在第三季度減持蘋果股份1億股至1.985%。

蘋果仍是最大持倉,持倉占比降至26.24%。伯克希爾的前十大持倉標的占總市值的89.68%,分別是蘋果、美國運通、美國銀行、可口可樂、雪佛龍、西方石油、穆迪、卡夫亨氏、丘博保險和德維特。

巴菲特在今年第一季度便已經開始減持蘋果公司股票。在5月份的伯克希爾股東大會上,他暗示這是出于稅收原因。巴菲特指出,從長遠來看,如果美國政府希望填補不斷攀升的財政赤字而提高資本利得稅,那么今年出售“一個小蘋果”將使伯克希爾的股東受益。

截至2024年9月30日,伯克希爾的美股持倉總規模為2663.79億美元,較二季度末時的2799.69億美元再度下滑約136億美元,這也是連續第三個季度下降。