文 | DT財經

2023年年底,瑞幸在中國的銷售額歷史性地超過了星巴克,成為中國最大連鎖咖啡品牌。

今年,無論是和《黑神話·悟空》的聯名,還是推出輕乳茶、邀請劉亦菲成為品牌代言人,瑞幸都賺足了眼球。

然而,財務端的數據有喜有憂:今年第一季度,瑞幸由連續6個季度盈利轉為虧損;今年第二季度,瑞幸營業收入比去年同期多了22億元,但凈利率只有10.4%,去年同期為16.1%。

換言之,今年瑞幸的營收規模更大了,但盈利能力下降了。

瑞幸怎么了?

1年新增1萬家店,但同店銷售額連續兩個季度下降

營收規模的增長,源于門店越來越多。

根據財報,2023年6月5日,瑞幸開出第1萬家門店,而截至今年6月30日,瑞幸門店數為19961,相當于是在一年的時間里,凈增了一萬家門店,平均每天新增27家店。

這個速度遠超同行,畢竟目前門店數排在行業第二的庫迪,其總門店數還不到1萬,而蜜雪冰城從2023年6月到2024年6月,也只新開了7000多家店。

不過,今年的第一季度和第二季度,瑞幸直營門店的同店銷售額都出現了同比下降。要知道,從2021年開始,瑞幸直營門店的同店銷售額一直都是同比增長的。

同店銷售額這個數據,和利潤率,也就是賺錢能力息息相關。

咖啡這門生意,和大部分餐飲相似,原料(咖啡豆、牛奶、糖漿、水)的成本很低,所以通常毛利率高。

而門店租金、裝修、設備折舊以及人力是成本的大頭,并且,這些支出都是固定的,很難節省下來——哪怕一個月只賣出幾杯咖啡,房租還是要交、員工薪資還是要發。

因此,一家咖啡店想要賺錢,必須有足夠多的出杯量來分攤這些固定成本,從而降低單杯咖啡的成本。

可以這么說,在相同售價的情況下,賣出去的咖啡杯數越多,不僅總收入會變多,利潤率也會提高。

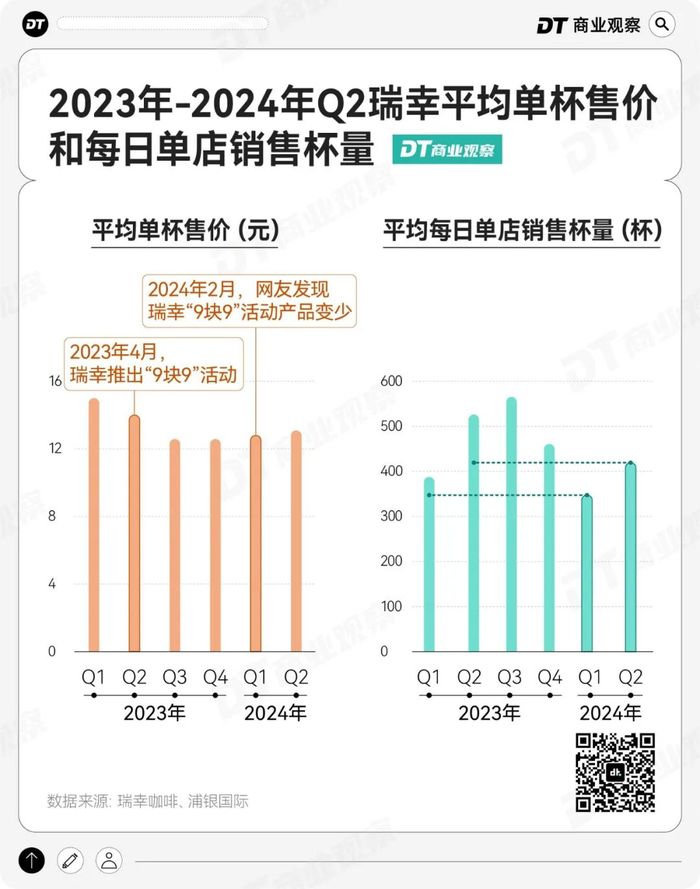

接下來,我們根據公式同店銷售額=平均單杯售價 x 出杯量,分別來看瑞幸這兩個數據的變化。

“9塊9”拉低了價格,但瑞幸的單店出杯量也下降了

瑞幸咖啡的平均單杯售價確實在下降,原因大家都能猜到——9塊9活動。

2023年2月,庫迪率先打響咖啡價格戰,2個月后,瑞幸迎戰,推出“9塊9”優惠活動,在那之后,瑞幸咖啡的平均售價從一杯15元降到了12、13元左右。

在今年第一季度、第二季度的財報中,瑞幸解釋業績下滑時都提到了價格因素:“業績下滑主要是因為公司產品的平均售價下降。”

可能是意識到價格戰帶來的利潤下滑,瑞幸也在減少參加9塊9活動的SKU。今年2月,就有網友發現瑞幸由“全場9塊9”縮水為“限定8款飲品9塊9”。目前(2024年10月),瑞幸小程序上參與“每周9.9”的飲品只有6款:輕輕茉莉、拿鐵、燕麥拿鐵、橙C冰茶、柚C冰茶和標準美式。

(瑞幸9.9元活動產品)

值得注意的是,“價格戰”并不是瑞幸利潤下滑的唯一原因,在平均售價下滑的同時,瑞幸單店的出杯量也在下降。

通常來說,第二、三季度是咖啡旺季,因為夏季人們對飲品尤其是冰飲的需求更大、消費頻次更高,而第一、四季度相對是淡季。因此,和均價不同,單日出杯量往往是看同比變化,而非環比。

根據浦銀國際數據,去年第二季度,瑞幸的單店日均出杯量相比第一季度大幅上漲,這不僅是因為瑞幸在去年4月開啟了9.9元活動,也疊加了季節變化因素。

而今年的第一、第二季度,瑞幸的單店出杯量和去年同期相比都出現了下滑,尤其是今年第一季度,在有9.9元 Buff 的同時,出杯量還沒超過去年沒做活動時的量。

當然了,瑞幸的總用戶數仍然在增長并且速度很快。今年Q2瑞幸月均交易客戶數量接近7000萬,同比增長了61.8%。

只不過用戶增長速度沒有跟上門店增長速度(今年Q2,門店數量同比增長84.2%),導致分攤到每個店的客人變少了。

一線城市的瑞幸門店,比四五線的蜜雪冰城還要密

為什么分攤到單個瑞幸門店的客人變少了?

一方面是因為對手也在同時擴張、降價,消費者可選的變多了。例如星巴克以各種方式偷偷發放優惠券;庫迪在一些餐廳、便利店里開“店中店”,瘋狂搶位。

另一方面,瑞幸自己的門店變密導致門店客流“分流”。

根據極海品牌檢測,截至2024年8月,瑞幸總共覆蓋了全國333座城市,而過去一年(2023年8月-2024年7月),瑞幸新進入的城市只有28個。對比之下,星巴克光是今年第二季度,就新進入了38個縣級城市。

換言之,瑞幸開新店,不是如星巴克那樣在新城市里開疆拓土,更多是在原有的城市中,增加門店的密度。

具體有多密呢?

《DT商業觀察》通過極海品牌檢測,查看了瑞幸門店的加密情況。如果一家門店周邊500米范圍內有其他同品牌門店在營,我們就將其稱之為“加密門店”,500米為加密距離(加密距離不是固定的,也可以是100米、200米、1000米等)。

我們發現,瑞幸咖啡在高線級城市比低線城市更密集,尤其是一線城市,其加密門店(以500米為加密距離來算)占比高達79.2%。簡單來說,在北上廣深,如果你看到一家瑞幸咖啡,那么在它周圍500米范圍內,你能看到第二家瑞幸的概率為8成。

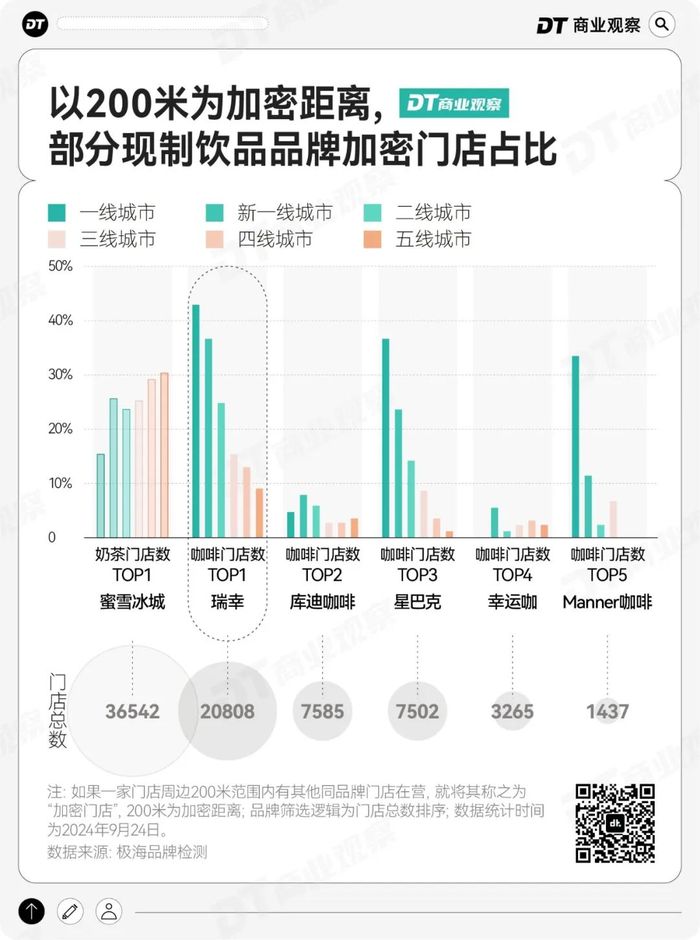

單獨看瑞幸的加密門店占比可能沒什么體感,我們進一步對比了瑞幸和其他品牌門店的加密情況。

首先是和同行對比。我們選取了截至目前(2024年9月25日)中國門店數TOP5的咖啡品牌,分別是瑞幸咖啡(20808家)、庫迪咖啡(7585家)、星巴克(7502家)、幸運咖(3265家)和Manner咖啡(1437家)。

無論是對比扎堆一線城市的Manner、星巴克,還是對比走下沉路線的幸運咖,瑞幸加密門店的占比都遠超同行。

即便是對比已經開出3萬多家的奶茶品牌蜜雪冰城,瑞幸的密度仍然驚人。如果以200米為加密距離,在一線和新一線城市,瑞幸加密門店的占比分別為42.78%、36.63%,比蜜雪冰城在四五線城市的加密門店占比還要高。

從這個層面來看,對于單個門店來說,瑞幸咖啡的對手不是庫迪、幸運咖、也不是星巴克,而是旁邊的另一家瑞幸。

那么問題來了,瑞幸為什么不惜犧牲掉一部分利潤率,也要把門店開得這么密?尤其是在高線級城市?

瑞幸瘋狂加密,可能是一種“主動性防御”

瑞幸在一線城市最為密集,可能和它在不同線級城市的門店模式有關。

瑞幸在一線、新一線和二線城市以直營門店為主,而三線及以下城市,則是以聯營(即加盟)門店為主,因為加密門店會損失門店利潤率,加盟商們往往會抗拒,瑞幸的加密阻力更大。

今年9月,《中國企業家雜志》在《瑞幸一年開萬店,加盟初嘗苦頭》中報道,不少加盟商吐槽瑞幸加密門店分攤了客流,“瑞幸加密要看門店杯量,日均杯量高于500杯,會被允許加密。”另一位加盟商則透露,“瑞幸加密,不會讓加盟商虧損,但也不會掙太多。”

還有多位加盟商都提到:“新人想加盟瑞幸已很艱難。無論是什么方式加盟,前提是一定要找到好位置,但好位置幾乎都已經被占了。”

當然,對于瑞幸自己來說,在一家門店旁邊開新店,雖然會分走客流量,但與其被競爭對手分掉客流,不如自己卷自己。

極海品牌監測的觀點也是如此,它認為瑞幸進行門店加密是一種“主動性防御”。

“即便競爭常常導致利潤的下滑,但低利潤也是護城河。一家門店擁有很高的利潤對加盟商而言是一件好事,但對品牌而言卻很危險。因為如果你不主動加密降低利潤,那么你的競爭對手遲早也會幫助你被動的降低。”

事實上,提高門店密度是瑞幸很早就提到的策略。從2023年第一季度開始,瑞幸咖啡董事長兼CEO郭瑾一在每一季度的財報電話會議中都提到,會持續加密高線城市門店數量、并通過聯營模式加速拓展下沉市場。

可以理解為,瑞幸是想用部分利潤率的損失,換來對一片區域的壟斷,從而壓制對手、覆蓋住市場。

“先覆蓋,再提坪效。”

不過,瑞幸門店的擴張速度已經有所放緩。從去年第二季度到今年第二季度,瑞幸單季度凈增門店數分別為1521、2437、2975、2342、1371家。

第三季度剛剛結束,這一季度瑞幸將交出怎樣的成績單?我們拭目以待。