文 | 馬上贏情報站

銷售規模不亞于線下零售系統的“前”人氣主播辛巴,在直播間被封禁后要給“家人們”開超市,且要“把超市開到山姆、開市客對面,向胖東來學習”。

想開超市的不止辛巴。

9月23日晚間,名創優品在港交所公告,以62.7億人民幣收購永輝超市29.4%的股權,交易完成后名創優品預計將成為永輝超市第一大股東。名創優品老板葉國富在電話溝通會上講到:“7月30日,我到了河南鄭州,看了胖東來調改永輝的第一家店”,同時他也感慨道:“我在想如果這個店是我的該多好。"

時代快速前進,傳統的賣場零售好像卻越來越成為了簡單、陳舊、低門檻的生意。但在此同時,山姆和胖東來的走紅,又成為了這個行業中的“榜樣”,給所有人留足了想象空間。

榜樣與現實之間的巨大Gap,催生了諸多躍躍欲試。

基于馬上贏品牌CT中2022-2024大賣場、大超市等大業態相關數據,以及馬上贏研究團隊的歸因洞察和對數個超市賣場案例的探訪研究,本期為您帶來馬上贏情報站特寫:《辛巴、名創爭入局,超市賣場將走向何方?》

本文使用數據均來自于馬上贏品牌CT。馬上贏品牌CT數據覆蓋了全國縣級以上各等級城市(不含鄉、鎮、村),并深度覆蓋全國核心城市群,業態覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT中的品牌超30萬個,商品條碼量超過1400萬個,年訂單數超過50億筆。

01 賣場超市數據概覽:2022-2024,發生了什么?

大業態零售近幾年的日子都不太好,從永輝的屢次自救與財報可見一斑。胖東來和山姆雖然是榜樣,但對于大多數以大業態為核心的零售企業來說,冰凍三尺并非一日之寒。

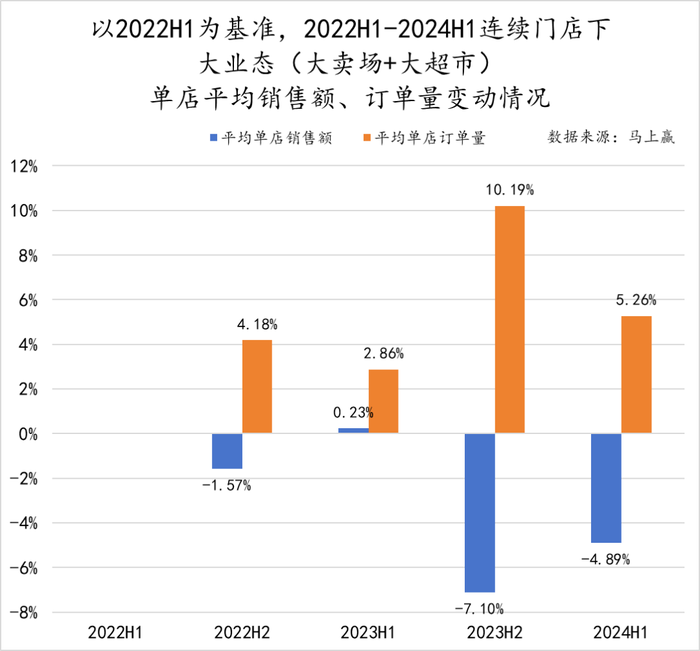

基于馬上贏品牌CT中的數據,我們拉取了零售監測網絡中大業態的平均單店銷售額、訂單量變動情況,并以2022年上半年(下稱2022H1)為基準,對比2022H2-2024H1各時間段與2022H1的變動情況。

通過數據可以很直觀地發現,2022H1雖然陰霾還未散去,但其單店平均銷售額水平卻基本是2022-2024年的最高水平,僅比2023年H1略低。對比鮮明的是,雖然大業態的單店平均銷售額未見增長甚至有下跌,但其訂單量卻未見下跌甚至有較明顯的同比增長。兩相結合,不難看出大業態內消費者購物預算走低的趨勢。

TOP10二級類目份額與變化

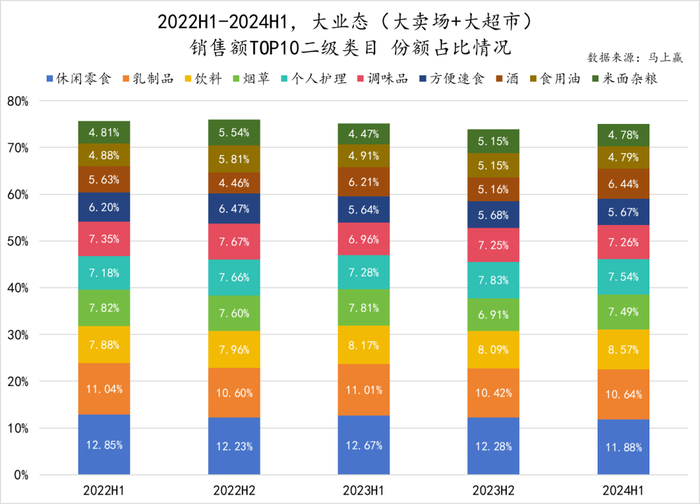

進一步觀察銷售額內的類目構成,馬上贏梳理出了大業態下銷售額TOP 10二級類目自2022年H1至2024年H1所占份額及其變化情況。可以看到,休閑零食的份額雖在2024年H1有明顯的下降,但仍憑借11.88%穩居第一,緊隨其后的乳制品同樣也暫時不受威脅。排至第三的飲料類目與前二者不同,其市場份額在過去兩年中幾乎可以說是穩步提升,2024H1占比8.57%。

相較之下,份額占比相對較低的幾個類目相對穩定。煙草、個人護理及調味品三個類目的市場份額不相上下,差距甚小;方便速食更是在2024年H1被酒類產品反超,然而結合酒類份額的周期性波動來看,2024年H2該類目是否仍能與方便速食拉開差距仍未可知。

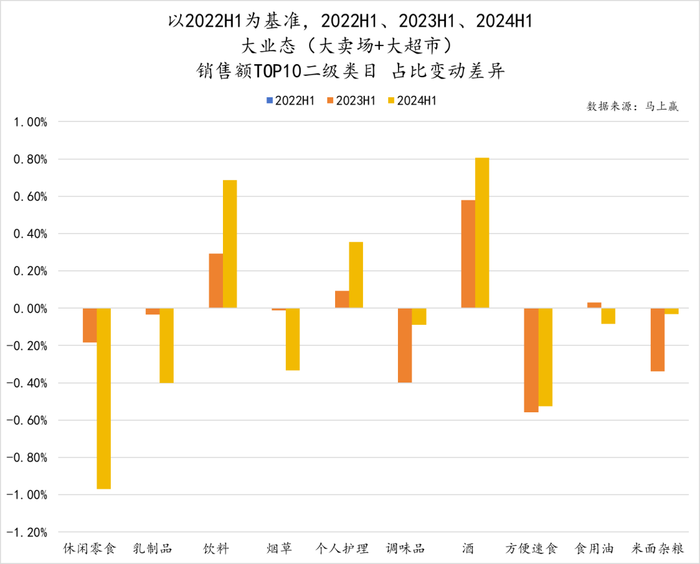

更直觀地以2022H1為基準看TOP類目的份額變化情況。TOP 3類目中,休閑零食與乳制品在2023年H1、2024年H1的銷售額同比2022年H1均有不同程度的下滑,僅有飲料類目同比情況逐年向好、攻勢愈烈。在其余七個二級類目中,也僅有個人護理、酒兩大類目的同比情況較為樂觀,方便速食的市場份額更是在后兩個觀測周期內均有較為明顯的下跌,程度僅次于休閑零食。

份額的變化,主要的原因是在業態內消費者從該類目中流出。數據中可以看到,休閑零食、乳制品、方便速食、調味品、米面雜糧都是份額下降較為明顯的類目,這些類目的消費者會流向何方?這些與餐食、充饑與零食高度相關的類目,很難不讓人想到零食量販與現制餐飲的快速發展。

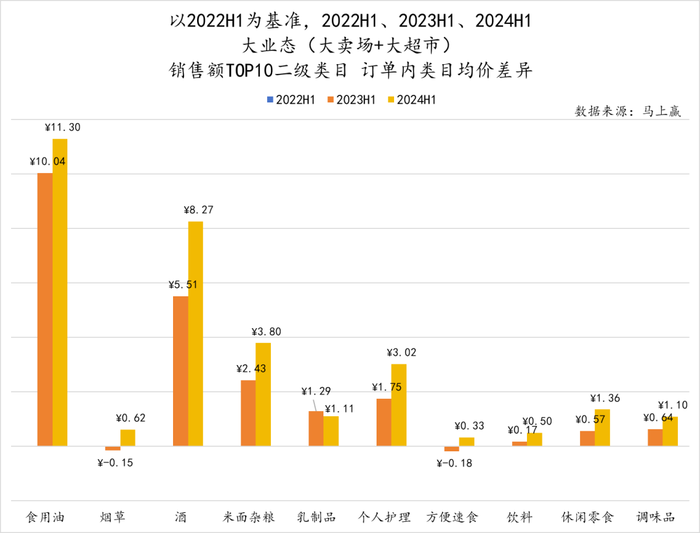

TOP10二級類目訂單內均價與變化

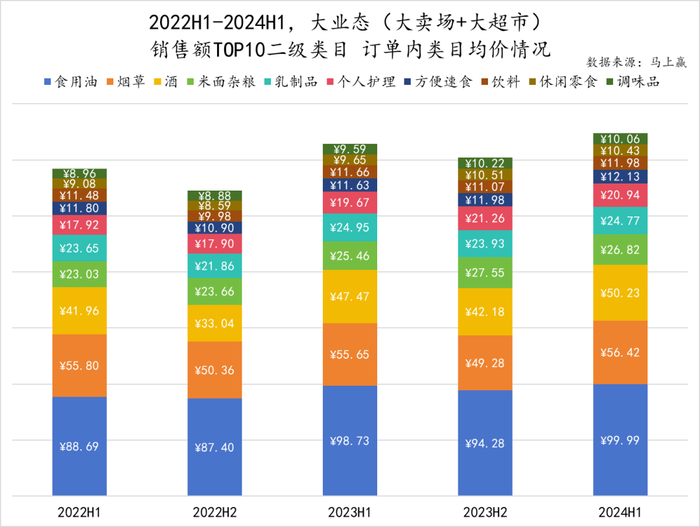

從類目均價情況切入,首先可以關注到銷售額TOP 10二級類目整體均價走勢有兩個特征,一是周期性變化較為明顯,食用油、煙草、酒等類目在H1的價格均明顯高出H2;二是排除周期性波動來看,類目均價有一定幅度的提升。

此外,TOP 10類目中均價排在第一位的便是食用油,走勢上看,其均價從2022年H1便基本上一路走高,2024年H1均價相較于2022年H1更是高出了11.3元。位于均價第二梯隊的是煙草和酒,其中煙草產品均價波動相對較小,而酒類產品2024年H1均價對比2022年同期也提高了8.27元。其余米面雜糧、乳制品等七個類目的均價均在30元以內,且分別有不同程度的提升。

將觀察范圍控制在周期變化之內,對不同類目H1價格進行同比,便能更加清晰地看出前文提及的類目均價變化走勢。圖中可見,同比2022年H1,各大類目的均價基本均有所上漲,尤其是食用油與酒,上漲幅度為其余類目所不及。類目均價在10元左右的調味品、休閑零食甚至也有1元左右的價格提升,同比變化情況也較為顯著。

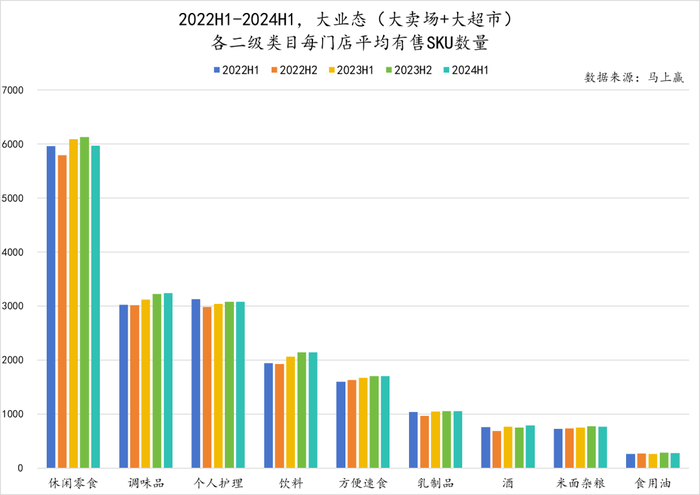

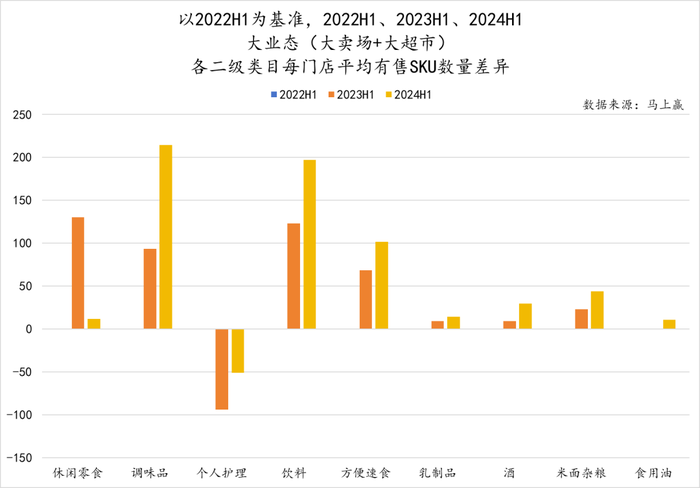

各類目店均SKU數量與變化

每門店平均SKU數量是反映各大品類發展走勢的另一重關鍵信息,需要明確的是,這一SKU數量為時間段內有售過的SKU數量,既包括時間段內在售SKU,也包括汰換或因各種原因下市的SKU。整體數量上看,休閑零食品類是大業態內在售SKU數量最多的類目,數據統計周期內基本均有6000個SKU左右,遠超其他二級類目。調味品、個人護理兩個類目均有3000個SKU左右,分別位列第二、第三位。此外,其余類目的SKU數則相對較少,基本上在2000個SKU以內。

縱向同比來看,不同品類的SKU變化則更能代表其發展狀況。休閑零食作為占據店均有售SKU數量大頭的類目,同比來看數量也并未有減少的趨勢,只是其增長的態勢不如調味品、飲料以及方便速食顯著。而個人護理類目下店均有售SKU數量同樣不在少數,但其走勢與前面幾個類目不同,2023年H1、2024年H1相較于2022年H1均有所下跌。

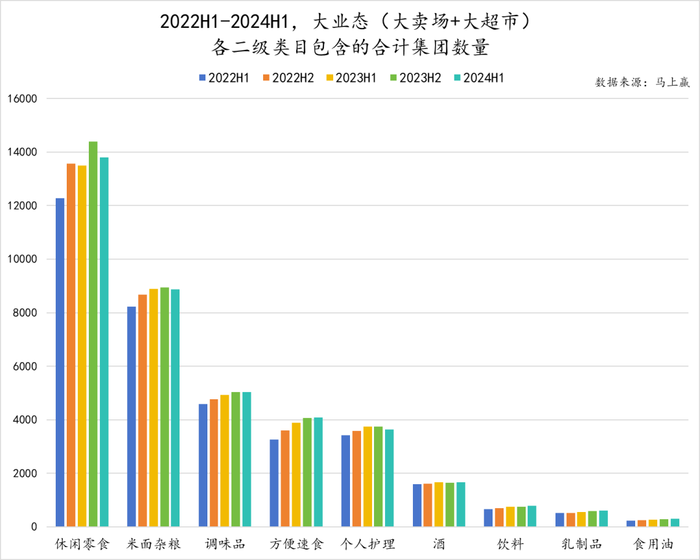

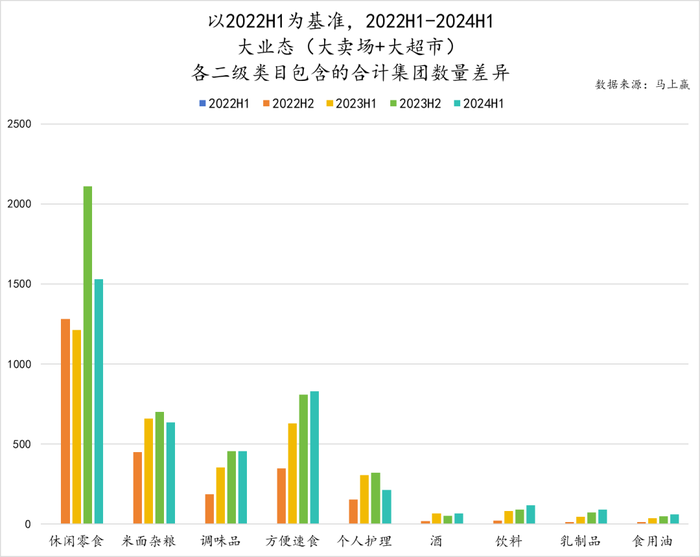

各類目SKU所屬集團數量與變化

各類目SKU歸屬集團數量一方面與SKU數量相關,另一方面也能夠從某種程度上反映出類目市場中的競爭激烈程度,需要明確的是,這一SKU所屬集團數量為時間段內有售過的SKU所屬的集團數量,既包括時間段內在售SKU的所屬集團,也包括汰換或因各種原因下市的SKU的所屬集團。

可以看到,平均每門店有售SKU數量最多的休閑零食類目下,類目中包含的集團總量也最多,甚至一度超出了14000個集團。米面糧油以9000個左右的合計集團數量位列第二頗有些令人驚訝,其每門店平均有售SKU數基本上不足1000個,這或許從側面反映出米面糧油類產品的地域性較強,不同地域內的主要集團各不相同,競爭也更加激烈。與之不同的是個人護理類目,其每門店平均有售SKU數量雖與調味品大致相當,但包含的集團數卻明顯低于調味品類目,可見其賽道內競爭者相對更加少,飲料類目同樣也是如此。

縱向來看類目內部的變化情況,不難看出各類目下合計集團數量對比2022年H1均是有增無減。其中,合計集團數量最多的休閑零食類目內,新增集團數也最多,2023年H2甚至在短短半年內新增了超過2000個集團。方便速食賽道內新增的競爭者也并不算少,最近一年的增勢甚至超過了合計集團數量更多的米面雜糧和調味品,值得關注。

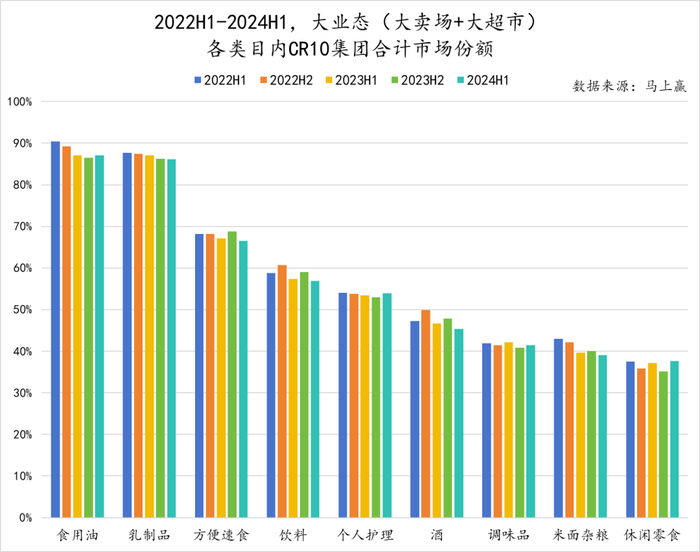

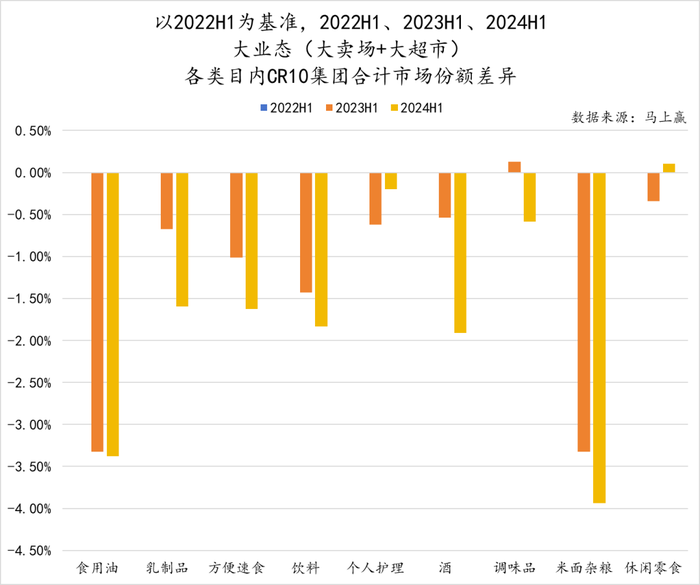

各類目CR10合計市場份額與變化

基于CR10合計市場份額情況來觀察各類目下的品牌集中度,可以發現前文中包含合計集團數量更少的類目下品牌集中度相對更高,食用油、乳制品類目內CR10的市場份額合計均逼近90%,飲料類目內CR10市場份額總和也在60%左右。然而,作為在售SKU數、包含的合計集團數均相對較多的類目,方便速食賽道中CR10所占據的市場份額竟也高達70%左右,可見頭部企業的話語權雖大,但也仍有較多玩家正向其發起攻勢。

對比2022年H1各類目內CR10集團的市場份額總和,除調味品在2023年H1、休閑零食在2024年H1有小幅提升外,其余類目均在2023年H1、2024年H1呈現出明顯的向下走勢。尤其是CR10集團合計市場份額本就不算高的米面糧油,更是每個統計周期內均有3.5%左右的同比下降。此外,品牌集中度較高的食用油賽道中,CR10市場份額也連續出現兩次超出3%的下滑。乳制品、方便速食、飲料、酒的下跌幅度相對更小,但CR10集團的市場份額也是一年更比一年低。

從另一個角度看,在選擇的各大業態中的頭部類目中,所有的類目集中度在2022-2024H1均呈現同比下降趨勢,這或許也與白牌產品的興起不無關系。CR10更多的代表的是類目中的頭部品牌,CR10以外則包含著白牌,類目集中度的整體下降,或許也意味著白牌正在逐步消解頭部品牌的份額與空間。

02 歸因與洞察:變化悄然發生

價值鏈升級:專營>混合,現制>包裝

上文的賣場超市數據中,我們曾經提到,賣場超市的類目份額占比中,休閑零食、方便速食、乳制品幾個類目的份額均有較明顯的同比跌幅,尤其是在2024H1的,其份額的跌幅顯著擴大,遠大于大盤的平均跌幅。

這或許與幾類產品的消費與供給方式的變革密切相關。近幾年,正是現制飲品店、堅果炒貨專營店、零食量販門店快速爆發式增長的年份。

現制、專營類門店的興起,使得消費者與商家都得到了收益,客觀上也就導致了消費場景的遷移。

對于消費者來說,現制、專營門店,其經營方式與提供的產品更符合消費者對于“新鮮、健康”的消費需求,因此也愿意付出更高的價格,同時,門店數量的爆發式增長,現制專營類門店的服務范圍覆蓋已經越來越接近包裝類產品和傳統零售的覆蓋范圍,給與了消費者產生消費需求時更多的選擇機會。

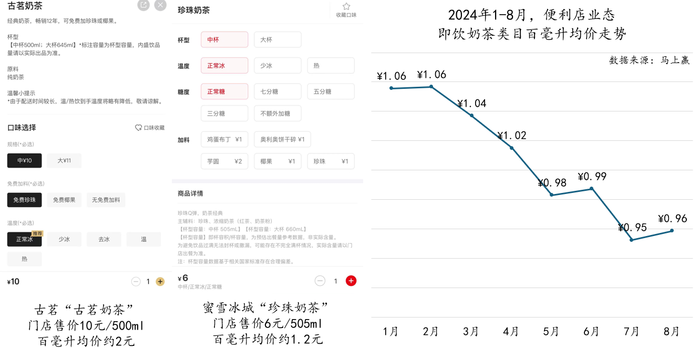

另一方面,由于激烈的競爭,現制、專營產品在價格上也越來越接近,甚至在與傳統包裝產品進行價格比較時展現出價格優勢。以最火熱的奶茶為例,喜茶、蜜雪冰城是近兩年火熱快速發展的現制茶飲品牌,喜茶在售的奶茶類產品,門店售價15元/500ml(中杯),百毫升均價約3元;蜜雪冰城在售的奶茶類產品“珍珠奶茶”,售價6元/505ml(中杯),百毫升均價約1.2元;

這一價格水平已經具備貼近甚至超越傳統瓶裝即飲奶茶的價格優勢,基于馬上贏品牌CT中的數據,同樣以門店覆蓋較廣泛的便利店業態中的即飲奶茶為例,今年1-8月,即飲奶茶類目在便利店渠道的百毫升均價雖然從1月的1.06元/百毫升一路下探至7月的最低點0.95元/百毫升,但相比起促銷活動頻繁的門店現制奶茶,百毫升均價差僅有約20%。

對消費者來說,專營現制解決了產品價值提升與價格的問題,自然收到青睞。對于相關類型產品的經營方來說,更高的價格帶,距離客戶更近等同樣是吸引力與競爭優勢。

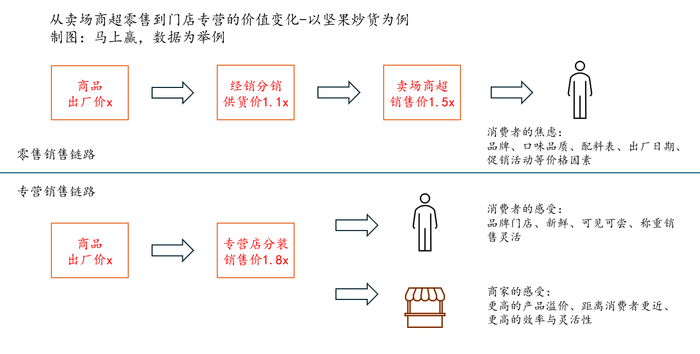

以近年來在零食量販、堅果炒貨鋪子中占有相當大份額的堅果炒貨類目來說,除了少數產品在門店現炒現制外,大多數產品依然需要依賴工廠的標準化生產,區別就是從包裝變成了分裝,從超市賣場變成了專營專賣門店,但最后消費者、商家的獲得均得到了改善。

對于消費者來說,類型產品的消費量變動,一方面來自于類目本身的流入流出,更多的則來自于不同消費渠道的變化,類似的例子是調味品,從自己在家買油鹽醬醋做飯,到去餐飲門店吃飯消耗油鹽醬醋,消費總量的差距并不大,但其中帶來的消費體驗、價值與價格上的提升則是云泥之別。

推動增長的因素中,價格與規模是兩個極點。物質得到滿足難以通過推規模維持增長時,提升消費者價值感與價格的工作就變成了更重要的增長方式。

消費習慣變遷:家內→家外成為新“流向”

價值鏈的升級,同時滿足了商家與消費者;現制供給的極大程度豐富,讓消費者們在追求效率時,有了更多的選擇和方式。在各種零售業態的對比中可以發現,大業態中很大一部分消費需求來自于家內消費,而非買完即可享用的即享類型消費,這或許也成為了大業態衰弱的原因之一。

從宏觀角度看,在社會經濟快速發展、癡迷于效率的背景下,時間成為了最寶貴的資源,對時間與效率的追求,或間接導致了消費者在家內時間的壓縮,也就傳導至家內消費場景的萎縮,對應了大業態的萎縮。

從微觀的角度看,越來越多的年輕人在吃喝這件事兒上會選擇效率更高的外賣、堂食,對比之下買菜做飯則更加繁瑣,不如直接在外面解決一餐。同時,城市化快速發展帶來了更加顯著的人口聚集,生活空間的高成本也加劇了這種情況。物理空間上的擠壓與時間上的擠壓,都影響到了場景內的消費量,也就影響到了主要對應的消費來源-大業態大賣場、大超市。

但在未來,這種情況或許將迎來一些變化。

經濟發展速度放緩、人工智能為代表的科技進步與效率的提升,正在逐步解放人們的勞動時間。

如果說過去十年,成功的零售創新,例如快遞電商的高速發展、O2O的興起,都是源自于對效率的追求與改善,那在未來,當時間投入與效率不再能成為驅動增長的決定性因素時,消費者或許也將有更多的時間、更多的空間與更多的預算,來經營自己的家內生活,這也或許將是賣場/超市未來增長的新機會。

被“神話”的胖東來,還做對了什么?

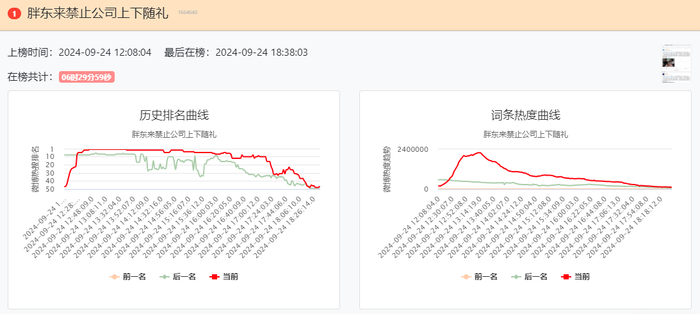

胖東來走到如今的地位,除了常年勤懇認真的經營管理,也與打工人們的狠狠共情分不開。對于很多在社媒上聲援胖東來的人來說,雖然他們可能并非胖東來的服務群體,但為胖東來搖旗吶喊似乎是一場“榮譽之戰”。

想要做好零售企業,好產品、好價格、好服務,三者缺一不可。但胖東來卻另辟蹊徑,緊緊抓住員工關系與待遇這一點做足功夫。這一舉動從表面上看似乎只與“好服務”相關,甚至因提高員工待遇而造成的支出反而還會對價格和成本產生拖累,從而對“好價格”帶來負面影響。

胖東來一而再、再而三地強調員工的重要性,為什么?

馬上贏研究團隊認為,好的員工關系與形象,對于胖東來來說,甚至可以緩和天生存在在買方和賣方之間的“階級矛盾”與對立關系。

賣家和買家的對立關系天然存在,且這種對立關系很容易讓雙方陷入零和博弈的惡性循環。很多時候商家占了便宜,消費者就會覺得吃了虧;反過來消費者占了便宜,商家又難免吃虧。

胖東來很清晰地認識到,員工是企業主體與消費者之間的唯一紐帶。一方面,通過對員工的尊重,讓千千萬萬同為打工人的消費者得到共情與滿足,從而緩解商家與消費者之間的對立關系;另一方面,通過對員工的尊重與重視,以員工為支點更好地滿足消費者需求,完成商家主體-員工-消費者的同向而行,或許才是胖東來這一戰略舉動更深層次的目的。

經營角色的壁壘或許天然存在,但在方向上,既然誰都離不開誰,那不如緊密團結在一起,共同進步。

今天的胖東來,不僅是一個商超賣場,更多的是一個行業、甚至一座城市的名片。胖東來的門店中,大量的消費者都是慕名前來觀摩學習,即便很多人不是零售行業從業者,甚至還只是中小學生。

胖東來可以教的,幫扶調改都已經見成效。胖東來沒法教的,需要自己理解感悟。

03 超市賣場走向何方?幾個例子,或是明日方向

山姆和胖東來雖然已是兩座高峰,但在其之下,除了盒馬、Costco等本土或國際零售巨頭、獨角獸外,各種等級的城市、各種特色的區域與市場中,依然有著許多本土化零售團隊,在朝著目標堅定前行。

轟轟烈烈的“學習胖東來”浪潮之下,馬上贏研究團隊走訪了胖東來的誕生地河南,一些新型的城市連鎖,亦或一些傳統零售巨頭的煥新,都在朝著“好產品、好價格、好服務”的方向努力。

在此我們介紹三個案例,或許就包含明日之星,或未來方向。

開封鮮風生活:“東西挺好,就常來逛逛”

在到達河南的第一站,開封的鮮風生活就給我們帶來了一點小小的“震撼”。

在工作日的晚八點,我們抵達這家位于居民住宅區的門店時,店內人頭攢動,熱鬧的場面不亞于北京節假日的山姆,遠遠超出我們對于一般社區超市的客流量預期。

據官網公司簡介記載,鮮風生活是一家鮮食類商品為主的零售業公司,成立于2004年,經營門店達10家,員工超過1650人,總經營面積5萬余平方米,門店遍布開封市、鄭州市、杞縣、通許縣、尉氏縣。

一家并不算非常出名的超市,十幾年相對默默無聞的經營,好像并沒有非常突出的優勢與特點。但換個角度看,默默無聞十幾年經營,把應該提供的商品與服務做好做到位,似乎也沒有那么難以生存,沒有那么乏味。

與胖東來類似,鮮風生活的烘焙區也部分獨立于賣場區域。烘焙坊提供的產品大都為自有品牌或自有供應鏈定制,配料表明確寫明了每種配料的含量與具體來源。到店探訪正值中秋前夕,鮮風生活的自有烘焙坊也提供了月餅等節慶特色中式糕點及裝盒服務,消費者熱情頗高。

對于為何能在工作日晚間引來大量的社區居民光顧,我們隨機探訪了幾位現場的消費者。盡管這家超市在工作日晚間的客流量受晚間生鮮/熟食折扣促銷活動等客觀因素的影響,也與城市生活節奏并不像一線城市一樣快有一定關系,但更多的附近消費者談到的還是“東西挺好,就常來逛逛”。

洛陽長申批發超市:好價格,不必拘泥形式

會員制超市的熱潮,感召的不只是一線城市的精品連鎖,也影響了諸多區域性的零售連鎖系統。作為大張集團旗下的首家會員體驗店,這家長申批發超市開業于2023年10月,算起來營業還不到一年。

店里滿滿的山姆味讓“山姆常客”們倍感親切,不論是會員權益信息,還是核心利益點介紹,都有著濃濃的山姆味。

雖然對于多是大包裝的原因與山姆的解釋幾乎完全相同,但從門店的實際陳列與銷售來看,并不像山姆一般清一色的定制品+大包裝,大多數商品仍是傳統商超渠道流通的商品,且大多以件售/捆售結合的方式進行售賣,給了消費者更多的選擇空間。

根據大張集團官網的介紹,“便宜就是長申批發超市最大的特色。這源于大張公司背后強大的供應鏈體系,直采直發到店,減少中間環節,直接保障了商品的高品質和高性價比。”通過門店的走訪,在便宜這件事上,不論是與山姆對比,還是與其他零售或線上銷售渠道對比,長申批發超市確實在商品價格上下了功夫。

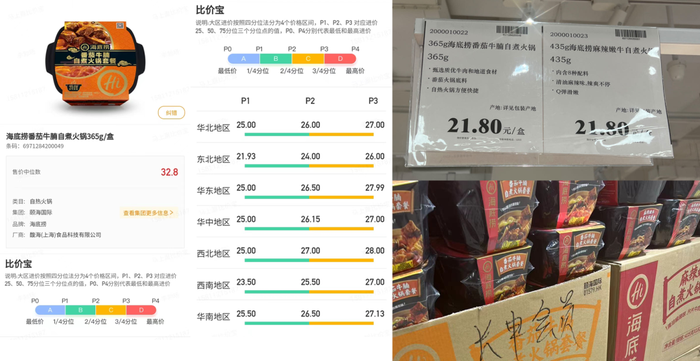

以在店內單獨做地堆陳列的海底撈番茄牛肉自煮火鍋365g為例,其會員制銷售價格為21.8元/件。以該銷售價與馬上贏比價寶中的各區域商品進價進行對比,可以看到該售價不但低于各渠道的銷售均價,甚至比很多區域平均水平以上的商品進價還要便宜。

除此以外,我們也對該超市內部分同品類或同品牌的生鮮/預包裝商品與山姆會員店及馬上贏比價寶中的價格進行比對,一番對比之后發現,長申批發超市內的一部分商品確有一定的價格優勢。

或許是依托于大張數十年穩固有力的供應鏈體系,亦或是因為所在地洛陽在人力成本、地租等經營成本上的優勢,在會員制商店本土化改造上,這家長申批發超市在社媒上收到了當地用戶的好評。雖然是在工作日的傍晚進行探訪,但店里采購消費者人數并不少,且多是推著購物車的家庭采購消費者。

洛陽易合倉:超市里開美食城,還是美食城里開超市?

在洛陽,去超市其實很難避開大張體系。但這家公司成立于2017年的新形態超市——易合倉,卻從服務上進行延展,給零售提供了新思路。

在上文對于數據現狀的歸因分析中,我們曾經提到過,家外即享消費的消費習慣增長與現制供給的極大豐富,都對傳統零售構成了擠壓,尤其在客觀上對過去以家內囤貨為主要消費場景的大業態零售構成了很大的沖擊。

既然不能改變消費習慣的變遷,那還不如加入。既然包裝食品卷不過現制食品,那不如雙管齊下。

我們探訪的易合倉超市位于一個中型的城市購物廣場。這家店最大的特點是其經營面積中,絕大多數被超市自營的美食檔口占據。檔口類型既包括主食面點類的簡餐,也包括現制小炒,甚至還有超市生鮮區肉類、海鮮類等的現場加工,類似盒馬早些年門店的餐飲加強版。

提供大量的餐飲服務基礎上,這家超市的主要供應品類以生鮮為主,包裝類產品和家清日化等等SKU數量并不算很多。

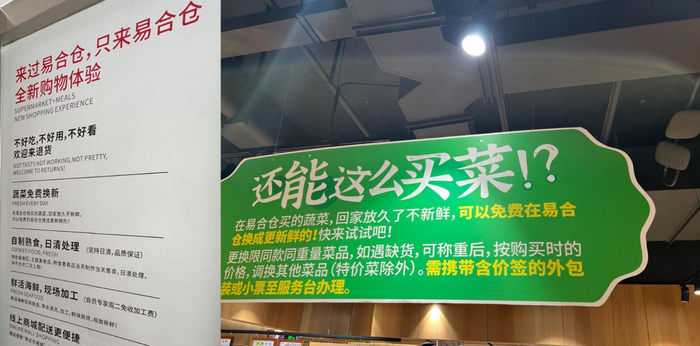

另一個值得一提的點是,易合倉提供的一項創新服務“蔬菜換新”,即在易合倉買的蔬菜,回家放久了不新鮮,可以免費換成更新鮮的。這項創新服務好像也希望從側面再一次告知消費者:既然買了回家沒時間處理放著,還不如在我直接吃新鮮的?

從家內囤貨采購的傳統零售場景,拓展到現買現做現吃的餐飲服務場景,打開新客源的同時也帶來了更好的粘性。同樣在工作日的中午,周邊寫字樓商圈有限的背景下,門店餐飲區的顧客相當多,相反貨架陳列區人卻并沒那么多。不論餐飲還是零售,都是流量生意,同時也都需要獲取更多流量的能力,餐飲加零售,一加一或許大于二。

04 結語:做好看似簡單的事,很不簡單

從2015、2016年,互聯網新零售革命的風刮起,到今天講“收縮,聚焦主業抽離非核心業務”,也不過寥寥數年。

互聯網的紀年方式或許與傳統零售的紀年方式不同,但對于傳統零售來說,其依然占據著社會整體零售份額的大盤,互聯網新零售轟轟烈烈而來,細水長流而去。

如今造神的胖東來、山姆或許也不會是終點。零售市場足夠大,消費者的需求與變遷也足夠豐富,不但容納的下山姆、胖東來,也可以容納成百上千希望認真做好零售的賣場與超市。

轟轟烈烈時,為了競爭武裝到了牙齒。但在今天,浮華逐漸褪去。做好看似“簡單”的事其實并不簡單,做好“簡單”的事,時代也會不吝給與豐厚的獎勵。