文|獨角金融 李非林

編輯 | 付影

在金融圈,因投資回報不及預期而被投資人追債的私募機構不在少數,最近有一家私募基金管理公司卻公開怒懟投資者,令人錯愕不已。

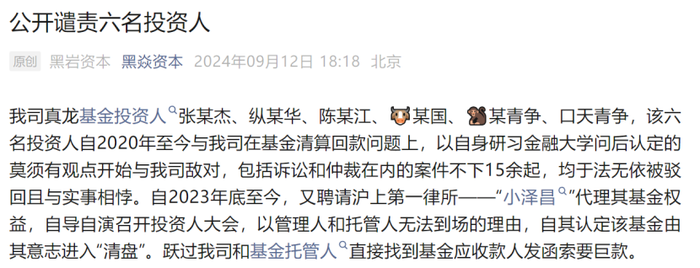

9月12日,北京黑巖資本管理有限公司(簡稱“黑巖資本”)在官方微信公眾號發布一則公開譴責聲明,內容顯示,旗下真龍基金六名投資人跟黑巖資本就基金清算回款問題產生敵對,并且越過公司和基金托管人直接找到基金應收款人索要巨款。

圖源:黑巖資本官方公眾號

而這已經不是黑巖資本第一次曝光與投資者的糾紛。此前,黑巖資本直指投資人“砸飯碗”,引發行業熱議。

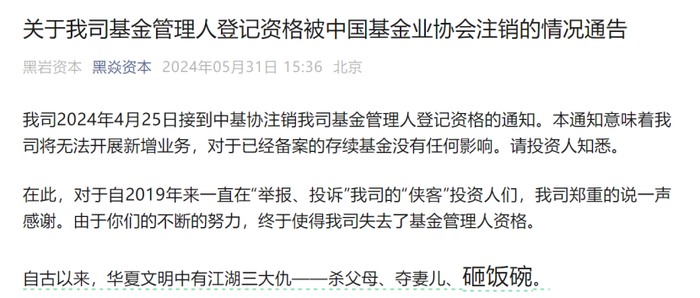

5月31日,黑巖資本發布了一則該司基金管理人登記資格被中國基金業協會(簡稱“中基協”)注銷的通告,聲稱在投資人不斷地“舉報、投訴”之下,使得公司最終失去了基金管理人資格。

黑巖資本與投資人的恩怨糾葛究竟是怎么回事?投資人是否可以越過管理人對基金進行清算?

1、黑巖資本直言投資人“砸飯碗”,怎么回事?

中基協顯示,黑巖資本成立于2014年11月,登記時間為2015年1月,注冊資本為1.3億元,是一家私募股權、創業投資基金管理人,管理規模在0-5億元之間。

黑巖資本大股東為郭允若,也是公司實控人,持有股權比例為70%;北京紅石國際資本管理有限責任公司為第二大股東,持股比例20%;北京諾巖鼎盛投資管理有限公司持股10%。

黑巖資本的投資理念為“低價、才是最好的風控”,主要投向于TMT、智能制造、環保、新材料、大數據等領域。

據黑巖資本官方公眾號聲明,該公司旗下真龍基金6名投資人張某杰、縱某華、陳某江等自2020年就和黑巖資本產生糾紛,而且還對黑巖資本進行了訴訟和仲裁,案件不少于15起,且均被駁回。

此外,黑巖資本還稱,該6名投資人還聘請了上海的律所“小澤昌”(律師事務所)并自導自演召開投資大會,還以自由意志認定真龍基金進入“清盤”程序。

不過,據中基協網站顯示,黑巖資本旗下真龍并購基金(SH5051),成立時間2016年4月1日,備案時間2016年7月7日,托管人為國泰君安證券股份有限公司(簡稱“國泰君安”),目前的運作狀態是:正在運作。

圖源:中基協官網

針對公開譴責的內容,黑巖資本的應對措施則是,將該6名投資人的基金份額標記為“保全-凍結”,并告知其后續關于該基金的權益,只能通過“小澤昌”聯系,直至他們名下的基金份額轉讓。

事實上這一次與投資人公開叫板,是黑巖資本與投資人矛盾的升級。

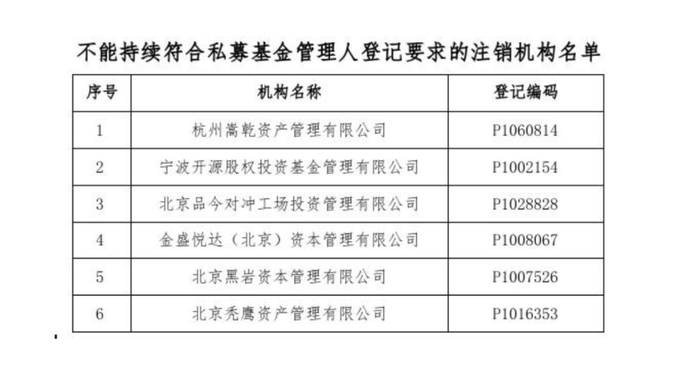

此前,4月26日,中基協發布《關于注銷杭州嵩乾資產管理有限公司等6家不能持續符合管理人登記要求的私募基金管理人登記的公告》,點名黑巖資本不再符合私募管理人要求,而注銷了其基金管理人登記資格。

圖源:中基協官網

一個月后的5月31日,黑巖資本在官方公眾號確認了這一消息,并聲明對已經備案的存續基金沒有任何影響。還強調是投資人不斷努力的“舉報、投訴”才使其失去了基金管理人資格,直言投資人“砸飯碗”,隨后又在公眾號發消息“向市場暫時說再見”。

圖源:黑巖資本官方公眾號

對此,香頌資本董事沈萌稱,中基協是專業機構,具有獨立調查和判斷的能力,不是任憑有人舉報、投訴,特別是如機構(黑巖資本)所說(投資者提起的訴訟和仲裁)統統被駁回的情況下,仍注銷其資格,這種說法缺少正常的常識和邏輯。而且LP和GP的利益是一致的,除非GP利用其權力損害LP的權益。從其公眾號譴責的內容來看,不僅存在錯別字,甚至部分表述也缺乏嚴謹性。

那么,哪些方式會讓私募基金失去私募基金管理人資格?金樂函數分析師廖鶴凱稱,私募基金管理人被動注銷的情形,包括由于未及時備案基金產品、經營異常、受到紀律處分、失聯等。同時,中基協發布的《私募投資基金登記備案辦法》(征求意見稿)中,又增加了依法解散、注銷或吊銷營業執照、破產、重大違法犯罪行為被追究法律責任、金融管理部門要求協會注銷登記等多種可強制注銷的情形。

此外,廖鶴凱表示,投資人通過合法渠道進對私募基金管理人存在的違規行為舉報、投訴,如果被核實,就可能讓私募機構失去基金管理人資格。廖鶴凱還補充表示,通過舉報、投訴機制,可凈化市場環境,提升整個私募行業的專業水平和規范運營水平,提高信息披露透明度,有助于行業健康可持續發展。但如果舉報、投訴機制被濫用或誤用,可能會讓投資者對私募行業產生不信任感,進而影響整個行業的穩定發展。

黑巖資本被注銷基金管理人登記資格,對其業務會有何影響?旗下基金存續期滿是否仍舊需要正常給投資人回款?

《北京商報》援引艾文智略首席投資官曹轍觀點表示,首先,被注銷管理人可能失去部分資格,這意味著再向投資者募集資金或進行投資活動會受影響,從而影響公司的收入和盈利能力。其次,被注銷的管理人可能需要重新調整其業務策略和組織結構,以適應新的市場環境和監管要求。

自2023年5月1日開始施行的《私募投資基金登記備案辦法》第七十八條指出,私募基金管理人被注銷或者撤銷登記后,應符合不得新增投資者和基金規模,不得新增投資;不得繼續使用“基金”“基金管理”字樣或者近似名稱進行私募基金業務活動,但處置存續私募基金有關事項的除外等要求。

此外,被注銷或者撤銷登記的私募基金管理人對未清算的私募基金的受托管理職責和依法承擔的相關責任,不因私募基金管理人被注銷或者撤銷登記而免除;不得通過注銷市場主體登記、變更注冊地等方式逃避相關責任。

私募排排網顯示,黑巖資本目前旗下仍有9只存續私募基金。其中8只基金經理為郭允諾,其管理時間自2015年12月起至今,均已超過8年。

2、投資真龍基金100萬,只收回48萬

不止被注銷了基金管理人資格,天眼查顯示,目前黑巖資本及實控人郭允諾,被大勤(北京)投資管理有限公司(簡稱“大勤投資”)和自然人王某申請了限高,黑巖資本還被北京市朝陽區法院列為被執行人,執行標的為100萬元。

圖源:天眼查

黑巖資本目前的司法案件中,近五年里,2020年案件占比最大,為全部案件的23.5%。

獨角金融檢索裁判文書網發現,除與大勤投資有關的案件外,2020年,有6名投資人作為原告,將黑巖資本告上法庭,案件均與黑巖資本旗下真龍并購投資基金(簡稱“真龍基金”)有關,黑巖資本為管理人,國泰君安為托管人。值得注意的是,起訴黑巖資本的當事人與黑巖資本公開譴責的部分投資人姓氏相吻合。

以投資者吳某案件為例,其于2016年8月8日認購了真龍基金100萬元份額,并簽訂了基金合同和補充協議,投資期限為24個月,可提前清算結束。

根據裁判文書內容顯示,2018年8月18日投資期滿后,黑巖資本在具備分配投資收益的情況下,未向吳某支付投資本金及收益。

截至2020年6月9日,黑巖資本應向吳靜投資本金和收益合計202.08萬元,利息損失共計21.02萬元。吳某方面提供的辯詞顯示,其與黑巖資本多次聯系之下,收到該基金的分紅48.84萬元。故起訴要求黑巖資本向其支付剩余本金及收益174.26萬元及利息損失1118.18元。

圖源:裁判文書網

在張某等4名起訴人的訴訟請求中,還提到黑巖資本公司作為基金管理人,在真龍基金運作的過程中,從未向他們披露過該基金的運行情況,同時存在侵占、挪用資金財產的行為。而國泰君安作為受托管理人,在發現黑巖資本的上述違規行為后也沒做任何補救措施,導致投資到期后,他們的實際收益不足投資款的一半,因此同時要求國泰君安承擔連帶責任。

圖源:裁判文書網

法院審查認為,按《基金合同》約定,投資人與黑巖資本、托管人國泰證券的爭議按應由上海仲裁委員會金融仲裁院裁決,故未受理吳某等人的訴求。

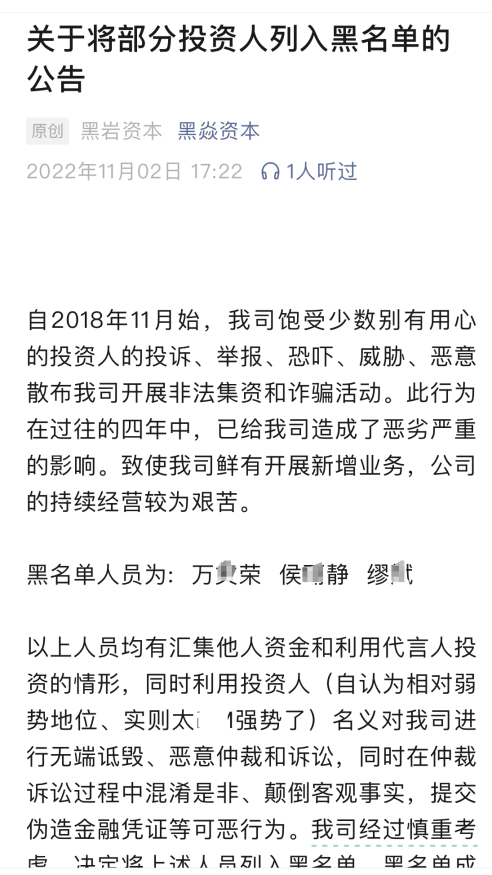

2022年黑巖資本曾在官方公眾號發布的《關于將部分投資人列入黑名單的公告》顯示,自2018年11月開始,有少數別有用心的投資人投訴、舉報、恐嚇、威脅、惡意散布其開展非法集資和詐騙的活動,影響了公司的新增業務和經營能力。

圖源:黑巖資本官方公眾號

與此同時,黑巖資本公示了投資人黑名單。

黑巖資本稱,黑名單中的投資人利用投資人名義對其進行無端詆毀、惡意仲裁和訴訟,同時在仲裁訴訟過程中混淆是非、顛倒客觀事實,提交偽造金融憑證等。

黑巖資本最后還表示,將利用一切基金合同和法律法規約定的權利,對一如既往給其制造困難、惡意投訴舉報的投資人或影子人給予堅決回應。

如今看來,黑巖資本多次公開與投資人叫板,也是雙方“戰火”不斷升級的表現。

3、投資人是否可以越過管理人,對基金進行清算?

從黑巖資本的公開譴責可以看出,其和投資者的核心矛盾點在于基金清算回款的問題。

據《華夏時報》報道,2020年,黑巖資本的真龍基金進入清算階段,有六名投資人對基金清算的進度和回款金額提出了強烈的質疑。

黑巖資本方面向《華夏時報》透露,這六名投資人自2020年以來,就基金清算回款問題與公司展開了激烈的“對抗”。他們認為,基金在清算過程中存在諸多不透明、不公平之處,導致他們的投資款遲遲未能全額收回。

為此,他們多次向公司提出質疑,并嘗試通過法律途徑維護自己的權益。

面對投資人的質疑,黑巖資本堅稱自己始終遵循基金合同的約定,按照法定程序進行清算工作。黑巖資本表示,由于市場環境的變化和投資項目的實際情況,基金在清算過程中確實遇到了一些困難,但這并不意味著公司有意拖延或損害投資人的利益。為了證明自己的清白,黑巖資本還列舉了一系列證據,包括清算報告、審計報告以及法律意見書等。

然而,這些證據并未能完全平息投資人的怒火,雙方之間的爭議反而愈演愈烈。

黑巖資本在此次公開譴責中稱,該六名投資人,自2023年底至今,聘請上海律所“小澤昌”代理其基金權益,自行召開投資人大會,以管理人和托管人無法到場為由,以自由意志進入“清盤”程序,并且直接找基金應收款人發函索要巨款。

私募基金清算是私募基金投資人取回基金剩余財產并實現退出的最后環節,清算完畢意味著私募基金生命的終結,同時也代表著基金管理人、托管人及投資者等多方主體之間的法律關系正式終結。

清算規則主要依據《中華人民共和國公司法》、《中華人民共和國合伙企業法》、《證券投資基金法》、《私募投資基金監督管理暫行辦法》等相關法律法規。清算流程一般包括確認清算事由并啟動清算程序、成立清算組或清算人、基金協會系統(Ambers)辦理清算備案、發布清算通知告知債權人申報債權、清算人執行清算事務、制定清算報告、在中基協系統上完成協會清算備案等步驟。

那么,當基金管理人在清算階段出現不盡責的情況時,投資者如何維護自己的權益?有業內人士稱,可基于《基金合同》約定追究管理人的違約責任,也可以通過向法院起訴的方式維護權益。

投資人是否可以越過私募基金管理人對基金進行清算?該業內人士表示,一般《基金合同》會約定發生基金管理僵局情況下更換管理人的機制,持有基金份額達到一定比例的投資者可通過召開基金份額持有人大會/合伙人會議等決議更換基金管理。私募基金相關監管機構亦出臺有相關規定,明確在管理人無法正常履職或出現重大風險等情形,導致基金無法正常運作、終止情況下,可更換基金管理人、修改或提前終止基金合同、組織清算等應急管理機制。

黑巖資本與投資人的基金清算糾紛已經長達4年,這場戰火何時才能平息?歡迎評論區留言討論。