文|DT財經 張晨陽

Temu 正在成為跨境電商平臺無法忽視的存在。

2022年9月,Temu在美國上線后,它的下載量、獨立訪客數和GMV飛速增長,不少行業內人士認為,Temu已經威脅到了美國最大電商亞馬遜。

今年8月,拼多多發布了2024年二季度財報,包含海外Temu傭金收入的“交易服務收入”增長明顯,營收479億元,同比增長234%。

亞馬遜財務總監在今年8月的財報會議中也指出:“亞馬遜在北美地區的業績雖然增長,但收入增速略低于預期,主要原因是消費者選擇購買更便宜的產品。”

亞馬遜首席執行官表示:“亞馬遜的在線零售業務正面臨著來自Temu和SHIEN等主打低價零售商的激烈競爭。”

看上去,Temu正在以迅雷不及掩耳之速分掉亞馬遜的市場。

《DT商業觀察》想通過對比Temu和亞馬遜,一探Temu的快速崛起之路,Temu現在到底發展到什么程度了,它真的對亞馬遜造成威脅了嗎?

規模:2023年亞馬遜總GMV是Temu的50倍,但Temu增長飛快

兵貴神速。

盡管和亞馬遜相比,Temu的總體量還差很多,但崛起速度非常快。

兩組數據可以作為參考:

首先,根據《2024全球跨境電商平臺深度解析》,2023年,亞馬遜總GMV7000億美元,位列跨境電商平臺TOP1,而Temu的總GMV在140億美元左右。

不過,從 0 開始到破百億美金,Temu只用了一年零三個月。對比“出海四小龍”的其他三家,最快的Tiktok也用了2年,Shopee用了3年,SHEIN則用了8年——

SHEIN2012年開始做跨境女裝,2020年左右達到年GMV百億;Shopee是Sea在2015年底開展的業務,2019年GMV破百億;Tiktok在2021年2月推出Tiktok Shop,2023年達到163億美元。

突破百億美元GMV后,2023年和2024年,Temu趁熱打鐵,連續兩年一擲千金,在“超級碗”決賽上投放廣告——盡管投放的廣告因為充滿簡單粗暴的“重復性”元素,被美國人評為最差的超級碗廣告之一,但為Temu帶來了實實在在的點擊率和潛在的消費者。

(超級碗,是NFL職業橄欖球大聯盟的年度冠軍賽,被公認為是美國最具盛名的體育賽事之一,也是美國全年收視率最高的電視節目之一)

根據鳳凰衛視報道:美國超級碗決賽當天,Temu的全球個人訪問量比上周增加了近四分之一,有820萬人瀏覽了它的網站和應用程序。而同期,亞馬遜的訪問量下降了5% 。

價格:Temu低價值商品的價格是亞馬遜的1/3,高價值商品也略便宜

點進Temu和亞馬遜的官網,你會發現二者風格截然不同。

Temu的主頁充斥著大促、限時特惠、秒殺特價等詞匯,幾乎是處處以低價引導購物,亞馬遜的主頁上也有優惠標識,但風格明顯克制簡潔很多。

(Temu和亞馬遜首頁截圖)

抽樣對比Temu和亞馬遜的商品,我們發現:

相對貴價的、品牌的商品,如各種家用電器、3C數碼產品,Temu價格略有優勢;

而相對低價值的、白牌小商品,譬如塑料水杯、手機殼,Temu價格甚至可以低到亞馬遜的1/3。

一個背景是:和國內不同,美國人購物的主要渠道是線下,電商滲透率比中國低。eMarketer數據顯示,2023年,中國的電商滲透率已經高達47%,而美國還只有15.8%。

過去幾年的疫情,除了讓更多美國人“捂緊錢袋子”,還在一定程度上促進了美國人養成在線上渠道消費的習慣。根據美國商務部人口普查局,2019年之后,美國的電商銷售額明顯提高。

可以說,在美國,線上購物+低價的市場空間很大。這一點,SHIEN近兩年的爆發增長可以印證。

于是,正如SHEIN用廉價快時尚女裝迅速吸引美國年輕人,Temu上幾美元就能拿下的海量小商品,很快讓美國人眼花繚亂,沉迷其中。

那么問題來了,和發展了幾十年的巨頭亞馬遜相比,Temu為什么能這么便宜?

賣家:亞馬遜靠“中間商”,Temu直連工廠

Temu的定價之所以比亞馬遜要低,首要原因和Temu的賣貨模式有關。

如果按照流程環節來看,從中國出口商品到海外銷售,主要有三種模式。

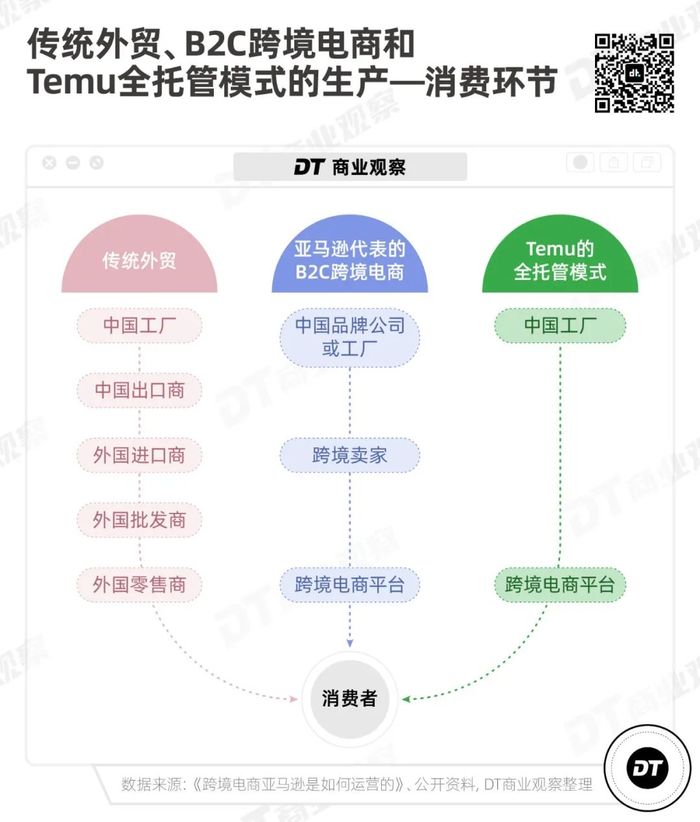

第一種,傳統外貿。一個商品從中國的工廠出貨后,需要經過中國出口商、外國進口商、外國批發商和外國零售商四個環節,最后才會到外國消費者的手里,環節越多,中間“加價”的環節也就越多,最終的售價自然也就越高。

第二種,以亞馬遜為代表的B2C跨境電商,砍掉了中間的批發商和零售商兩個環節,由跨境賣家和跨境電商平臺作為中間角色,連接起工廠和消費者。

Temu 則是第三種模式,它連“跨境賣家”這個環節都沒有。背靠拼多多的Temu,可以直接從源頭工廠拿貨賣給C端消費者,整個流程更精簡、更直接。

當然,在國內賣貨和在海外賣貨非常不一樣,從倉儲物流、廣告投放、到售后客服等都有門檻,如何才能說服這些工廠去海外賣貨?

Temu的答案是全托管模式。

這個模式好在哪呢?我們得對比亞馬遜上的賣家和工廠來看。

《跨境電商亞馬遜是如何運營的》這本書里提到:亞馬遜上的跨境賣家主要有兩種,鋪貨型賣家和精品型賣家。

鋪貨型賣家,簡單來說就是盡可能地追求SKU的數量,以及產品的動銷率(動銷率=銷售出去的商品SKU數 / 庫存SKU數 * 100%,反映了進貨品種的有效性),相當于是“廣撒網”。

而精品型賣家,則是精挑細選少量SKU,然后對每個SKU都進行大批量采購,追求單品的日出千單。精品模式是亞馬遜平臺所推崇的模式,但它也有弊端,如果前期選品失誤或者后期運營失誤,導致產品在海外滯銷,那么賣家可能要承受嚴重虧損,因此在精品模式下,選品和運營方法非常重要。

除了上述兩類跨境賣家,亞馬遜上還有“工廠型賣家”,他們能夠實現“出廠價”,成本優勢明顯,但工廠型賣家通常只賣1-2條產品線上的產品,SKU少,因此,工廠型賣家大多選擇精品模式。

這也意味著,如果賣家或工廠想要在亞馬遜上賣貨,除了生產制造能力,還要摸索選品、了解平臺規則、懂得店鋪運營、解決物流倉儲。

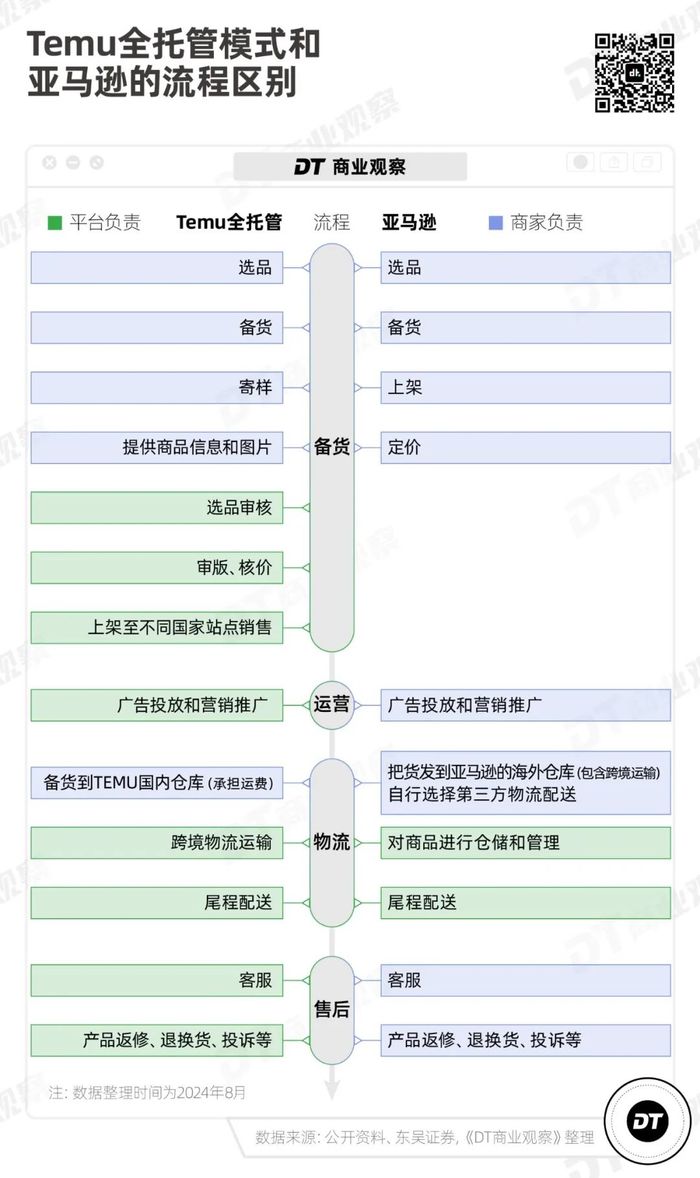

但在Temu上賣貨,賣家只需要選品、備貨和寄樣,在平臺在審核完樣品后,把自己的貨發到Temu的國內倉庫,就結束了,剩下的環節全都由Temu完成。

甚至,國內賣家不需要會說英語,因為Temu的后臺支持中文模式,來和賣家對接選品的Temu買手也都是中國人。

可以說,Temu的全托管模式,在操作流程上大大降低了賣家們的出海難度。

但有利就有弊,這個模式對賣家來說,也有不少問題。

算法:亞馬遜更看重品質,Temu低價優先且賣家沒有定價權

在全托管模式下,賣家的貨雖然相對更容易就賣出去了,但能不能“多勞多得”,卻要打一個問號。

原因在于平臺的權力遠大于賣家。

這也是Temu和亞馬遜之于賣家的一個重要區別——在亞馬遜賣貨,定價權在賣家手上,而在Temu賣貨,定價權在平臺。

賣家們在亞馬遜上賣貨,就和在淘寶上類似,自己開店、上架商品、定價格。

并且,亞馬遜的流量推薦機制,對高品質商品更友好。

根據浙商證券,亞馬遜的算法則主要受到三類因素的影響:關聯因素、績效因素和其他因素,其流量分配邏輯強調產品質量的展示和推薦,而非“低價優先”。

播客《投資實戰派》里提到一個案例:有一款茶幾柜去年在亞馬遜上賣爆了,它的工藝簡單,但設計巧妙——在普通茶幾柜的基礎上增加一個無線充電的板塊。

這個小設計的誕生,是源于賣家發現許多人在喝茶聊天時有手機充電需求,但如果茶幾柜的插孔外露,會有觸電風險,于是將無線充電的板塊加在茶幾柜上。

亞馬遜資深招商經理@Ethan在播客中提到,如果你的商品足夠好、能夠解決消費者痛點,那么在亞馬遜上就是有機會的。

相比之下,Temu鼓勵的是絕對低價。在平臺“核價”這個環節,Temu會要求賣家比SHEIN或1688的同款產品便宜10%-20%。

Temu還有“競價系統”——每周進行一次同款產品競價,若同一款商品有多個賣家報價,平臺會選擇最低價產品;系統自動發起競價后,賣家需要及時進行邀約確認,未及時確認會導致競價失敗,競價失敗商品將被平臺限制備貨與上新。

在亞馬遜賣貨多年的跨境賣家 @歐陽(化名)告訴《DT商業觀察》,自己成本20美元的貨,在亞馬遜上會賣30多美元,但在Temu上賣,售價只能達到20美元出頭,利潤很薄。

不僅如此,因為全托管模式下,是平臺來承擔售后,Temu對商品的審核非常嚴格。@歐陽 寄出的樣品多次被Temu 提示審核不過,但他研究了半天也不知道是怎么回事,在短暫運營Temu一段時間后,就放棄了這個渠道,仍然把精力放在亞馬遜上。

換言之,Temu的全托管模式雖然可以讓賣家0門檻賣貨,但想要在Temu上賣出去貨、賺到錢,其實對貨物和能給出的價格要求很高。

物流:Temu要一周以上,亞馬遜自建物流1-3天能送達

除了賣家會在Temu上遇到困難,Temu這個平臺本身,也并非一帆風順。

對于Temu來說,物流就是一大難題。

就目前而言,國內賣家把貨發到Temu 的國內倉庫后,Temu 會通過空運從國內發送小包裹到海外。

長期以來,美國對價值低于800美元的跨境小包裹予以免稅優惠,這是Temu 和SHEIN 共同吃到的紅利 ,但問題是,整個物流過程很慢。

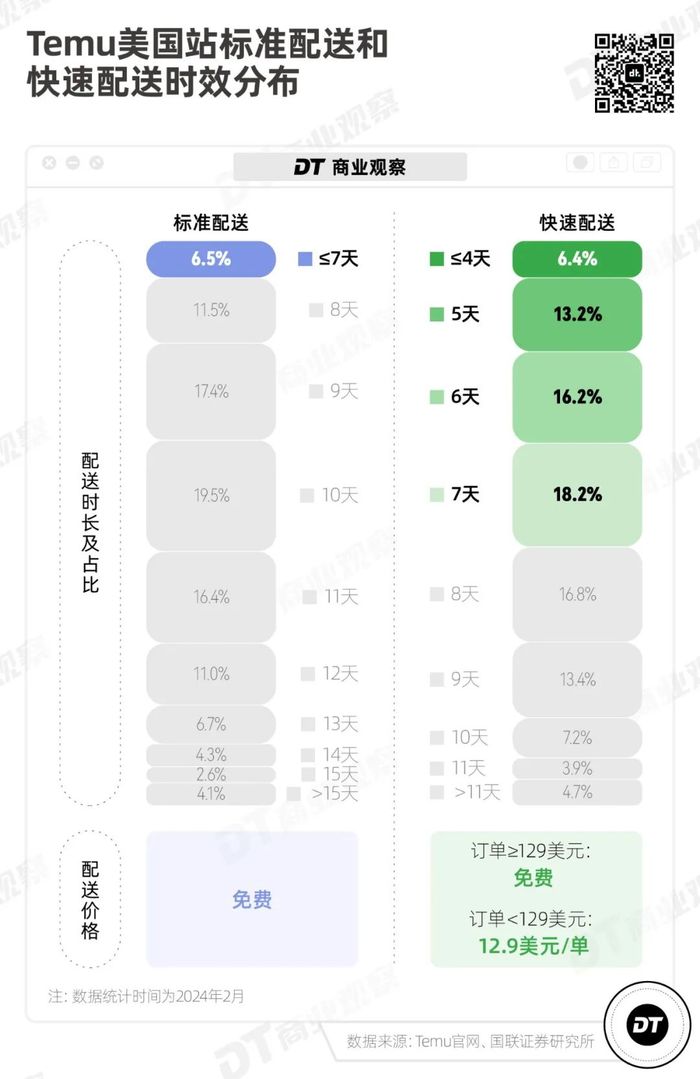

從今年2月Temu美國站的配送時長來看,8成的快遞配送時長超過一周,就算是選擇“快速配送”模式,消費者也很難在4天之內拿到快遞。

相比之下,亞馬遜的物流速度快多了。

根據研究機構insider intelligence ,2023年,亞馬遜的平均配送時效已經低于2天。

這個時效不僅比Temu快,也在美國整個線上零售行業一騎絕塵,并且成為了許多美國消費者愿意選擇亞馬遜購物的原因。華安證券研究所的數據顯示,79.2%美國消費者選擇 Amazon 是因為“更快的配送時效”,排名第一。

為什么美國線上零售商的快遞這么慢,而亞馬遜能做到這么快?

一個原因是,美國與中國的人口密度分布有很大差異。

中國人口集中在東南部,在胡煥庸線(黑河-騰沖)的東南側,大概4成的土地分布了超9成的人口,“包郵區”江浙滬作為電商集聚區,可以在 3000 公里的范圍內輻射這些人口。

而美國的人口密度分界線,則是一條“U 型線”,美國人口分別聚集于東西兩側。就拿美國前兩大城市紐約與洛杉磯來說,它們分別位于東西海岸,之間公路運輸距離約 4400 公里。

這樣的人口分布,天然造成了美國物流投遞的低效。

而亞馬遜很早就在美國各地布局了前置倉,自建了物流體系FBA(Fullfillment By Amazon,即亞馬遜履約),可以儲存并管理商品,對商品進行撿貨包裝并提供快捷配送。可以簡單理解為,亞馬遜類似國內的京東,擁有自己的配送體系,不需要依賴第三方物流公司。

2023 年,亞馬遜對物流體系做了區域化改革——劃定八個區域,旨在實現各區域的獨立運作。除非必不得已,否則亞馬遜不會跨區域調配商品。目的是縮短交貨時間,減少跨區域調配及包裹運輸距離。(在此前,當美國消費者在亞馬遜上購買某一倉庫商品后,不管倉庫距離多遠,都會從這個倉庫發貨,這使物流成本大大提升。)

當然,自建物流需要承受極高的成本壓力,企業不僅要有雄厚的資金作為前期投入,還要有足夠大的訂單規模。

就像華安證券在研究亞馬遜物流時分析的那樣:

自建物流雖然可以增強物流配送的控制力度,改善配送服務,但成本和利潤端會直接承受極大壓力,尤其是在單量規模不大的情況下。

根本原因就是電商自建物流需求過于單一,在單量規模不大的時候,無法解決規模效益問題。規模效益不夠的直接表現就是物流成本高,物流業務長期不盈利,這也是此前京東物流在拆分獨立核算前連續十幾年持續虧損的根本原因,即外部訂單不夠,內部成本過高。

亞馬遜和Temu,開始互相抄作業

盡管Temu和亞馬遜有諸多不同,但隨著競爭愈發激烈,他們也開始互相“抄作業”了。

今年3月,Temu 上線了半托管模式。

過往,Temu依靠“0門檻”的全托管,吸引了大量的供應商,但這種模式比較適用于輕量的中小件商品,譬如生活用品、服飾,而家居、家具等大件商品走空運的成本過高。

而所謂的半托管模式,其實是指通過招募在海外倉有備貨、有海外現貨、能履約的賣家,將平臺經營的商品從中小件擴充到大件品類。這些商品不僅能豐富平臺的SKU,還往往具有更高的利潤率。

今年7月,投行Bernstein發布的報告給出了一份盈利預測:“2024年第一季度,Temu在美國市場可能已經開始盈利了,這比之前大家預計的要快不少。”

報告就將Temu在美國實現盈利,歸結于“半托管”模式提升了利潤率。

另一邊,亞馬遜也在加速。

今年6月,亞馬遜宣布將在主站開辟“低價商店”的入口,主打低于 20 美元、重量小于 1 磅的白牌商品。商家只需將貨發到亞馬遜在中國的倉庫,后續的物流、站內外推廣都由亞馬遜負責。

這套模式,和 Temu、SHEIN等平臺的 “全托管” 如出一轍。

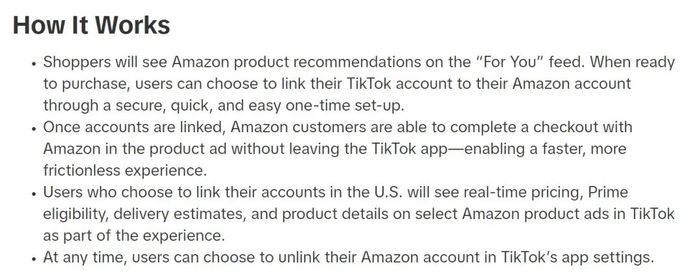

8月,亞馬遜官宣和Tiktok合作。

亞馬遜會在Tiktok里投放廣告,消費者可以將自己的Tiktok賬戶和亞馬遜綁定,并直接在Tiktok里完成購買。

這一動作被行業內人士視為亞馬遜迫切需要流量帶來新增長。

(Tiktok官方通知)

的確,在北美戰場,誰都想從“老大哥”亞馬遜那里分一杯羹。

從2022年9月到現在,Temu已經在美國激戰兩年。

研究機構飛書深諾統計了2024年1-5月亞馬遜和其他平臺的用戶重疊情況,結果發現,亞馬遜和Temu的重疊用戶只有9%(指重疊用戶占亞馬遜總用戶的比例)。

顯然,Temu和亞馬遜的主要用戶本身就不是同一群人。在未來,Temu大力發展半托管、引進更多品類和商家后,龐大的亞馬遜用戶群體仍然是Temu可以挖掘的“金礦”。

但正如前文分析,從目前的GMV差距、在物流上的絕對優勢、以及有品質保證的消費者心智,亞馬遜還是比Temu領先不少。

Temu的“攻勢”雖猛,但在短期之內,亞馬遜的壁壘還很堅實。

1.《2024年度全球跨境電商平臺深度解析報告》,飛書深諾

2.《商貿零售行業專題研究:Temu推出半托管模式有何影響?》,國聯證券

3.《商貿零售行業跟蹤周報Temu 將推“半托管”模式,影響幾何?——Temu 平臺機制解析》,東吳證券

4. 《亞馬遜(AMZN.O):壁壘高筑,資本投入下帶來業績展望》,華安證券

5. 《零售業-Temu:模式的創新,進擊的開局》,長江證券

6.《海外電商大戰:Temu 們要用 “半托管” 撕下跨境標簽,亞馬遜用 “全托管” 拼低價》,晚點LatePost

7.《跨境電商亞馬遜是如何運營的》,寧芳儒,中國工信出版集團

編 輯:鄭曉慧設 計:戚桐琿

運 營:蘇洪銳 監 制:李晶禹