文 | 動脈網

經歷了漫長等待后,益諾思生物今日登陸上交所科創板,成為2024年以來,首家在科創板完成IPO的醫藥企業。益諾思的主要業務是為國內新藥開發提供非臨床安全性評價的外包服務,在細分領域的市場占有率位列第三。

至此,繼國內三大實驗小鼠企業先后登陸資本市場后,國內實驗大動物領域的TOP3企業也悉數上市,新藥研發的產業鏈進一步趨于成熟。不過,在國內小型CRO紛紛接不到訂單、產能閑置,大型CRO業績相繼雪崩的當下,益諾思此番IPO能否給行業帶來信心,還需要時間來給出答案。

明星CRO上岸

成立于2010年的益諾思,并不是國內CRO市場最早一批參與者。在成立后的很長一段時間,益諾思都深耕在垂直領域中,原本只是國內眾多小而美的CRO之一,品牌影響力和經營規模都遠不如更創立時間更早的藥明康德、康龍化成等龍頭企業。

轉折點出現在2021年,益諾思所在的賽道被一波實驗猴行情帶火。

2020年下半年開始,由于新冠病毒相關疫苗、中和抗體的研發全面開花,實驗用猴(如食蟹猴、恒河猴等)供需關系驟然吃緊。公開資料顯示,2020年,國內的實驗猴需求量達到4萬只,其中用于COVID-19 疫苗和藥物研發的實驗猴高達6000只,約占既往國內年實驗用猴量的20%。而疫情管控之下,實驗猴的進口通道暫時關閉,壓力給到了國內的存量猴資源,相應的采購價格也水漲船高。2020年以來,食蟹猴采購價從2萬元/只提高到7萬元/只左右。2022年一季度末,食蟹猴的價格更是上漲至15萬元/只左右。

在新藥研發中,實驗猴是非臨床安全性評價的重要原材料。非臨床安全性評價,即所謂的安評,是新藥研發過程中一個十分關鍵的必要步驟,只有通過動物體內和體外系列研究,全面評價了安全性之后,候選藥物才能申請IND并進入臨床試驗,或申請上市(NDA/BLA)。實踐中,非臨床安全性評價由一系列復雜的試驗組成,大體可以分為安全藥理學試驗、單次給藥毒性試驗、重復給藥毒性試驗、生殖毒性試驗、遺傳毒性試驗、致癌試驗、局部毒性試驗、依賴性試驗、免疫原性研究、免疫毒性研究、毒代動力學試驗等研究。實驗猴會參加其中多個毒理、藥理的評價試驗。

通常,安評外包比率非常高。各國監管端對藥物安全性研究的要求很高,只有具備GLP(非臨床研究質量管理規范)規范資質,或通過GLP 核查的研究機構進行的藥物安全性評價研究結果,才可能被接受和認可。此外,GLP實驗室建設周期較長、認證過程繁瑣,相關實驗儀器和設施的固定資產開支較高,國內幾乎沒有制藥企業自建GLP實驗室。據Patheon統計,在藥物研發各個環節中,藥理毒理評估的外包滲透率達到70%,其他大多數環節則不到50%。

在這樣的背景下,直接掌握了實驗猴資源的安評服務CRO企業,訂單接到手軟。此前,昭衍新藥曾在財報中表示,擁有靈長類動物模型資源或技術將會贏得市場主動權,甚至可以作為戰略資源進行壟斷。藥明康德、康龍化成等CRO企業都紛紛通過收購猴場,以儲備更多數量的實驗猴。一時間,安評CRO項目也成為一級市場上的香餑餑,大量資金涌入這個賽道。益諾思也順勢成為新晉的CRO明星項目。

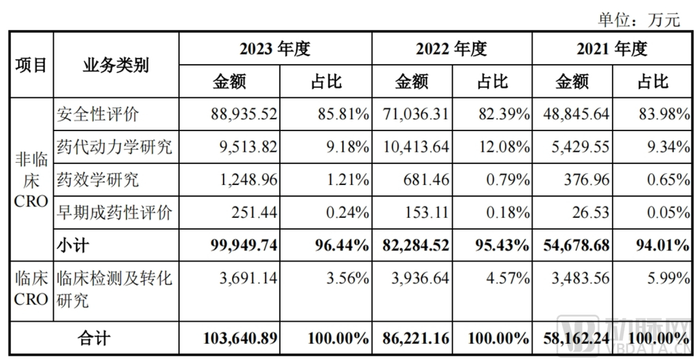

益諾思營業收入結構 數據來源:招股說明書

安評業務一直是益諾思商業版圖最核心的部分,營收占比維持在80%上下。根據招股書,益諾思是國內最早同時具備NMPA的 GLP 認證、OECD的GLP認證、通過FDA的GLP檢查的企業之一,建立了抗體類藥物及抗體偶聯藥物免疫原性及免疫毒性評價關鍵技術平臺。從招股書提供的信息看,在國內的安評CRO中,益諾思提供的試驗類型最豐富,拿到的NMPA GLP認證數量也最多,在訂單爭奪中具備一定優勢。

各家CRO的安評業務構成 數據來源:招股說明書

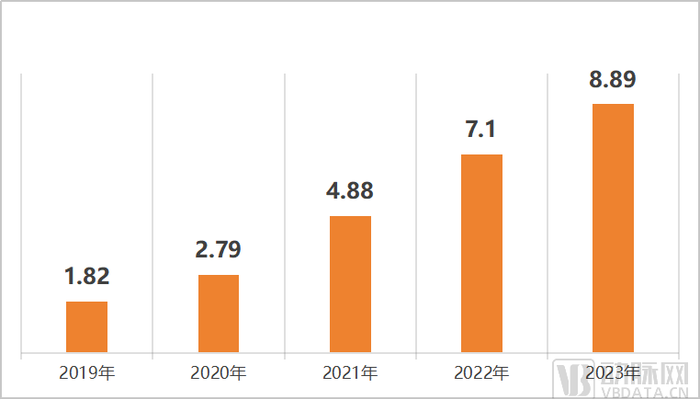

近年來,益諾思的安評業務收入快速增長,從2019年的1.82億元增長至2023年的8.89,增幅近400%。尤其是在實驗猴行情最火爆的2021年和2022年,益諾思的這部分業務均實現了超40%的增長。

2019年至2023年間,益諾思安評業務收入 數據來源:招股說明書

2022年,益諾思在國內安評細分領域市場占有率排名第三,僅次于藥明康德和昭衍新藥,擁有6.8%的市場份額。同年,益諾思向科創板遞交上市申請,并在一眾同行中率先上岸資本市場,算是保住了實驗猴行情帶來的商業化成果。2024年2月,另一家以在實驗猴行情中起飛的CRO企業天勤生物,上市輔導備案獲受理,為藥物安評這個小眾賽道添了一把火。

訂單和價格的崩盤

行業的紅利期總是短暫的。

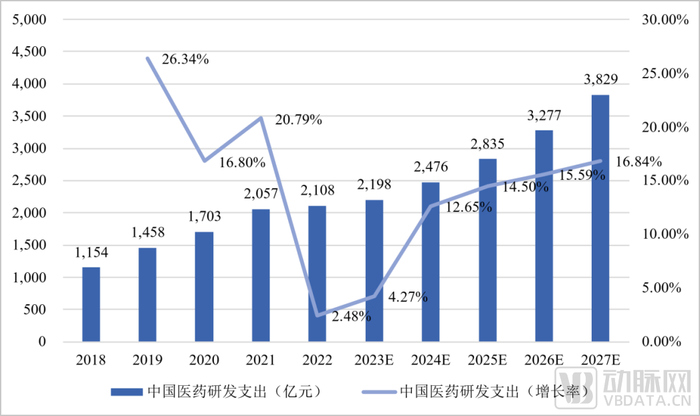

2022年下半年開始,國內創新藥融資放緩,相應的醫藥研發支出也急遽縮水。根據Frost&Sullivan的數據,2022年,國內醫藥研發支出的增長速度從此前一年20.79%的高位,跌至2.48%,幾乎陷入停滯。直接的后果是,在2022年,國家藥監局受理的新藥臨床試驗申請數量,出現了2017年以來的首次負增長,較上年減少約7%。而醫藥研發支出新增,和新藥試驗的新開,是CRO訂單的主要來源。市場降溫的信號很快傳遞到上游的CRO,訂單數量驟減。

2018年以來的國內醫藥研發支出 數據來源Frost&Sullivan

此前,有行業媒體用“中場休息”來形容眼下的CRO市場。有從業者向該媒體表示,在2022年下半年,一周之內,四分之一的項目關停。到了2023年2月份,一半訂單流失。仍在實施的項目基本上是2020年和2021年簽訂的合同,至于2022年的項目,盡管甲方簽了合同,但幾乎被全部終止。更早前,公司還能簽到一兩千萬的大單,2023年開始,全部縮水為仿制藥領域的百萬小單,裁員的消息也不脛而走。

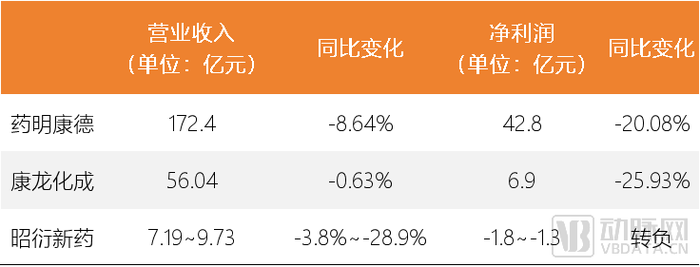

從各大國內CRO公布的業績看,行業的收縮還在持續。各家的營業收入和凈利潤都出現了不同程度的負增長。其中,截至發稿,昭衍新藥尚未發布正式的2024年上半年財報,根據業績預告,昭衍新藥將發布多年來的首個半年凈虧損數據。而在此前公布的2024年一季報中,昭衍新藥的凈利潤和扣非凈利潤均為虧損2.8億左右。不過,康龍化成在半年報中提到,2024年第二季度,伴隨著全球生物醫藥行業投融資的初步復蘇,公司全球客戶詢單量和訪問量較2023年同期已經開始回暖,新簽訂單金額同比增長超過15%。

部分CRO上市公司的業績數據 數據來源:各家財報

需求驟減之下,國內CRO紛紛大幅降價搶訂單。從藥明康德、康龍化成的毛利率紛紛下降。在CRO訂單的降價爭奪戰中,正在籌備上市的益諾思,無疑表現得十分積極。益諾思在招股書中表示,2023年下半年以來,國內CRO行業競爭加劇、實驗用猴價格下降等因素,益諾思的新簽訂單價格有所下降,直接導致2024年一季度毛利率同比下滑8.11%。但在這期間,益諾思沒有放松對訂單的爭搶,收入規模同比增加17.12%,尤其是在國內安評市場占有的份額,預計2024年的全年水平還將繼續擴大。益諾思預計,2024年,扣除非經常性損益后歸屬于母公司股東的凈利潤,將較2023年存在20%幅度以內的下滑。

CRO作為專業服務機構,訂單的獲得和維持,受公司的品牌影響力和項目經驗影響極大。在頭部企業經營都持續承壓的市場環境中,數量眾多的長尾CRO生存也便更加艱難。如何在收縮的市場周期中活下來,甚至完成業務的裂變,考驗著CRO經營者的智慧。

并購出一個好未來?

不可否認的是,盡管令人興奮的上升行情一閃而過,國內更加成熟的新藥研發產業鏈卻沉淀下來。

在全球制藥市場,成熟的產業鏈生態,為藥企研發、生產、銷售的效率提升,作出了巨大貢獻。跨國藥企的身后,往往都站著一家或者多家實力強大的CRO、CDMO,雙方共享著重磅藥物帶來的巨大商業價值。數據顯示,世界排名靠前的LabCorp、IQVIA、CharlesRiver、藥明康德等大型CRO,收入規模平均達到30億美元以上水平。

在國內CRO市場上,益諾思即便把安評的細分領域業務做到TOP3,整體占有的市場份額也剛剛1%出頭。對于CRO企業而言,任何單一領域的出色能力,都不足以形成客戶黏性。只有提供的外包服務鏈條足夠長,才能夠與客戶群體建立長期穩定的合作關系,從而持續獲得訂單。從這個意義上講,雖然成功上岸科創板,益諾思顯然還有很長的路要走。

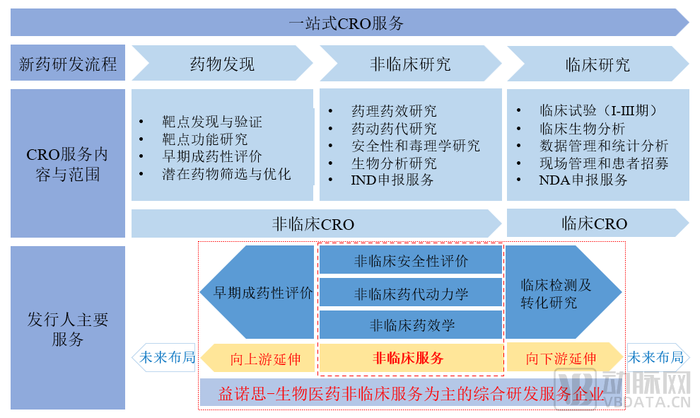

實際上,益諾思一直在嘗試延伸所能提供的外包服務鏈條。2017年前后,益諾思開始在安評業務的基礎上,拓展了非臨床藥代動力學評價和非臨床藥效學評價業務。此后,在益諾思拿下的訂單中,三項業務往往互為補充。比如,益諾思此前接受百利天恒委托,為BL-B01D1項目提供了非臨床動力學研究及非臨床安全性評價研究。后者成為2023年的新藥跨境BD浪潮中,最大一筆交易的標的。而據不完全統計,益諾思已助力20余項出海產品,其中90%以上為創新藥。

益諾思的業務結構 數據來源:招股說明書

2021年以來,益諾思加快了完善業務鏈條的腳步,先后增加了早期成藥性評價、臨床檢測及轉化研究等業務。具體而言,藥物早期成藥性評價屬于藥物開發進程中,早期藥物發現階段對先導分子進行早期藥效學研究,以及藥代動力學特性和安全性的評價,以初步評估這些活性化合物是否具有最終能夠被開發為藥物潛能的研究過程。

現階段,益諾思已經建立了早期體內外藥效學,以及早期藥代動力學研究平臺,同時可以開展多項早期毒性快速預測和篩選模型,包括:基因毒性預測模型、高通量遺傳毒性評價篩選模型、心臟毒性體外評價篩選模型、致癌性體外評價模型、高通量生殖發育毒性評價篩選模型等。此外,益諾思的臨床檢測及轉化研究業務主要指通過研究和建立相應的測試藥物以及生物標志物的分析方法學,為創新藥項目的臨床藥代、藥效和安全性研究提供分析方法和數據支持。從經營數據看,新延伸出的業務產生的現金流,已經有了一定體量,并且增長迅速。

關于未來益諾思表示,未來將發展成高質量、一站式創新藥綜合評價服務平臺,為藥企提供從動物資源、成藥性研究、藥效學研究、藥代動力學研究、安全性評價,到臨床研究、新藥注冊申請的完整CRO服務。不過,留給益諾思的時間不多了。在CRO這條稍顯擁擠的賽道上,頭部企業已經在一站式服務的基礎上走得更遠。而新藥研發是一個復雜的系統工程,藥物發現、非臨床、臨床等每個階段的服務難度和技術壁壘,完全靠自建,顯然來不及。如何在訂單量收縮的周期里,建立起足夠的外包服務能力,從而不被同行淘汰,也是許多CRO的困擾。

歷史上,CRO行業經歷周期波動后,往往會出現頻繁的并購,業務能力和客戶訂單相疊加,CRO龍頭企業就在這個過程中誕生。比較有代表性的并購包括WIL Research與Charles River、Aptiv Solutions與ICON、 Covance與LabCorp、Chiltern與LabCorp、Quintiles與IMS等之間的交易。最近一次比較大的CRO行業并購是在2021 年,ICON以120億美元并購PRA Health Science,Thermo完成對PPD的收購。隨著龍頭企業并購的完成,LabCorp與IQVIA穩居全球CRO行業領先地位,Thermo與ICON緊隨其后,全球CRO通過并購與整合提升行業集中度,競爭格局逐漸清晰。

在國內,頭部CRO同樣通過并購來拓展業務鏈條。比如,藥明津石的臨床研究及SMO服務,蘇州藥明康德新藥開發的藥物安全性評價業務均通過產業并購獲得,昭衍新藥也曾并購猴場來保障安評業務的實驗猴需求。眼下,大量CRO因為拿不到訂單而產能閑置,現金流吃緊,行業又悄然開始了新一輪洗牌。

對于益諾思和眾多艱難支撐的CRO而言,通過適當的產品并購來強化競爭能力,保住優勢訂單,甚至拿到新的訂單,或許是解當前之困的一個不錯的策略。而IPO募集的資金,如果為益諾思打開并購之門,無疑會給行業提供一些信心。