文|鋅刻度 陳鄧新

編輯|黎文婕

電視面板賽道,有了微妙的變化。

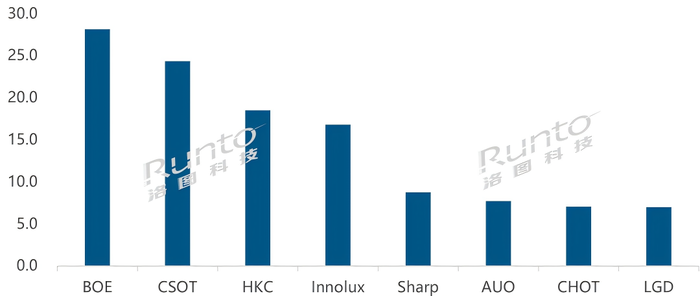

洛圖科技發布的最新《全球LCD電視面板市場月度追蹤》顯示,2024年上半年京東方的出貨量超2810萬片,同比下降3.9%;市場份額為23.8%,同比下降1.4個百分點。

這意味著,京東方的基本盤,有了動搖的跡象。

作為LCD電視面板的“一哥”,京東方到底遭遇了什么?LCD電視面板的“王座”,真的要拱手讓于華星光電?車載面板領域,京東方又面臨哪些挑戰?

行業向上,京東方向下

近年來,京東方一直是LCD電視面板賽道無可爭議的“王者”,無論是出貨面積或出貨量均為全球第一。

然而,邁入2024年之后,京東方對賽道的統治力出現了下滑。

公開資料顯示,2024年上半年,全球大尺寸液晶電視面板出貨量為118.4M片,同比上漲1.5%;出貨面積達87.2M平方米,同比上漲8.6%。

“市場出貨量能夠維持一定程度的增長,主要原因是,在日韓系面板廠夏普和LG Display即將關停和出售的背景下,以及中國大陸面板廠商為追求全年效益,上半年堅決穩價漲價,市場預期相對明朗。”洛圖科技如是說。

不難看出,行業呈現正增長的勢態,這與京東方的表現大相徑庭。

事實上,全球八大面板廠的數據大多可圈可點,與行業的水溫較為一致,也與京東方的表現格格不入。

譬如,LG Display 2024年上半年的出貨量為700萬片,同比增長58.8%,環比增長46.2%,同比與環比的增幅雙雙居行業第一。

再譬如,中國臺灣面板廠群創與友達2024年上半年的合并出貨量為2460萬片,同比增長4.2%;合并市場份額為20.7%,同比小幅提升0.5個百分點。

2024H1液晶電視面板出貨量排名,單位:百萬片

拋開中小玩家不說,華星光電與京東方的差距也在縮小。

華星光電2024年上半年的出貨量為2440萬片,市場份額為20.6%,與京東方的市場份額差為3.2個百分點,而2023年年末這個數值為3.5個百分點。

京東方“逆行”的勢態,肉眼可見。

須知,LCD電視面板是京東方發家的根據地,是當之無愧的基本盤:早些年,日韓品牌牢牢把持著電視市場,也掌控著電視面板行業的話語權,直到中國本土電視品牌崛起,以京東方為首的中國面板企業才走到了舞臺中央,上演了彎道超車的好戲,其以此為根基,切入電腦、車載、工業、商用等多個細分賽道,成為行業不可忽視的重量級玩家。

從這個角度來看,LCD電視面板對京東方的重要性,不言而喻。

前有標兵,后有追兵

其實,基本盤之所以遭受沖擊,與京東方調整打法息息相關。

一方面,押注OLED。

面板是一個技術密集型與資金密集型重合的行業,需要不斷進行技術升級迭代以及不斷重金投入建設新的面板生產線。

如此一來,中韓的面板紛爭遠未結束。

在LCD敗退之后,三星電子與LG Display雙雙將重心轉至OLED,以謀求錯位競爭,甚至三星將京東方納入LCD面板供應商序列。

不過,“京東方們”并不接受所謂的劃江而治,紛紛進軍OLED,以求攻下韓國面板產業最后的“堡壘”。

于是乎,京東方將資源不斷向OLED傾斜,在電視面板等細分賽道上與LG Display針尖對麥芒,而在手機面板、電腦面板等細分賽道又與三星電子貼身肉搏。

OLED柔性屏

此背景下,三星電子坐不住了,以侵犯智能手機OLED技術專利為由,在美國得克薩斯州起訴京東方,拉開三星歷史上第三次專利大戰,以謀求遏制京東方從LCD向OLED不斷演變,從而打壓京東方OLED產品的生存空間。

而京東方也不甘示弱,同樣以專利侵權的名義進行反訴。

技術戰疊加專利戰,京東方不但與三星電子的關系微妙了起來,也牽扯了大量精力、財力與人力,自然對基本盤的關注不如前。

另外一方面,控盤LCD。

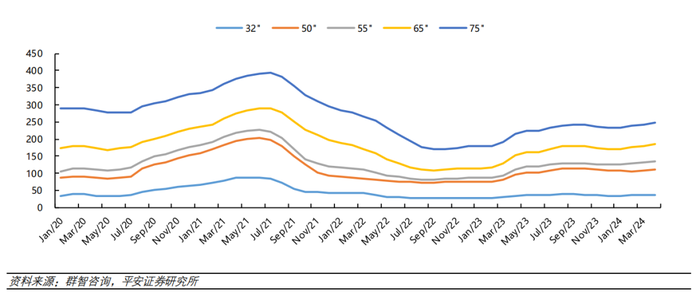

LCD是一個存量市場,市場競爭激烈,此前價格一路下滑,京東方為此采取了控盤打法,以求穩住價格、保住利潤。

LCD面板價格變動

需要注意的是,華星光電也遵循了同樣的策略,但抗逆能力更強。

實際上,華星光電為了應對“行業寒冬”,2022年下半年將LCD大尺寸戰略迭代為LCD全尺寸戰略,與京東方的打法終于一致,一定程度上緩解了銷售壓力,但也讓雙方進入同位競爭時代。

更為關鍵的是,華星光電是廣州第8.5代LCD工廠股權競買的優先競買方。

Omdia預計,華星光電一旦收購完成,LCD電視面板整體市場份額將超過京東方,并占據32英寸、55英寸和65英寸電視面板領域的第一名。

這意味著,華星光電或上演了彎道超車。

一名業內人士告訴鋅刻度:“京東方目前最大的問題是‘護城河’不夠寬,不能依靠現有的重資產‘躺平’,只能不斷參與‘內卷’。OLED是增量市場,由于下場相對較晚,與三星、LG仍有一定差距,京東方處于追趕的位置,而LCD是存量市場,華星光電后來居上幾成定局,京東方將面臨知根知底的老對手不斷挖墻腳的挑戰。”

簡而言之,當下的京東方,可謂“前有標兵,后有追兵”。

車載面板,會重蹈覆轍嗎?

電視面板之外,京東方在車載面板也面臨同樣的困境。

眼下,新能源汽車大潮已至:乘聯會的數據顯示,2024年7月新能源車國內零售滲透率為51.1%,歷史首次月度突破50%大關,令燃油車成為少數派。

與之對應的是,車載顯示朝著大屏化、多屏化、高清化迭代,不但成為造車新勢力開疆拓的重要依仗,也成為海內外車企擁抱智能化的關鍵所在。

群智咨詢的數據顯示,隨著汽車智能化、可視化已成為發展趨勢以及新能源汽車的快速普及,2028年全球車載顯示屏需求量將達2.47億片。

“其他消費類電子顯示市場相對疲軟,而車載顯示是為數不多處于市場增長周期中的細分賽道,供應商看到這一契機,紛紛加大車載顯示市場布局。”群智咨詢移動事業部資深分析師陳自偉如是說。

由此一來,面板玩家們紛紛入局或加碼。

以華星光電為例,2020年才進軍車載顯示領域,卻喊出“我們的目標是希望能夠到2026年進入全球車載顯示的第一陣營”的口號。

不難看出,作為車載面板出貨量全球第一的京東方,競爭壓力不容忽視。

一名私募人士告訴鋅刻度:“京東方雖然出貨量無可挑剔,但主打的是中低端市場,高端車載顯示市場還被Japan Display、夏普、LG Display、三星電子這四家公司主導,因而一邊要打破日韓品牌在高端市場的‘壟斷’,一邊還要提防華星光電、天馬微電子‘偷家’。”

上述私募人士進一步表示,主流車載顯示有LCD、OLED與Mini/Micro LED三條路線,不少玩家選擇一兩條路線,而京東方是三路并舉,這樣布局的優勢是產品線豐富、客戶選擇余地大,挑戰在于資源分散、增加了技術走向領先的難度。

Mini/Micro LED顯示

從這個角度來看,京東方既要與三星電子與LG Display爭奪OLCD市場,又要與華星光電博弈LCD市場,未來鹿死誰手尚不得而知,唯一可以確定的是,京東方將不得不長時間雙線作戰。

那么,如何破局成為京東方的當務之急。