文|體育產業生態圈 董董

編輯|李祿源

不久前,武漢當代明誠文化體育集團股份有限公司發布公告,撤銷退市風險警示并繼續實施其他風險警示,A股簡稱將從「*ST明誠」變更為「ST明誠」。

這意味著:這家公司暫時脫離了退市風險,在重整歸來后,邁出了新發展的重要一步。

這家曾在體育圈風光無限的公司,2016年前叫「道博股份」,2020年改名「當代文體」,但體育圈內對他們最為熟悉的名字,還是其在2016至2020年間使用過的簡稱——當代明誠。

這四個字,代表著它曾經的高光時刻,也銘刻著它帶給整個行業的沉重警示。

從崩塌到重建

經歷了2019和2020年的大幅虧損后,當代明誠在2021年啟動第一次重組。

當年6月,當代明誠原控股股東新星漢宜及其一致行動人當代集團、天風睿源將1.94%的公司股份轉讓給國創資本,并將25.45%的表決權委托給國創資本。至此,國創資本成為控股股東,武漢市國資委成為實際控制人。

隨著這一動作的落地,當代明誠也開始了自救之路。

先是向控股股東借款,2021年9月向國創資本分兩次貸款2.75億元;隨后減持天風證券,并為新英體育注資,維持其正常運營;同時,當代系對此前提供給當代明誠的關聯方借款給予展期。

此外,在國創資本入主后,當代明誠啟動了非公開發行股票事項,計劃向國創資本發行股票來完成最終收購。

不過,隨著當代明誠業績惡化,國創資本的收購意愿隨之變化。

2022年1月29日,在當代明誠發布2021年業績預虧公告后,國創資本宣布交還上市公司管理權。隨后,當代明誠非公開發行股票計劃終止,國創資本單方面終止此前的表決權委托。

這也意味著,國創資本和武漢市國資委最終放棄了當代明誠。

第一次重組宣告失敗,當代明誠的債務危機徹底爆發。

民銀資本因貸款逾期起訴明誠香港,請求對其進行清盤;西甲聯盟向新英開曼要求提前終止合同,并索賠巨額違約金;隨后,亞足聯和新英開曼的合同也提前終止——至此,當代明誠體育業務已然實質性崩盤。

加之其他債權人的訴訟,當代明誠步入破產境地。2023年1月,武漢中院決定對當代明誠啟動預重整程序,當代明誠第二次重組啟動。

隨后,香港特別行政區高等法院裁定明誠香港進入清盤程序,香港破產署接管明誠香港,當代明誠體育業務最優質資產——新英體育被剝離。

至此,當代明誠再無體育業務。

2023年8月,湖北聯投城市運營有限公司(聯投城運)、國厚資產管理股份有限公司、深圳市招商平安資產管理有限責任公司、北京久銀投資控股股份有限公司組成的聯合體成為當代明誠重組投資人。其中,聯投城運為產業投資人,其控股股東為湖北省聯合發展投資集團有限公司,實際控制人為湖北省國資委。

2023年12月,當代明誠重整計劃實施,聯投城運持有重整后當代明誠20.00%的股份。至此,公司控股股東變更為聯投城運,實控人變更為湖北省國資委。

2023年12月27日,武漢中院裁定當代明誠重整計劃執行完畢。

當代明誠為什么會崩盤?

回頭來看,當代明誠的崩盤,除了疫情對體育賽事舉辦的影響之外,主要原因還是此前數年的激進擴張。

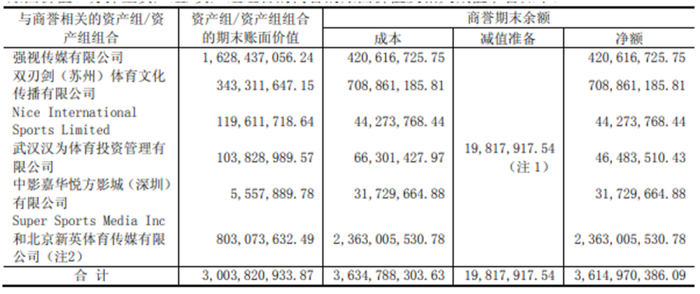

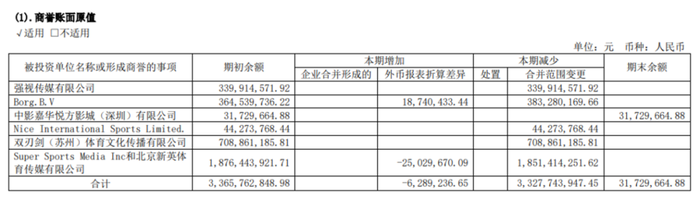

2015年2月,當時還叫道博股份的當代明誠通過發行股份及支付現金完成了對強視傳媒的重大資產重組,正式切入文化行業。此次交易對價為6.5億元,形成了3.40億元的商譽。

「商譽」指的是收購對價超過收購標的凈資產公允價值凈額的部分,也就是「溢價部分」,在資產負債表中以非流動資產呈現。

隨后,當代明誠在2016年完成了對雙刃劍體育、Nice International Sports和Borg.B.V的收購——收購雙刃劍體育依然采用發行股份及支付現金的形式,交易對價為8.2億元,形成了7.09億元的商譽;后兩者以現金收購,形成了超過4億元的商譽。

為了完成收購和補充運營資金,當代明誠2016年發行了面值4億元的公司債券,并以Nice International Sports和Borg.B.V的股權為質押,取得年利率高達7%的2億元貸款。

當年,當代明誠資產負債率由25.19%提升至31.00%。但這并沒有拖緩他們的腳步。

2018年,當代明誠完成對新英體育的收購。在這場收購中,為了避開證監會審核,他們不再發行股票,而是采用全現金收購,交易對價為5億美元,進而形成了23.63億元的商譽。更為離譜的是,當代明誠并沒有對新英體育進行業績對賭。這場收購的現金主要來自于舉債。

2017和2018年,當代明誠資產負債率分別達到46.43%和60.17%。

在這些收購后,截至2018年底,當代明誠積累的商譽已經高達36.15億元,積累的長期借款有16.21億元,這為其之后的巨額虧損埋下了伏筆。

2018年底,當代明誠積累的商譽已超過36億元

更重要的是,為了籌集借款,當代明誠及其子公司幾乎將所有資產都進行了抵押和質押,如漢為體育在建的場館,新英開曼、雙刃劍、強視傳媒的股權等等。

2019年,強視傳媒營收和凈利潤暴跌。2020年,疫情之下,當代明誠影視業務和體育業務均出現大幅下滑,當年財務費用(主要為利息費用)更是高達7.43億元。這讓當代明誠緊繃的現金流難以支撐,承受不住的當代系開始尋找接盤俠。

2021年之后,當代明誠開始大規模計提商譽減值,當年計提了9.34億元的減值,虧損規模高達13.36億元。隨后,當代明誠先后失去西甲和亞足聯版權,商譽減值規模擴大。同時,明誠香港被清盤,新英體育等資產帶來的巨額商譽全部轉為損失。

根本上看,當代明誠的崩盤,主要來自于現金收購蔣立章及新英體育的資產,從而帶來了極高負債和商譽,在意外情況的引爆下,當代明誠迅速資不抵債,走向崩盤。

當代明誠帶來的三點啟示

當代明誠的崩盤,證明了激進擴張的惡果,也為體育行業帶來了一些啟示。

第一點便是,體育版權只有大玩家才玩得轉。

一方面,由于優質賽事IP的稀缺,體育版權近年來價格持續提升,每年數億甚至更多的版權費用也只有家底雄厚的頭部平臺才能承受得起;另一方面,在版權行業,版權所有方具有主導地位,版權成本基本屬于剛性支付,打個比方,就像2020年的疫情,企業不能獲得收入,但與之相關的費用卻需按合同約定進行支出,這對企業的業績表現將是極大的考驗。

在2020年,當代明誠體育版權業務營收為5.35億元,同比下滑53.27%;成本為6.88億元,同比僅減少了20.73%,呈現出一定的剛性。如此一來,他們的毛利率表現為-28.59%,較2019年減少了52.79個百分點。

第二個啟示是,文體類業務具有高度的不確定性——這一點其實一直為人所知,卻又不被重視。

2018年是體育大年,從事體育營銷的雙刃劍營收為6.42億元,凈利潤為1.22億元,妥妥的優質資產;但到了2019年,雙刃劍體育營收銳減至1.55億元,凈利潤僅1582.13萬元,甚至不如業績對賭前的業績表現。

另一個極端案例出現在強視傳媒身上。2019年,強視傳媒營收和凈利潤暴跌,主營業務收入從2018年的10.83億元下降至2.06億元,凈利潤由1.43億元降為-6641.43萬元。當代明誠彼時給出的說法是影視行業環境變化所致,但這種業績的突然變化,無疑證明了影視、乃至文體業務的高度不確定性。

第三個啟示,則是文體類資產存在一定變現難題。

當代明誠資產負債率一直不算高,2018年為60%左右。但其資產極大一部分為影視傳媒帶來的存貨和體育版權帶來的無形資產,以及巨額商譽。其中,商譽在出售之前無法變現,影視存貨中占比極大的在產品甚至無法質押,體育版權的變現更是困難重重。

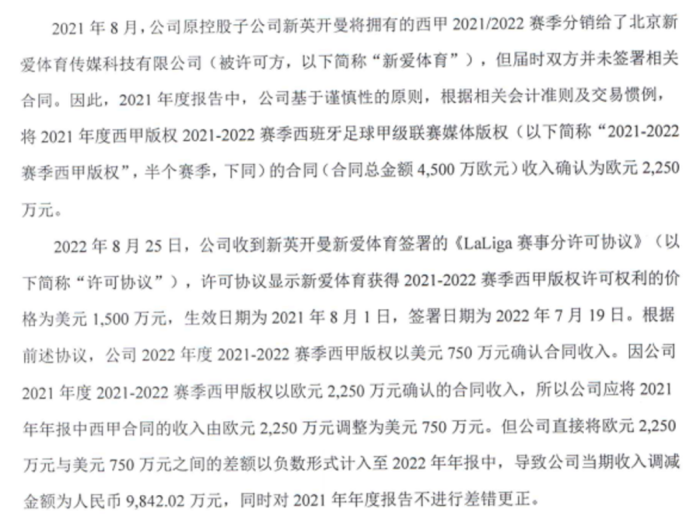

在近期回復上交所關于2023年報的問詢函公告中,當代明誠記錄了這么一個會計差錯:

2021年8月,新英開曼將西甲2021/2022賽季分銷給北京新愛體育傳媒科技有限公司,但當時雙方未簽署相關合同。因此,在2021年度報告中,當代明誠基于謹慎性原則,按此前合同將2021年度這一賽事西甲版權的合同收入確認為2250萬歐元(合同總金額4500萬歐元)。

但到2022年8月,當代明誠收到了雙方簽訂的協議,協議顯示授權金額僅為1500萬美元。按照這一協議,當代明誠2021年度西甲版權收入應調整為750萬美元。

根據會計師的報告,新英開曼和新愛體育針對西甲版權,一開始即是以1500萬美元的價格在談判,原因是西甲聯賽因賽事質量、球隊球星數量均大幅下降導致整體價值下降明顯。

但基于商業事實,西甲版權收入從4500萬歐元銳減至1500萬美元,體育版權資產在極端情況下的變現難度可想而知。

有關西甲版權收入的會計差錯

當代明誠的發展,在國內體育行業的發展中留下了重要的痕跡。而在邁過了當代明誠這座坎之后,近年來體育行業的發展也變得更為理性,體育公司們同樣更趨務實。

一個行業不可能始終全員保持正確地前行。只要能夠總結經驗和教訓,未來體育行業的發展,依然值得期待。