文|債市觀察 李非林

“有色金屬龍頭”紫金礦業(601899.SH),近年在全球買礦,海外并購擴張步履不停。不過紫金礦業原計劃斥資1.3億加元(約合人民幣6.88億元)收購加拿大礦企Solaris Resources,交易卻在今年5月告吹,然而資本市場這邊卻反響熱烈,總市值更是創下歷史新高,一路逼近5000億元,一時間風光無限。近日,紫金礦業又傳來好消息,宣布完成巨額融資,再次引發廣泛關注。

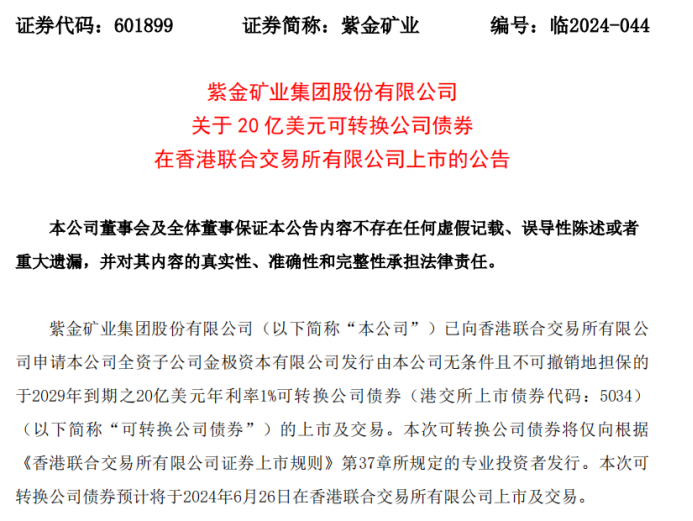

6月25日,紫金礦業發布公告,宣布完成了20億美元的可轉換公司債券(簡稱“可轉債”)的發行,并將于6月26日在港交所上市。據“界面新聞”報道,這筆可轉債也是A股和港股上市公司規模最大的海外可轉債發行。

圖源:公告

此外,紫金礦業還完成了39億港元(折合約5億美元)的新H股配售。

值得注意的是,這兩筆融資合計規模折合人民幣達181.4億元,也是紫金礦業史上最大規模融資。

近年來頻繁融資的紫金礦業,僅2022至2023年就通過多種方式募資超210億元,今年更是加碼發力,剛剛過去的5月已成功發行一筆規模為20億元的公司債,加上此次發行成功的可轉債和配售H股,紫金礦業今年上半年已累計募資達201.4億元。

而作為紫金礦業的掌舵者,紫金礦業董事長兼執行董事陳景河“逆周期并購”的操作手法曾給市場留下深刻印象,也讓他和紫金礦業名利雙收。此次選擇以發行可轉債+配售H股的形式融資25億美元,紫金礦業接下來又將有哪些動作呢?

01 發行史上最大規模的一筆可轉債

據紫金礦業6月18日公告顯示,該筆20億美元可轉債發行方為紫金礦業全資子公司金極資本有限公司(簡稱“金極資本”),紫金礦業為其提供無條件擔保。可轉債年利率1%,資金用來償還公司境外債務。

此外,可轉債在約定條件下可轉換為 H 股普通股票。初始轉換價格為19.84 港元/股,較認購協議簽訂日的16.32 港元/股溢價21.57%,較新H股配售價溢價28%。

紫金礦業新H股配售額度為39億港元。配售完成后,其將新增2.5億股H股,A股數量則保持不變,募資則用于海外市場的業務營運及發展,包括并購、營運資金及一般企業用途。

而對于發行可轉債+配售H股的原因,紫金礦業在公告中稱,發行債券有利于改善公司流動性并降低公司融資成本。進行H股配售則利于其資本市場的融資功能,改善資本結構實施戰略儲備基金,并降低公司的資產負債率。

事實上,資金的流動性是紫金礦業避不開的話題。

據wind數據,近年營收和凈利潤連年攀升,2023年營收總額為2934億元,扣非凈利潤為216.2億元。相比于2019年,紫金礦業已實現營收翻倍,凈利潤增長超5倍。

但是,紫金礦業的資產負債率的增長也不容忽視。2019年-2022年,資產負債率分別為:53.91%、59.08%、55.46%、59.33%、截至2023年,紫金礦業總資產3430.06億元,總負債2046.43億元,資產負債率已達59.66%。而同時期的銅陵有色(000630.SZ)、江西銅業(600302.SH)和云南銅業(000878.SZ)的資產負債率分別為49.52%、54.36%和56.43%,均低于紫金礦業。

此外,據2024年一季報顯示,資金礦業貨幣資金為211.48億元,但短期借款和一年內到期的非流動負債合計達434.99億元。短期償債承壓。

負債不斷攀升的情況下,融資補血就有了合理性。

截至目前,據企業預警通數據,紫金礦業尚有存續債券17只,存量規模為269.5億元。而2022年、2023年紫金礦業曾因發行公司債、中期票據和短期融資券分別募資140億元、72.5億元。

圖源:企業預警通

02 陳景河豪擲350億全球買礦

紫金礦業負債率的攀升,和其快速擴張不無關系。

紫金礦業與陳景河進入公眾視野還是因為在國內外大舉買礦。在美聯儲開啟加息周期、國際金價低迷的背景下,陳景河曾多次逆勢出手。

2022年1月26日,紫金礦業對外表示,公司此前9.6億加元(約51.17億元)收購加拿大新鋰公司所需手續已全部完成,并在前一日進行交割,交割完成后公司持有新鋰公司100%股權。

3個月后的4月29日,紫金礦業進一步宣布,擬出資收購盾安控股旗下包括西藏阿里拉果錯鹽湖鋰礦70%權益、江南化工9.82%股權、盾安環境8907萬股股份等在內的四項資產包,總作價為76.82億元。

5月9日,紫金礦業又公布擬17.34億元收購福建龍凈環保股份有限公司控制權的消息。

2022年6月-2022年11月期間,紫金礦業共對外披露了6起交易,涉及總交易款為188.16億元,收購對象分別是湖南道縣湘源鋰多金屬礦、新疆烏恰縣薩瓦亞爾頓金礦、山東海域金礦30%權益、南美洲蘇里南Rosebel金礦、安徽沙坪溝鉬礦和招金礦業20%股權,全部和金屬礦相關。

其中,陳景河在收購招金礦業股權之前,后者剛宣布將以8.16億元增持瑞銀礦業6.14%股份,瑞銀礦業最主要的資產就是國內首個海上金礦、近年來國內發現的儲量最大的單體金礦——海域金礦,已探明黃金資源儲量562噸。

再加上2022年末對民爆企業江南化工的收購,整個2022年,陳景河的“剁手”消費達349.63億元,其中約288.3億元為買礦支出。

2023年,紫金礦業收購腳步有所放緩,僅在1月曾傳出子公司擬參與新疆和田縣火燒云鉛鋅礦探礦權競拍的消息;最終,紫金礦業沒能競拍成功,但240億元(高于起拍價17億元)的報價,也足以體現公司收購的意愿。

不過,除了銅礦、金礦外,紫金礦業的野心還擴展到了新能源領域。“我們爭取到2025年要成為全球重要的鋰供應商,鎳、鈷、鉑族等金屬也在布局中。”陳景河曾表示。

進入2023年7月,紫金礦業間接入股天齊鋰業旗下四川天齊盛合鋰業有限公司(簡稱“盛和鋰業”),紫金礦業旗下子公司紫金鋰業認繳出資額6500萬元,由此獲得了盛和鋰業20%的股權,同時紫金鋰業還獲得了其旗下川西核心鋰礦—雅江鋰礦的部分權益。

8月21日,紫金礦業有公告稱,以16.46億元收購西藏中匯實業有限公司48.59%的股權,從而獲得了國內超大型銅礦—西藏朱諾銅礦的相對控股權。

紫金礦業董事長陳景河在公司2023年年度業績說明會上表示,公司不會停止并購,關鍵是要買到物有所值的、能夠為公司創造價值的資源項目。

按照陳景河的想法,他希望花5年時間通過并購再造一個紫金礦業,讓紫金礦業在2030年的主要經濟指標,以及銅、金礦產品等產量要進入全球前三或前五位。

03 “中國金王”的危與機

不到30年的時間里,紫金礦業從一家縣級企業發展為如今超4500億市值的跨國巨頭,陳景河確實功不可沒。

過往這些年里,陳景河曾多次在國際銅價、金價的低谷期,用相對較低的價碼獲得比較優質的資產,而“買買買”的資金,則來自發行公司債、超短期融資券等融資。

官網顯示,紫金礦業目前產業遍及全球,其中的13個主要銅礦,5個在境外;17個主要金礦,8個在境外;還有10個鋅、鋰及其他金屬礦,境外亦占據其中4席。截至2023年末,公司境外資產達1443億元,境外收入占比達30.39%,貢獻利潤占比則為45%。

“全球掃貨”背景下,紫金礦業業績、股價雙雙上漲。2023年,公司營收近3000億元,歸母凈利潤為211.19億元,也是紫金礦業上市以來最好成績;此外股價也在持續增長,只今年5月20日創歷史新高達19.57元/股,截止6月28日,紫金礦業報收17.57元/股,總市值為4670億元。

但不斷的擴張和并購,也給紫金礦業帶來了各種不同形式的風險。

2022年11月,知名國際評級機構惠譽曾將紫金礦業的長期發行人違約評級和高級無抵押評級從“BBB-”下調至“BB+”。惠譽認為,紫金礦業激進的收購增長意向,將導致其債務杠桿出現波動。

除了資金,其他風險也在逐漸浮現。2023年5月紫金礦業連續發生黑天鵝事件,先是子公司巨龍銅業的外協單位發生一起吊籠墜落事故,造成6名員工失聯。

緊接著控股子公司大陸黃金旗下位于哥倫比亞的武里蒂卡金礦遭遇恐怖炸彈襲擊,造成2人遇難,包括4名警察在內的14人受傷,無中方人員在襲擊中受傷。禍不單行,5月底,旗下位于哥倫比亞的武里蒂卡金礦遭到新一輪攻擊。當地時間周一有一名工人遭槍擊受傷;周二有車輛被焚燒。

連續的黑天鵝事件為紫金礦業敲響了警鐘,如果說吊籠墜落是井下工程質量、安全生產管理的問題,那么炸彈襲擊背后則更體現了利益沖突、文化差異帶來的沖擊。

香頌資本董事沈萌認為,全球產業布局的企業都免不了受到地緣政治等風險的影響,而通常跨國企業也都會聘請風險評估機構等進行事前評估以及后續保障,因此雖然在消息面上會對短期形成一定波動,但如果紫金礦業也采用了大型跨國企業在風險管理上的策略和工具的話,中長期的風險應該已經被提前納入考量。

在沈萌看來,任何跨國企業都有必要評估潛在市場具有的各類風險,不僅是礦業資源,其他行業都可能面臨同樣的各類型潛在利益沖突。

此外,紫金礦業的海外擴張也曾遭遇波折。

今年1月,加拿大礦企Solaris Resources曾宣布計劃以1.3億加元(約合人民幣6.88億元)向紫金礦業出售15%的股份,以幫助開發厄瓜多爾的瓦林薩銅礦項目。

但在歷經加拿大監管機構四個月的審查后,當地時間5月21日,Solaris Resources表示因擔心交易不太可能及時滿足加拿大的外國投資標準,已經放棄向紫金礦業出售少數股權的計劃。

值得注意的是,陳景河的戰略目標是2030年紫金礦業的主要經濟指標進入全球前3-5位,實現“綠色高技術超一流國際礦業集團”。5月16日,紫金礦業發布新一期五年規劃,提出2028年要實現綜合指標排名進入全球一流礦業行列,銅、金礦產品產量進入全球3-5位,鋰進入全球前10位;實現礦產銅及礦產金24-28年產量CAGR均為8%-10%等;可以想見,在實現目標的過程中,陳景河勢必還要繼續擴大公司的礦產版圖。

對于紫金礦業此次發行可轉債+配售合計25億美元的大手筆動作,華泰證券研報分析稱,紫金礦業擴張節奏較快、對資金需求亦較多。本次紫金礦業再融資將從流動性、資產負債結構、費用(利潤)等方面夯實公司未來增長根基,助力其實現新五年目標。此外本次再融資實現數倍超額認購,認購資金多為全球知名長線基金、對沖基金,體現了全球資本對公司運營的認可。

隨著快速擴張,紫金礦業的負債規模也在攀升,如今舉債“補血”,接下來紫金礦業海外“掘金”之路會一帆風順嗎?歡迎評論區留言討論。