界面新聞記者|馬悅然

在國內產業鏈“卷”價格的當下,出口成了風電等新能源產業鏈的新機會。

近日,中國可再生能源學會風能專業委員會發布的2023年中國風電吊裝容量統計簡報顯示,去年中國風機出口量創歷史新高,全年新增出口671臺,容量為3665.1 MW(兆瓦,1兆瓦=1000千瓦),同比增長60.2%。

其中,陸上風電機組出口667臺,共計3651.6 MW;海上風電機組出口4臺,共計13.5 MW。

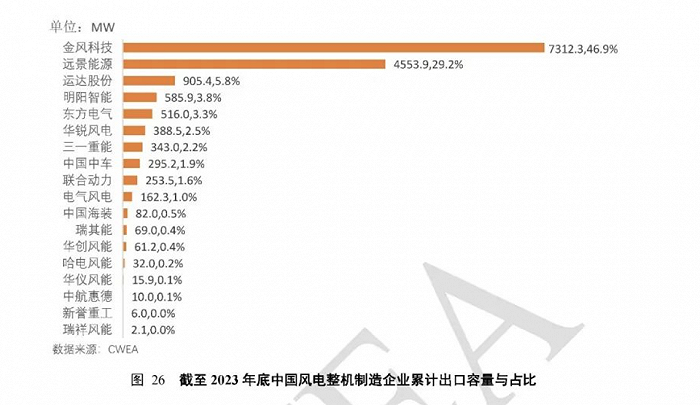

去年國內有六家整機制造企業實現風機出口,它們分別向18個國家出口了風電機組。其中,金風科技(002202.SZ)出口量最多,其風機出口到了13個國家,共327臺,總容量為1704.7 MW;遠景能源出口到5個國家,共278臺,總容量為1624 MW。

這兩家企業累計出口量與其他企業相比拉開了較大差距。去年出口量排名3-6名的企業分別是運達股份(300772.SZ)、中國中車(601766.SH)、三一重能(688349.SH)、明陽智能(601615.SH)。

界面新聞記者注意到,金風科技、遠景能源均對烏茲別克斯坦出口的容量和臺數最多,前者出口了324.3 MW,后者出口了591.5 MW。

風能專委會的統計也顯示,去年中國風電機組共出口至18個國家,出口排在前五的國家分別為烏茲別克斯坦,占比約25%;埃及,占比約14.1%;南非,占比約9.4%;老撾,占比8.8%;智利,占比7.9%。

目前,中國風機主要出口國為“一帶一路”沿線國家。烏茲別克斯坦為“一帶一路” 建設的重要支點國家,當地還擁有中企投建的、中亞最大風電項目。

在經歷2022年短暫的低谷后,去年中國風電新增裝機也重新回歸上漲態勢。

2023年,全國(除港、澳、臺地區外)新增裝機14187臺,容量7937萬千瓦,同比增長59.3%,創歷史新高。

其中,陸上風電新增裝機容量7219萬千瓦,占全部新增裝機容量的91%,海上風電新增裝機容量718.3萬千瓦,占全部新增裝機容量的9%。

風能專委會數據顯示,截至2023年底,全國累計裝機超過19.5萬臺,共計47460萬千瓦,同比增長20%,

其中陸上累計裝機容量43690萬千瓦,占全部累計裝機容量的92.1%;海上累計裝機容量3770萬千瓦,占全部累計裝機容量的7.9%。

分區域看,華北地區新增裝機容量占比最高,超過三成,西北次之,占比27.5%,華南15.8%。與2022年相比,2023年新增裝機占比出現增長的區域為西北和華南。

中國制造風機容量仍在不斷做大。2023年,全國新增裝機的風電機組平均單機容量約5.6 MW,同比增長24.6%。截至去年底,5 MW及以上風電機組累計裝機容量占比則達到22.5%,同比增長了約10個百分點。

新增吊裝的海上風電機組中,單機容量10 MW及以上的風電機組裝機容量占比由2022年的12.1%提升到了46.4%。

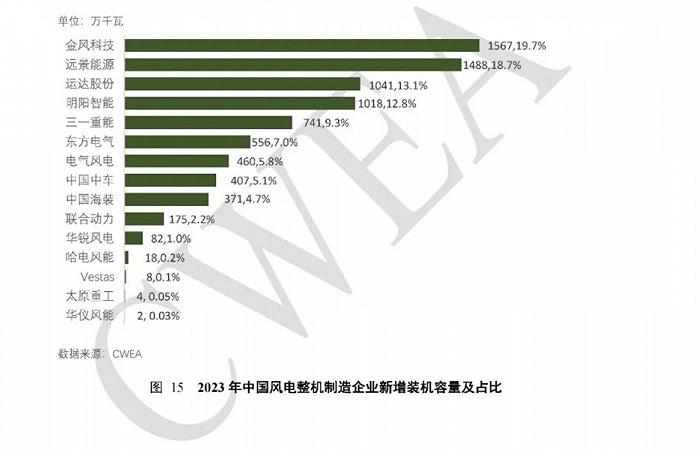

2023年,中國風電市場有新增裝機的整機制造企業共15家,新增裝機容量7937萬千瓦,前五家市場份額合計為73.8%,前十家市場份額合計為98.6%。

其中,前五家整機制造企業累計裝機市場份額合計為60%,前十家整機制造企業累計裝機市場份額合計為85.1%。

金風科技仍占據行業老大的位置,累計裝機容量超過1億千瓦,占國內市場全部裝機的22.7%;遠景能源、明陽智能累計裝機容量占比分別為12.9%和10.4%;運達股份和電氣風電(688660.SH)累計裝機占比分別為7.4%和6.4%。

風能專委會的排名顯示,去年,中國風電整機制造企業新增裝機前五名,分別為金風科技、遠景能源、運達股份、明陽智能、三一重能。該排名與2月出爐的彭博新能源財經排名相比,位次一致。

從前十名位次看,風能專委會榜單的第八、九名分別是中國中車、中國海裝,彭博新能源財經榜單的這兩家企業排名對調。

陸上風電中,前五家裝機容量合計占比74%,前十家裝機容量合計占比98.4%。

海上風電中,明陽智能新增新增裝機287臺,容量為294.1萬千瓦,占比為40.9%,其次為遠景能源、電氣風電、金風科技、運達股份。

當前風電產業鏈整體盈利情況并不理想,在風機大型化和競爭加劇的背景下,風機價格持續走低,相關企業盈利水平下滑明顯。

在2024年中國風能新春茶話會上,中國可再生能源學會風能專業委員會秘書長秦海巖表示,陸上風機平均價格從2012年的4000元/kW左右降到了2023年的1500元/kW,個別項目價格為1000元/kW以下;海上風機價格從6000元/kW多降到了3000元/kW多。

秦海巖稱,風機中標價格在1000-1400元/kW區間的項目,占比17.1%;價格為1400-1900元/kW的項目,約占65.7%,約有三成的項目招標,風機處于賠本。

此外,因受本土激烈競爭影響,國外風電整機制造商在中國幾乎不再有新增吊裝容量。