文|MIR睿工業

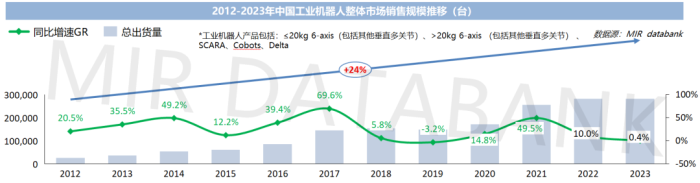

總體:2023年中國工業機器人市場增速放緩,全年銷量累計28.3萬臺,同比微增0.4%。

上下半場:2023年下半年市場較上半年有所改善,展現較強韌性,下半年銷量14.9萬臺,新增近1.5萬臺。

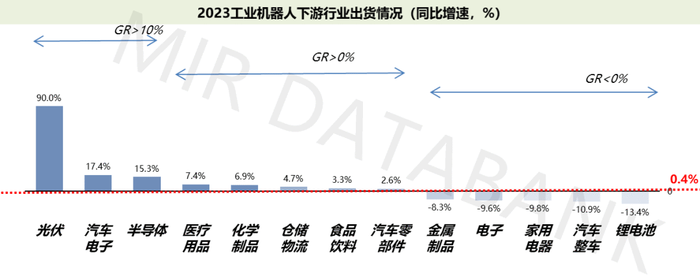

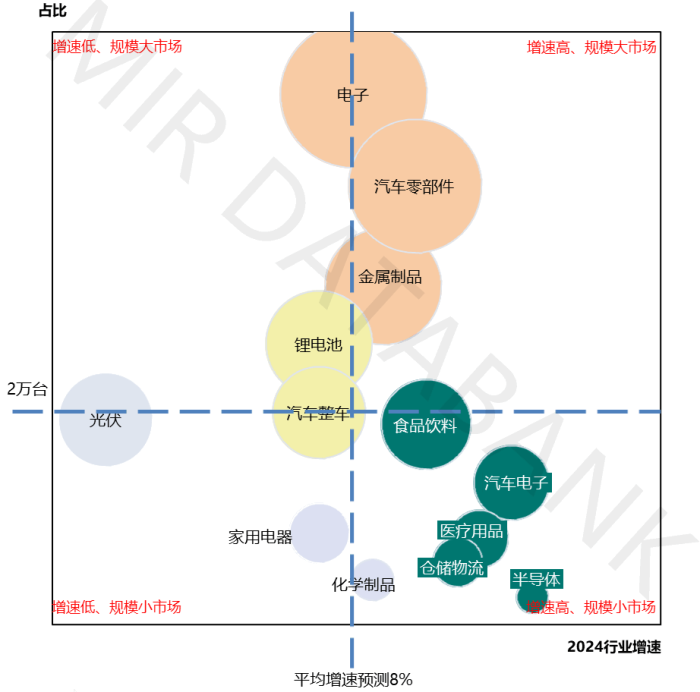

下游行業:2023年光伏一騎絕塵,電子、鋰電、金屬制品等行業需求持續萎縮;預計2024年下游行業需求將持續分化。

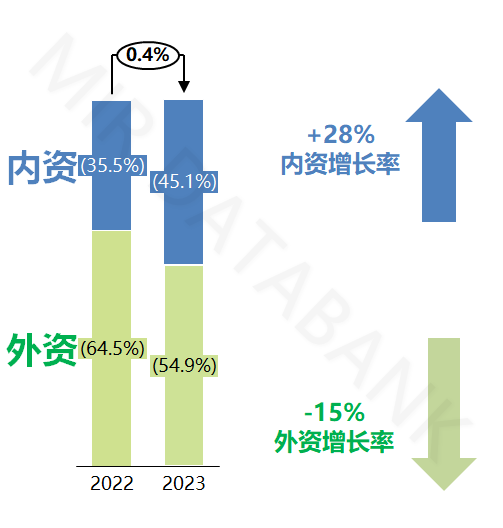

內外資:2023年內資份額攀升至45%,創歷史新高;內資在SCARA及≤20kg 6-axis領域的份額明顯提升。

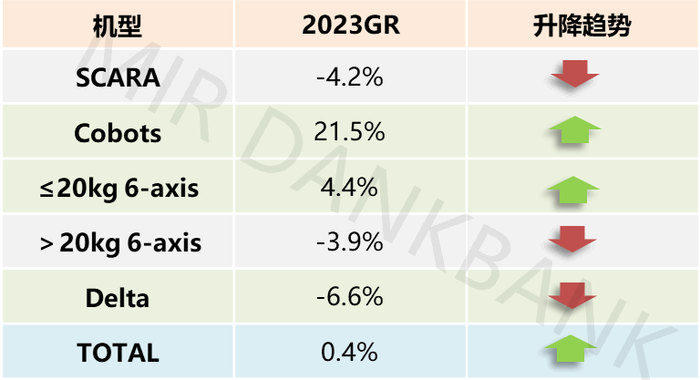

各機型:2023年Cobots、≤20kg 6-axis同比增長,SCARA、>20kg 6-axis、Delta呈下滑態勢。

未來:市場發展經過兩年調整期,步入新增長期。工業機器人現仍處于“成長性”階段的自動化產品,未來不同機型、行業、供應商的表現仍將呈現出結構性的差異化。

2023年,中國工業機器人市場在經歷了市場需求疲軟、各家價格“大戰”等影響之后到底發展如何?

而在23年市場“去庫存“已進入尾聲之后,2024年的中國工業機器人市場又將以怎樣的姿態發展?

工業自動化領域權威第三方市場調研機構MIR 睿工業將在本文中為您做出總結及預測。

一.2023中國工業機器人全年市場回顧

根據MIR DATABANK數據顯示,2023年中國工業機器人銷量為28.3萬臺,同比微增0.4%。

2012-2023年中國工業機器人整體市場銷售規模推移(臺)

(數據來源:MIR DATABANK)

簡單來說:

上半年受代理商庫存高位、需求萎縮影響,市場表現較疲軟。

下半年工業機器人廠商面對市場疲軟的現象,積極行動,通過產品促銷、拓展并加大渠道激勵等措施來清庫存。

總體來說:

2023年底,市場“去庫存“已進入尾聲。MIR預計2024年市場進入低庫存周期,市場需求待復蘇。

A、得失參半(下游行業)

市場主要受光伏、汽車電子、半導體等新興行業需求拉動;鋰電、汽車整車需求較大萎縮;一般工業在復蘇當中但仍然不及預期。

尤其值得一提的是在下游應用市場需求走低的情況下,光伏行業力挽狂瀾,成為市場增長的主要引擎,全年增速達到90%,市場份額由2022年的5%擴增到2023年的9.2%,成功躋身下游行業TOP5。

光伏制造各工藝環節的機器人滲透率持續提升,硅片&電池片&組件提速擴產需求催生出新的機器人應用場景,如硅片清洗、包護角、接線盒安裝、裝/卸工裝夾具等。

內資機器人企業緊抓光伏全產業鏈機會,銷量快速增長,代表企業如ESTUN,EFORT、 INOVANCE 、MOKA、ROKAE等。外資則聚焦電池片插片、電池組件串焊等環節提供高附加值方案,FANUC、YASKAWA、STAUBLI等均有亮眼表現。

2023工業機器人各機型出貨情況

(數據來源:MIR DATABANK)

B、迥然不同(各機型表現結構化差異)

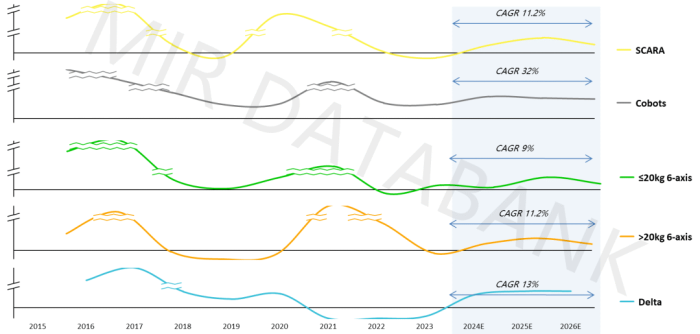

對比往年,2023年全年各機型出貨量都不及預期,2023年Cobots、≤20kg 6-axis同比增長,SCARA、>20kg 6-axis、Delta呈下滑態勢。

2023年工業機器人各機型增長情況

(數據來源:MIR DATABANK)

1、SCARA機器人

(1)由于電子行業疲軟,鋰電、醫療等需求放緩,SCARA機型23年出貨延續22年市場的低迷態勢,但國產頭部企業表現亮眼,如INOVANCE已在該機型領域中做到第一。

(2)通用版SCARA產品競爭加劇,導致越來越多廠商加速布局大負載、高速機等特殊機型。國產廠商如INOVANCE、STEP、ESTUN、CRP等在電子、鋰電等領域有較好表現。

2、Cobots(協作機器人)

(1)2023年Cobots在工業市場如汽車相關需求持續釋放;同時非工業市場如餐飲、新零售、健康理療、電力等市場開始復蘇,帶動整體Cobots市場逆勢高增長。

(2)大負載產品成趨勢。特別是在碼垛這一應用上,出現許多16KG以上負載的產品,主要用在食品飲料的搬運領域。值得一提的是并聯玩家Warsonco、Atom也入局協作市場。

(3)從傳統工業及商用服務領域轉型的入局者增加,企業出海漸成潮流。

3、>20kg 6-axis:

(1)國產入局者持續增加,代表廠商如CHAIFU、ROKAE、HUASHU等。

(2)新能源車相關、動力電池等領域需求大幅放緩。光伏、儲能、通用行業如煙酒、船舶等場景應用持續拓展。

4、≤20kg 6-axis:

繼2022年市場下滑,2023年市場增速轉負為正。

(1)底座型及弧焊型≤20kg 6-axis :

a、底座型6-axis受光伏領域拉動需求大幅增長;此外在壓鑄、打磨、注塑等場景應用進一步豐富;

b、弧焊應用需求持續下滑

(2)桌面型≤20kg 6-axis:盡管光伏行業新增需求較多,但受電子行業消費疲軟、投資減弱等影響,市場需求疲憊。

5、Delta(并聯機器人) :

(1)食品飲料及日化等領域需求不及預期;新興市場如光伏、半導體、鋰電、汽車零部件等加速滲透但當前體量仍有限。在汽車墊片及剎車片收放片、汽車儀表盤插卡扣、汽車玻璃搬運、汽車輪轂放堵頭等細分領域有所應用。在鋰電行業中,電芯、極片、防爆片等分揀場景中也有所應用。

(2)國產價格進一步下探。

C、大有可為 內外資格局(國產替代加速,內資市場份額擴大到45.1%)

市場需求增速放緩,庫存處于高位,再疊加國產頭部廠商擴產比較激進,瘋狂價格戰就成為了必然趨勢。2023年,內資工業機器人品牌抗住壓力,整體增長率達到28%,遠高于全年工業機器人整體市場增速,內資市場份額占比首度突破45%。

2023年工業機器人市場內外資廠商占比情況

(數據來源:MIR DATABANK)

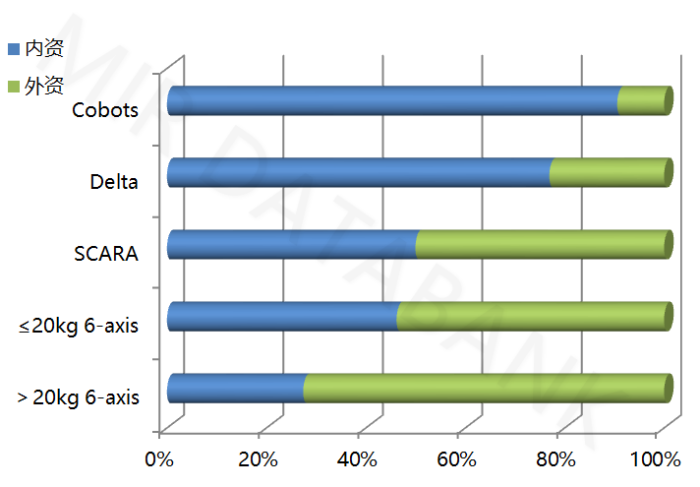

2023年工業機器人各機型市場內外資廠商占比情況

(數據來源:MIR DATABANK)

2023年內資份額攀升至45%,分機型來看又有不一樣的趨勢。

1、一馬當先:2023年Cobots及Delta 內資份額進一步提升,國產機器人企業占據主導地位。

2、勢均力敵:2023年內資SCARA銷量首次突破50%,≤20kg 6-axis份額也超過40%。

3、再接再厲:內資在>20kg 6-axis領域目前滲透率較低,仍和外資企業存在差距,尤其是重負載產品。

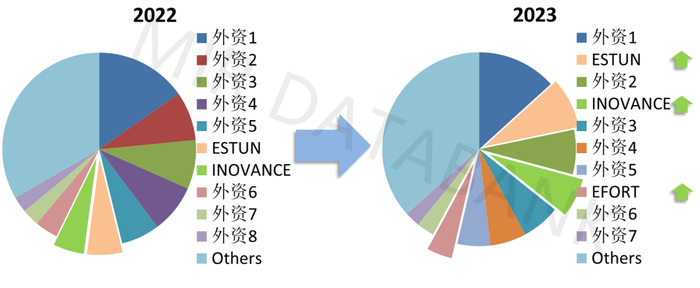

D、風起云涌,市場格局重塑

2022—2023中國工業機器人市場格局變化

(數據來源:MIR DATABANK)

由于2023全年下游需求端萎靡,近半數工業機器人企業銷量呈同比下滑態勢,市場格局迎來重塑,行業加速洗牌。

從各家排名來看,國產前十名雖然大部分仍舊是外資廠商,但從2023年全年來看,國產廠商勢不可擋,ESTUN、INOVANCE、EFORT排名持續上升。

其中ESTUN在23年銷量破兩萬,位居第二,出貨量僅次于某外資;INOVANCE在23年這一年躋身TOP5;EFORT在23年這一年銷量破萬,成為TOP10新晉玩家。

可見國產頭部工業機器人廠商在市場需求下行的情況下依舊能把握住機會,從而在市場競爭中牢牢占據有利位置。

另外,值得注意的是,國產第二梯隊的銷量整體有較明顯增長,STEP、CRP、JAKA、AUBO、ROKAE已邁入或即將邁入年銷量5000臺的陣營。

二.2024年中國工業機器人發展如何?

總體上來說2023年工業機器人的發展一如我們年初預料到的那樣:機器人行業邁入新增長(增長放緩)階段,存量市場爭奪與細分增量市場卡位并存。

但我們對于工業機器人市場的基本判斷仍舊不變,我們依然認為工業機器人是處于“成長性”階段的自動化產品,未來幾年仍將維持增長。

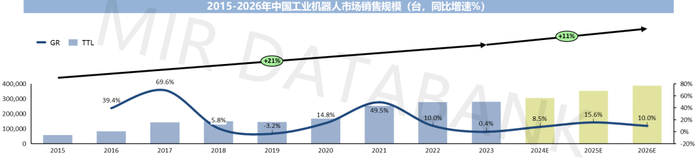

2015-2025年中國工業機器人市場銷售規模(單位:臺)

(數據來源:MIR DATABANK)

其中MIR預計“光伏熱“不會太久,未來市場面臨大幅下滑情況;而電子、汽車、金屬制品及食品飲料等通用工業等回暖跡象明顯。

其中供給端表現為:(國產替代加速)

一是加大推廣高附加值應用,實現從附加值較低向高附加值的轉變,逐步替代其他自動化設備和有一定技術壁壘的人工。

二是針對細分行業提供多樣化服務、豐富產業矩陣、增加專機研發。

三是國產頭部廠商在保證產品品質的前提下,價格方面有較強競爭力,從而可以實現在新的行業打開增量市場。

需求端表現為:

一是可以看到國產下游行業廠商都積極“出海”發展業務。

二是房地產逐步回升,帶動一般工業繼續穩步發展。

2024年工業機器人下游行業市場預測

(數據來源:MIR DATABANK)

未來三年傳統工業機器人復合增長率維持在10%左右;其中備受矚目的是Cobots仍將保持高速增長。

2015-2025年(預測)中國工業機器人各機型增長情況

(數據來源:MIR DATABANK)