文|讀懂財經

電動車無疑是過去幾年國內最大的投資機會之一,“蔚小理”從無到有,市值都在百億規模以上,理想市值更是超過2500億。類似的投資機會是否也出現在美股呢?

答案是否定的,美股反倒是有些南轅北轍出現了電動車的反向案例,2020年特斯拉的示范效應疊加美元放水,美國造車新勢力獲得數百億甚至上千億美金的市值。尤其是Rivian一度逼近1530億美元,超過大眾等老牌車企,位列全球車企市值第三。

但好景不長,即使是美國最頭部的三家新勢力也已經距離市值高點跌掉了90%。市值暴跌是汽車銷量拉胯的結果,頭部新勢力之一的Fisker在2023年生產了10142輛汽車,但只交付了大約 4700輛汽車。換句話說,Fisker的庫存車輛要比年銷量還高。為什么美國新勢力的銷量如此拉胯?

本文持有以下觀點:

1、美國新勢力的產品能力配不上市場定位。美國頭部新勢力中,除Rivian定位大眾市場外,Fisker和Lucid都定位高端市場。但產品問題頻出暴露出來的產品質量問題使Fisker、Lucid的產品無限淪為“智商稅”。

2、美國電動車市場滲透率遇到瓶頸。2023年美國新能源汽車滲透率只有9.5%,但純電銷量環比增速僅1.3%。原因是美國電車只適合人口比較稠密的東西海岸,但在長途駕駛的內陸場景受限。再者高用電、維修成本使美國電動車買得起用不起。

3、美國新勢力未大先衰。新勢力中表現最好Rivian在24年的業績指引中產量零增長。但當前銷量離打平單車經濟的銷量規模有較大差距,Rivian每賣一輛車毛虧4.11萬美元。以此來看,美國新勢力面臨的不是發展問題而是生存問題。

01 市值跌去90%,美國新勢力泡沫破滅

3年多的時間,美國造車新勢力經歷了從眾星捧月到反向十倍股的變化。

2020年特斯拉的示范效應疊加美元大放水帶來的流動性泛濫,掀起了美國的新能源車資本熱潮,Rivian、Lucid、Fisker領銜的造車新勢力集中上市,獲得了數百億甚至上千億美金的市值。尤其是Rivian一度逼近1530億美元,超過大眾等老牌車企,位列全球車企市值第三。

但好景不長,3年之后美國新勢力一副泡沫破裂的慘像。Rivian、Lucid、Fisker最頭部的三家新勢力股價較巔峰都縮水了90%以上。

股價暴跌的直接原因是業績慘不忍睹:車企虧損比收入還多,Lucid營收不到6億美金,但凈虧損高達28億美金。表現最好的Rivian,營收44億美金,但凈虧損也達到54億美元。

美國新勢力巨額虧損的原因很簡單,就是還沒邁過規模節點時,車就賣不出去了。根據Fisker發布的數據,2023年Fisker生產了10142輛汽車,但只交付了大約 4700輛汽車。換句話說,Fisker的庫存車輛要比年銷量還高。同期Lucid也是產量比銷量多,生產了8428輛汽車,交付了6001輛。

Fisker、Lucid很難賣是產品能力配不上市場定位。Lucid曾經狂妄的表示,特斯拉并不是他們的競爭對手,他們將要占據的是豪華電動車市場。豪華定位下,一輛Lucid Air限量版售價高達25.5萬美元,而model3只是4萬多美元出頭。

從高端領域切入沒有錯,特斯拉早期也是以高端切入。但奈何Fisker、Lucid的產品太拉跨,被稱為美國高合的Fisker甚至出現了車型無法切換到停車模式或預定檔位,導致車輛意外移動的情況。當弱產品能力遇到高端定位,就使Fisker、Lucid的產品無限淪為“智商稅”。

相比之下,Rivian專注在美國受歡迎的SUV和皮卡車型是表現最好的美國造車新勢力,2023年Rivian累計生產了57232臺汽車,累計交付了50122量汽車。其中,四季度交付量同比增長73%。

但即使看起來交付形勢一片大好的Rivian也即將在2024年遇到停滯。Rivian 2024 年全年產量指引僅 5.7W 臺,與 23 年持平。這意味著其24 年銷量幾乎無新增量。

Rivian 銷量停滯反映出了美國新勢力的命門:如果只是像Fisker、Lucid犯了產品、定位的錯誤,行業還可以糾正,但像Rivian這種沒犯大錯的車企也遇到銷量停滯,則是美國電動車需求停滯的真實反映。

02 從增量市場到存量市場

大摩分析師對美國電動車市場的看法是,“電動車普及曲線正在放緩,市場趨勢發生改變。”從數據看,美國電動車在低滲透率的情況下,似乎已遇到需求瓶頸。2023年美國新能源汽車滲透率9.5%較2022年只提高了0.6個百分點。四季度,美國美國純電動車銷量環比增速僅1.3%。相比起來,我國新能源汽車35.7%的高滲透率下,依然提升了8.1個百分點。

車企對市場的變化最敏銳,電動車需求放緩后,美國車企紛紛停止擴建電動車產能,Rivian宣布暫停喬治亞州新工廠建設,特斯拉墨西哥工廠遲遲不開工,美國銷量最大的通用汽車也決定暫停在密歇根州Orion工廠生產電動皮卡,至少停產一年時間。通用表示,這些產能調整是為了符合電動車市場需求變化。

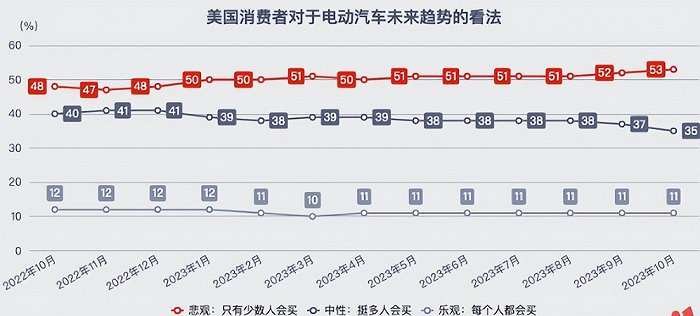

更要命的是,越來越多的美國消費者開始不青睞電車。根據虎嗅數據,美國只有11%的消費者對新能源汽車持樂觀態度,認為每個人都會買,有高達53%的消費者吃悲觀態度,認為少數人才會買電動車,剩下的中立態度用戶也越來越多的轉變為悲觀態度。

美國電動車在10%的低滲透率下就出現停滯,核心是美國“土壤”并不適合電動車。首先,地理因素現制了美國電動車的應用場景。美國地廣人稀,單次行駛里程遠,汽車也是美國人長途旅行的重要方式,甚至造成了鐵路客運的不發達,因此美國對電動車有更高的續航要求。

長續航要求造成了美國電動車只在人口比較稠密的東西海岸地區吃得開,而需要長途駕駛的內陸,用戶依然首選油車。這從特斯拉的美國銷量占比中也可以看到端倪,特斯拉在海岸城市加州一個州的銷量占到了整個美國市場的1/6。

當然續航依舊是個技術問題,有通過技術進步解決的可能性,但電動車的高成本劣勢永遠無法抹平。這里的高成本不僅指汽車的制造成本,盡管現在美國的電車制造成本相當高-主打大眾市場的Rivian,其電動皮卡的定價幾乎是同類燃油車的兩倍。但制造成本有希望通過規模效應降低。

電動車抹不平的成本差距是后續的使用成本,買得起,用不起正成為美國電動車的真實寫照。

先是燃料成本,美國油價比中國便宜,但電費比中國貴兩倍,高電費自然扼制了電動車需求。再者是維修成本,電動車零件少且集成度高,即使一小塊損壞也可能要動大刀子,而美國電車維修工人相對短缺,這些都增加了維修成本。去年在美國修復一輛被撞毀的電動車平均要花費6600美元左右,是油車維修費用的一倍多。

有續航痛點,還沒有經濟性,美國電動車滲透率自然有限。而對于美國新勢力來說,美國電動車需求放緩,不是發展問題,而是生存問題。

03 美國新勢力走進死胡同

馬斯克曾在2023年5月表示,電動車破產潮即將到來。如今破產潮甚至波及到了新勢力頭部企業,上周電動汽車初創企業Fisker已聘請重組顧問,協助其進行可能的破產申請。Rivian也宣布裁員10%來控制成本。

美國新勢力走到破產危局,核心是美國純電市場支撐不了新勢力達到規模盈利的銷量水平。2023年美國純電車年銷量120萬臺,其中特斯拉占了半壁江山,剩下的60萬銷量要被福特,通用和Stellantis等傳統車企以及Rivian、Lucid等新勢力來分。

其中新勢力表現最好的Rivian在23年銷量5萬輛,并提出24年不會增加產量的指引。這在一定程度上能說明,現有市場環境下,Rivian認為自己近期的銷量瓶頸就在5萬左右。

而這個銷量水平很難支撐Rivian走過盈虧節點。汽車是個規模效應的生意,需要持續爬坡的交付量來稀釋降低工廠的固定成本,最終實現單車盈利。但現在的情況是,Rivian單車均價9.41萬美元,單車成本13.52 萬美元,相當于每賣一輛車毛虧4.11萬美元。顯然,即使是表現最好的Rivian也距離把單車經濟打平的銷量規模有巨大的差距。

持續流血也讓新勢力的現金流捉襟見肘,Rivian 四季度自由現金流惡化,從三季度-11 億美元降低到四季度-14 億美元。至于,Fisker目前賬目只剩下1.2億美元現金和現金等價物,但其中可用的現金只有不到9000萬美元,而他們的應付賬款余額則高達1.82億美元,

而在一片虧損中出現產能過剩使本就囊中羞澀的新勢力企業,更加沒了生存的底氣。大摩提到,Rivian、Lucid、Fisker、Canoo等電動車企都面臨著巨額虧損,一些企業在大規模投資建廠生產電動車和電池之后,卻面臨著電動車市場降溫的殘酷現實。換言之美國電動車正出現產能過剩,Rivian 位于伊利諾伊州一個名叫Normal的工廠,2023年底的產能規劃是15萬輛,實際產量應該是在5.4萬輛,產能利用率只有33%。

產能過剩會造成產線閑置,使攤薄的單車折舊成本降低,進一步惡化單車盈利模型。更嚴重的是,產能過剩下汽車打起價格戰,Rivian、Lucid都在今年2月開始新一輪降價,而這只能使車企利潤雪上加霜。

馬斯克曾毫不留情的說道,沙特金主是Lucid能夠存活至今的唯一原因。這句話同樣適用于美國絕大部分造車新勢力。