文|天下網商

2024年,中國現制咖啡行業來到新的節點。

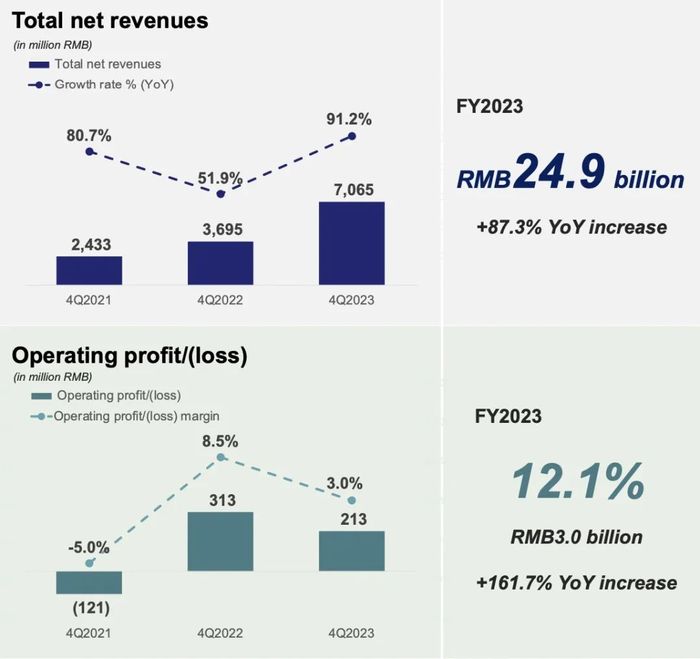

瑞幸咖啡于日前公布的最新財報顯示,2023年公司共實現總凈收入249.03億元人民幣(約合34.5億美元),同比增長87.3%,同期歸屬股東凈利為28.48億元。在營收規模方面,對比星巴克2023財年在中國市場31.6億美元總收入,“后起之秀”瑞幸的年營收首次超越了前者,成為中國現制咖啡行業銷售額最大的品牌。

圖源:瑞幸2023Q4及全年財報

進入中國市場20多年來,星巴克長期穩坐中國現制咖啡連鎖品牌第一的寶座。

即便是“攪局者”前赴后繼的那幾年,其中“佼佼者”瑞幸也僅在門店數量上越過星巴克。在營收規模上,憑借較早進入中國市場,先發占領核心用戶心智,以及多年來積累沉淀形成的品牌力、管理能力和成熟供應鏈,星巴克始終在中國市場保持領先地位。

虎口奪食,“打敗”盤踞中國市場多年的星巴克,成立不足7年的瑞幸,靠什么成為新的行業龍頭?接下來,瑞幸將面臨著哪些新的挑戰?

燒錢擴張,“第一桶金”與隱患并存

2017年10月28日,瑞幸在北京銀河SOHO開設了第一家門店。僅僅一年后,瑞幸的門店數量便迅速攀升至2073家。彼時,擴張勢頭強勁的瑞幸給自己定下一個“小目標”,2019年要在門店數量和杯量上全面超越星巴克。

面對瑞幸的來勢洶洶,時任星巴克CEO的凱文·約翰遜在面對媒體追問時表示,“不太可能”在2019年被瑞幸超越。

然而,僅用了2年時間,瑞幸門店數量便超越了星巴克。2020年1月8日,瑞幸在戰略發布會上對外宣布,“截至2019年12月31日,瑞幸咖啡直營門店數量達到4507家,超過星巴克在中國市場的門店數(4125家)。”

這背后,“神州系”擅用的“燒錢補貼”式打法起到了關鍵性作用。

時任瑞幸CEO的錢亞治曾對外表示,“價格高”是中國咖啡消費市場的一大痛點。瞄準這個痛點,早期瑞幸在APP上推出“新用戶首杯咖啡免費送”活動吸引消費者注冊,同時通過發放“買1送1”、“買5送5”、5折券、3折券等優惠券激發復購,用高額補貼的方式拉新獲客。

不計成本地“燒錢”為瑞幸爭取到更多用戶和流水,但與此同時,也帶來了大規模虧損。

據其招股書披露,2018年瑞幸實現凈收入8.4億元,凈虧損16.2億元,當期共賣出9000萬杯飲品。以上述數據計算,2018年,瑞幸單杯咖啡的收入為9.34元,單杯虧損17.99元,相當于賣一杯虧兩杯。2019年,瑞幸虧損金額持續攀升,期內凈虧損達到31.61億元,同比擴大90%以上。

糟糕的盈利狀況,令瑞幸備受爭議,市場一度充斥著其“賠本賺吆喝”的質疑聲。不少看空者認為,瑞幸取得的成績建立在大量補貼上,一旦減少補貼,這種模式或不可持續。

站在2024的節點上回看,這樣的打法卻也為瑞幸攢下了寶貴的“第一桶金”。一方面,燒錢補貼帶動快速擴店,幫助瑞幸在中國現制咖啡行業競爭加劇的初期階段占據優勢點位,在后續競爭中形成優勢;另一方面,通過燒錢補貼,瑞幸吸引了大量早期用戶,借此實現品牌知名度和用戶黏性的雙重提升。

財務造假丑聞曝出,換帥、關店自救

相比門店數量快速超過星巴克,瑞幸創立僅17個月便成功上市的故事更加為人津津樂道。

2019年5月17日,瑞幸登陸納斯達克,創下國內企業最快上市的“神話”。行至此處,瑞幸的咖啡故事,已經在資本市場擁有了不小的吸引力,只是持續擴大的虧損數據,還在散發著令投資者望而卻步的訊息。

為了制造“高增長”的標簽,瑞幸在2019年的財報上虛增22億元營收業績,且夸大了銷量與客單價。這一舉動被做空機構渾水捕捉到。2020年1月,渾水對外發布了一份長達89頁的做空報告,稱瑞幸咖啡涉欺詐行為。3個月后,瑞幸主動承認存在“財務造假”行為。隨后瑞幸被迫從美股退市,面臨巨額罰款和集體訴訟賠償,從巔峰跌入谷底。

危機之下,瑞幸采取了一系列自救措施。

一方面,對原有管理層進行了一次大換血。陸正耀及其帶領的管理團隊出局,大鉦資本則取代“神州系”成為控股股東。

另一方面,大刀闊斧地砍掉盈利能力較弱的門店和支線業務。財務造假風波發生后,瑞幸開始調整策略,放慢擴張步伐,轉而注重門店盈利情況。部分盈利狀況不佳的門店被關停。有數據顯示,截至2020年年底,瑞幸的門店數量從4507家減少至3898家。與此同時,瑞幸旗下新茶飲品牌“小鹿茶”、無人售賣機“瑞劃算”服務線等均被叫停。

上述兩項舉措,在一定程度上挽回了投資者的信任,增強了瑞幸的盈利能力。不過,真正讓瑞幸成功“翻身”的關鍵,還在于產品創新和爆款打造。

從爆品中起死回生,“醬香拿鐵”帶來9億營收

2021年,瑞幸開始采用增加SKU、打造爆款的產品策略,嘗試通過大量推出新品,提高出爆款的概率,與同行在品類上拉開差距。

通常情況下,傳統飲品企業研發部門大多使用“香”“甜”等抽象詞匯來描述產品風味,而瑞幸搭建了一套數字化研發系統,產品研發團隊采用具體的數字來指代不同的風味特征。在實際研發過程中,開發團隊只需要根據當前大眾對各種口味的偏好,將相應的產品數據進行組合,就能夠生成多種新品方案,以提高產品研發效率、出現爆品的概率。

《天下網商》注意到,2021年、2022年,瑞幸分別推出113款和140款新品,是星巴克、MANNER、庫迪等一眾競爭對手的2倍以上。

在大量測品的“題海戰術”下,瑞幸現象級產品“生椰拿鐵”跑了出來。2021年4月,這款產品首次面世,上新一周年便實現銷量破億,兩年賣出超過3億杯。

以當時的定價19.9元/杯計算,兩年下來,生椰拿鐵大約為瑞幸貢獻了近60億元營收。

此前,咖啡這種飲品在中國市場發展較為遲緩,一個重要的原因在于味道與大多數中國消費者的傳統偏好并不完全契合。生椰拿鐵的爆火,讓瑞幸觸摸到打造適合中國消費者口味的咖啡爆品的底層邏輯,即通過中和咖啡的苦味,使其“甜蜜化”、“鮮奶化”。

遵循這個思路,繼生椰拿鐵之后,瑞幸陸續推出了椰云拿鐵、厚乳拿鐵、生酪拿鐵、醬香拿鐵等爆品,從中找到了業績增量。根據公開數據,2023年,僅醬香拿鐵一款爆品就為瑞幸帶來了超過9億元的營收。

“逆襲”秘訣:擴店、加強供應鏈布局

在持續推出的爆品的加持下,據瑞幸公布的最新財報,2023年瑞幸咖啡共實現營收249.03億元(約為34.5億美元)。

瑞幸“逆襲”的原因復雜而多樣,既有持續推出爆品的加持,也有小店模式自帶的優勢,品牌加速擴店、加強對供應鏈的布局帶來的正面影響。

大店綜合模式、小店自提模式和精品連鎖模式,是全球現磨咖啡市場的三類主要參與者。在中國,星巴克是大店模式的龍頭,瑞幸是小店模式的代表,精品咖啡受眾相對有限,品牌集中度偏低,因此暫時沒有跑出規模企業。

在定位上,星巴克與瑞幸差異顯著。前者面積大多在100-200平方米,主打“第三空間”概念,中高端商務群體、休閑人士是其目標客群;后者面積大多在20-50平方米,主打高性價比,消費群體以上班族、學生等大眾化客群為主。

區別于星巴克整體偏向基礎的咖啡SKU,瑞幸的咖啡產品線走的是豐富性和普及化的路線,盡量滿足大部分中國消費者對咖啡“甜飲化”的需求。

在成本上,瑞幸采取的小店快取模式門檻更低。一方面,門店面積小,租金更低廉;另一方面,主打外送的模式,打破了店鋪的場景限制,能夠以較為精簡的門店配置服務消費者。

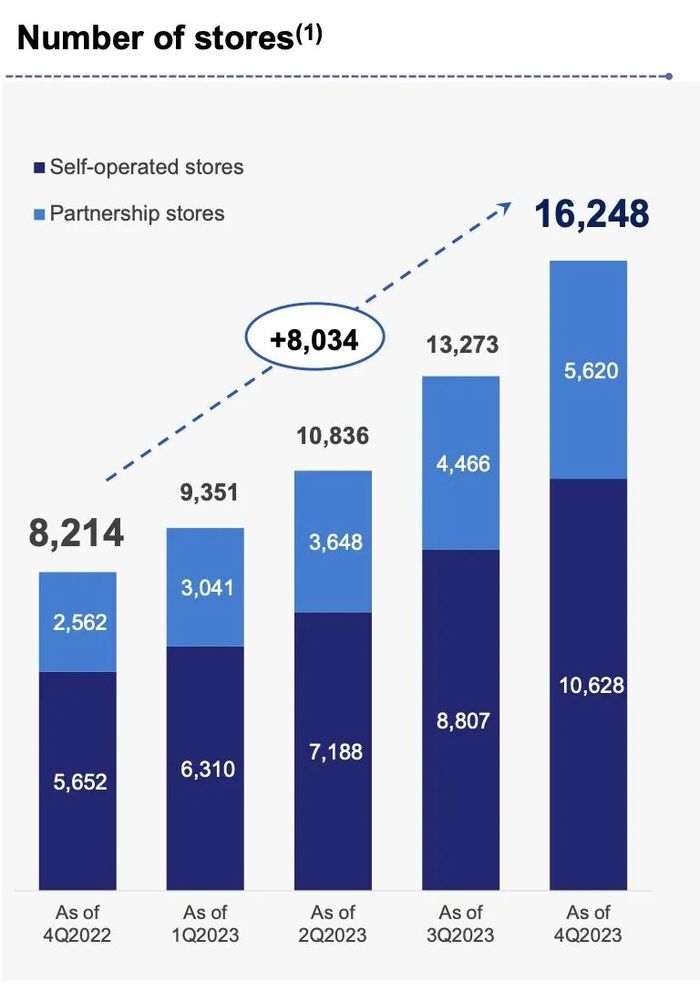

2023年,瑞幸開啟開店加速度,在自營、加盟兩種模式的基礎上,增添了“帶店加盟”模式,通過開放更多聯營模式,搶占二、三線城市及下沉市場優勢點位。

三種模式同時加速擴張,2023年,瑞幸咖啡門店凈增8034家,總數達到16248家。根據公開數據,2023年,瑞幸旗下門店的平均年營收為153.25萬元,實際低于2022年的161.83萬元。從這項數據不難看出,2023年瑞幸營收規模的擴大主要是得益于門店數量擴張加速。

圖源:瑞幸2023Q4及全年財報

擴店之外,瑞幸對供應鏈的布局也在加強。

在咖啡產業帶上游,瑞幸的采購范圍涵蓋埃塞俄比亞、巴西、中國云南、巴拿馬、哥倫比亞等咖啡產區。基于采購量較大,瑞幸擁有一定的議價權。在中游環節,瑞幸投建了兩大自有咖啡烘焙基地,其中,位于福建的烘焙基地已經投入使用,位于江蘇的烘焙基地預計將在今年建成并投產。

規模效應疊加對供應鏈的掌控程度日漸加深,使瑞幸咖啡的成本保持極低水平。據招商證券估算,當前瑞幸咖啡單杯原材料的成本大約控制在4.5元~5元之間。

價格戰,不是想停就能停

財務造假風波之后,隨著陸正耀及其管理團隊離開,瑞幸暫時結束了高額補貼的打法。

但陸正耀并沒有離開這個戰場。

2022年,陸正耀率領新品牌庫迪咖啡歸來,次年2月份,庫迪以一杯咖啡 8.8元的超低價格,再次吹響低價競爭的號角。在雙方價格帶、產品線類似的情況下,瑞幸不得不應戰,推出9.9元的咖啡單品和庫迪搶人、搶市場。

再次卷入“低價競爭”的漩渦,瑞幸的利潤空間受到擠壓。從財報披露的數據來看,2023第四季度瑞幸的整體毛利率為50.3%,自營門店的經營利潤率為13.5%,而去年同期(非“9.9元活動”期間),上述兩項數據分別為59.6%、21.6%,同比雙雙出現下滑。

對此,瑞幸方面坦言,第四季度利潤增速有所回落,主要是受到季節性、萬店同慶優惠活動以及激烈的行業競爭等因素影響。

瑞幸顯然已經有了減緩價格戰力度的打算。日前,有消費者發現其將參與9.9元活動的產品縮減至8款。

然而,價格戰并非想停就能停。瑞幸縮減活動產品的舉動在社交媒體上引發熱議,有不少消費者表示,“漲價就不買了”、“喝別的品牌也一樣”、“心理價位就是9.9元。超過就虧了”。

另一方面,一直緊盯瑞幸的庫迪也在尋找機會。在瑞幸傳出9.9元咖啡種類縮水后,庫迪立刻宣布加碼“價格戰”,開啟“好咖啡全場9.9不限量”3個月促銷活動。

面對庫迪的步步緊逼,瑞幸現任董事長和CEO郭謹一在業績說明會上回應稱,未來瑞幸將會堅持目前的發展策略和定價策略,“在回饋客戶的同時,不斷擴大市場份額”。

顯然,這場價格戰瑞幸勢必還會繼續打下去。接下來,如何平衡銷量與利潤,將是瑞幸需要重點思考的問題。

參考資料:

1.招商證券:《第七屆品牌消費與服務高端論壇消費大論壇與分論壇會議紀要》

2.中國平安:《新消費研究之咖啡系列報告四:復盤星巴克中國,VS瑞幸和Manner》

3.民生證券:《新消費研究之咖啡系列報告:瑞幸咖啡核心十四問》

4.人人都是產品經理:《6年,瑞幸走過魔幻的前半生》