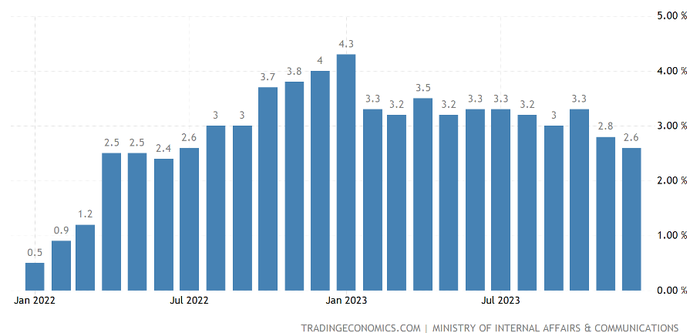

1月19日,日本總務省統計局公布的數據顯示,12月消費者價格指數(CPI)同比增長2.6%,漲幅較上月收窄0.2個百分點;扣除生鮮食品的核心CPI同比增長2.3%,較上月收窄0.2個百分點,創2022年7月以來新低。

12月通脹數據符合市場預期,日本央行也很可能在下周的議息會議上維持利率不變。

不過,分析師認為,在服務價格穩步增長以及加薪預期的推動下,日本央行依然有可能在4月將短期利率提升至0以上。

截至目前,核心CPI漲幅連續21個月超過日本央行2%的物價目標。至少在股市層面以及國際投資者看來,這并不能阻止資本對日本股市的趨之若鶩。

1月17日,日經指數盤中一度站上36000點,創下34年新高。19日通脹數據公布之后,日經指數跳空高開再次突破36000點。

過去一年內,日經指數單邊連續上漲幅度高達34.3%,表現明顯優于標普500同期22.6%的漲幅。

什么推動了日經創新高?

超低的利率、疲軟的日元、穩健的經濟基本面、企業盈利的改善,以及半導體股票的領漲都是推動日經屢創新高的重要原因。

其中日企盈利能力的提升,以及治理方式的改變正得到全球基金經理認可,也被廣泛認為是海外資金于去年年末和今年年初大規模進入東京證交所并推高年初行情的主要原因。

日本經濟新聞的研究顯示,東京證交所已公布相關數據的1067家上市企業的2023-2024財年凈利潤同比增長2%,連續第三年創下新高,對應的股息和股票回購也在增加。

新加坡馬來亞銀行Tareck Horchani表示:“今年以來交易量比去年12月增加了9倍,這意味著去年四季度還在猶豫的投資者現在更有信心投資日本”。

除了企業利潤的增加之外,股票回購和派息的增加被視為日本企業對股票市場態度逐漸發生轉變的體現,也被視為日本企業治理模式改善的成果。

從中長期來看,日本公司在資產泡沫時代后的脆弱資產負債表導致的消極經營理念,早在2014年就被時任首相安倍晉三點名批評,并作為安倍時代改革的重要方向之一。而從中短期來看,東京證交所2023年3月起推動的強力改革更是日本企業不得不轉向的催化劑。

東京證交所去年敦促日企進行改革并對PBR(股價凈值比)跌破1倍的“低于解散價值”企業予以退市警告。目前,東京證交所的母公司日本交易所集團宣布,截至去年年底優質板塊中仍有269家企業未達到相關標準,為此將給予該類公司一年的改善期限,在退市前六個月該些股票將被指定為監管股票。

該次改革推出之后,豐田和本田立即宣布將開始股票回購以推高股價。《日經》一份截至去年年中的調查表明,日本企業的股票回購達到了創紀錄的700億美元,派息規模也達到創新高的1000億美元規模。

總部位于香港的Oasis Management創始人Seth Fischer就對《日經亞洲》表示,日本的公司治理持續改善,帶來了良好的業績。波士頓的Kaname Capital創始人Toby Rodes也認為,日本企業的治理自2014年以來一直在改善。

Rodes表示:“直到十年前,股權還是公司之間義務的一種工具。每個人都出于某種原因持有別人的股票,而不是為了回報。”如今,負利率時代存在盈利壓力的日本各大銀行,以及政府養老金投資基金GPIF的壓力都成為了推動日本企業改革的助力。日本企業正在從銀行治理走向股東治理。

此外,東京證交所于2022年開啟的一系列小范圍改革也為如今日經的繁榮奠定了一定基礎。其中就包括于2022年初將東證1部、東證2部、Mothers和Jasdaq重新劃分為優質、標準和成長型三個新板塊,以便于外國投資者理解。

今年1月18日,東京證交所又宣布明年4月起所有主板(東證Prime板)的上市公司都必須進行雙語信披。根據去年的統計,東京上市的主要公司之中僅有42.3%的企業會同步更新日語和英語財報,而重要信披實現日英雙語的比例僅有28.5%。東京證交所改革小組曾表示,無法看懂當地市場的信披文件是導致海外投資者不敢購入日本股票的原因之一。

素來以價值投資聞名的巴菲特去年4月訪問日本并表示正在加倉日本股票的示范效應無疑也是日經走強的另一個因素。巴菲特當時表示已增持了伊藤忠商事、丸紅、三菱、三井和住友的股票。

貨幣政策正常化指日可待?

推動日本股市另一個不可忽視的積極因素,則是日本始終執行的超寬松貨幣政策。不同于美聯儲于2022年開啟加息周期之后屢次承壓的美國股市,日本央行至今仍維持-0.1%的基礎利率以及收益率曲線政策YCC工具的使用。

去年7月,日本央行行長植田和男就表示將把10年期日本國債收益率0.5%的上限視為一種參考。這一被解讀為即將加息信號的表態,一度使得日經指數下跌超過2%。

最終的事實證明,日本央行開啟加息或退出負利率政策的時刻表其實并不存在,虛驚一場的日經指數很快也再度上漲。

關于日本央行何時擺脫負利率,以及何時廢止已執行8年之久的收益率曲線政策工具的討論自去年起就從未停止過。其關鍵原因在于利率決議中多次提及的2%通脹目標早已被觸及多時。

自從2022年4月日本CPI首次突破2%目標至2.5%之后,日本物價指數漲幅已經連續22個月超過日銀的通脹目標。尤其是2022年8月至去年10月之間,日本的通脹數字更是穩定在3%以上。特別是在歐洲和美國的最新通脹數字分別從超過10%高點大幅回落至2.9%和3.4%的同時,日本的通脹卻僅從4.3%的高峰降至2.6%,這明顯意味著日本的通脹情況與這兩大經濟體并不完全相同。

尤其是在扣除生鮮食品價格和能源價格的核心CPI數字上,日本自2022年4月首次錄得核心通脹正增長以來就長期保持在4%左右的區間。

毫無疑問,相比于美聯儲和歐洲央行對于通脹的恐懼,致力于打破長期通縮、實現物價和收入正循環的日本央行樂見于更頑固的通脹——即便該數字已經22個月超過政策目標。

外界普遍預測,在物價已經確定能夠穩定上漲的大前提下,日本央行正在等待正循環鏈條的另一個環節——工資收入的上漲落地。

根據慣例,日本主要公司都會在每年3月與工會進行跨行業的工資談判,也被稱為春季薪資談判。

目前包括豐田和優衣庫等公司已確定將為員工提供大幅度加薪,任天堂更是表示將加薪超過10%。

不過,撇開這些大型企業的日本今年平均漲薪幅度可能并不樂觀。日本經濟研究中心JERC的一項調查就顯示,日本大企業2024/2025財年的平均加薪幅度將達2.85%,其中基本工資漲幅僅有1.08%。該漲薪幅度不僅未能滿足現任首相岸田文雄每年漲薪3%的呼吁,很可能也未能達到觸發日本央行迅速改變貨幣政策的紅線。

監管貨幣政策的日本央行理事前田榮治認為,春季工資談判的結果可能是高于去年水平的4%(3.58%),這表示一個積極的工資價格周期開始運轉。

前田榮治的表態也被認為是日本央行內部將4%漲薪確認為退出負利率政策的指標之一。

雖然日本央行的貨幣政策在今年4月薪資談判之前大概率不會出現實質性變化,但部分細節性的變化仍能被觀察到。例如去年10月31日公布的利率決議中,基準利率和YCC工具不改變的同時,植田和男宣布將10年期國債長期收益率的控制上限1%從硬性指標修正為參考指標。這一被植田和男稱為提高YCC政策靈活性的舉措,也被外界視為日本央行正在逐步放松YCC工具的信號。

野村證券預計,日本央行將在4月薪資談判之后首先退出負利率政策,再于今年二季度取消YCC工具。

向失落的三十年說再見?

通貨膨脹再度出現,消費者支出開始上升,外國赴日游客率創新高,股市收復過去30年的失地,日本經濟似乎終于出現了質的變化。

東京野村資產管理的村尾祐一九表示:“日本的基本經濟狀況,包括企業盈利,都好于美國、中國和歐洲。”

日本內閣府2023年的年度經濟白皮書中就提及,通脹上升可能標志著經濟增長低迷和通貨緊縮時代的結束。

白皮書認為,自2022年春季以來的日本物價和工資上漲幅度擴大表明,日本經濟在25年與通貨緊縮的斗爭中正達到一個轉折點。日本企業正在將更高的生產成本轉嫁給消費者,勞動力市場緊張意味著工資現在比過去幾十年更有可能上漲。

白皮書補充道,近期日本通脹上升也開始改變消費者對未來物價上漲的預期,這對于防止通貨緊縮回歸至關重要。退出通貨緊縮的機會之窗可能正在打開。

前日本央行副行長若田部昌澄表示:“我們正處在關鍵階段,日本有可能無法達到2%的通脹目標,但總體而言,如果我們有正確的政策,我認為日本有很大機會擺脫通貨緊縮。”若田部昌澄認為,積極的通貨膨脹將消除政府債務的實際負擔,日本經濟最近也創造了有史以來最高的稅收收入。從這個意義上而言,日本也有可能解決其相比于GDP規模極其巨大的債務問題。

除通貨緊縮這一貨幣問題之外,日本部分強勢產業競爭力的喪失也被視為失落30年的因素之一。如今隨著發達經濟體大力推行產業鏈去風險化戰略,G7集團之一的日本無疑是最大的受益者。

在日本經濟產業省的推動下,日本已推出了1.3萬億日元的補貼以吸引半導體產業回流日本。在去年的G7峰會上,岸田文雄就與臺積電、三星、美光、英特爾、IBM等企業進行了談判,其中的重點項目包括臺積電在熊本的新生產基地以及美光在廣島投資5000億日元的新工廠。而半導體股票的上漲也是日經指數大漲的最主要帶動者。

曾預言泡沫時代破滅之后的日本將會失落30年的青木昌彥認為,日本走出失落也需要30年。原因在于從舊有體制過渡到新的制度體系,至少需要一代人即30年的時間,例如舊有的終身雇用制歷經一代人的時間才會逐漸發生變化。