文|酒管財經

編輯|阿鑫

總規模不超5個億、設立多支產業投資基金、主要投資酒店管理公司——在最新的公告中,君亭酒店披露了對外投資的路徑和戰略。

《酒管財經》注意到,在過去的若干年,酒店行業相關的產業投資基金時有出現,但頻次和規模較其他領域尚存在差距。在我國酒店行業邁向資本化的過程中,包括產業投資基金、收并購、IPO等在內的多種形式,勢必會成為重要的抓手。

對于君亭酒店而言,通過金融工具和手段,可加快中高端精選服務酒店的擴張步伐,并為公司未來進行產業整合并購提供項目儲備。對于諸多區域酒管公司而言,做好自己的產品特色,深耕某一市場,借助這波浪潮靠近資本市場,或許也是一個不錯的選擇。

而對于整個中國酒店業來說,資本化可實現行業連鎖化、利潤率提升,以及產業結構的優化和調整,具有很強的現實意義。

君亭酒店的規模擴張野心

我們先來看一下君亭酒店的這次投資基金。

君亭在公告中提到,公司控股二級子公司南京君薈投資管理有限責任公司擬設立多支酒店產業私募投資基金,總規模不超過 5 億元,其中君薈投資參與基金投資總額不超過 5000 萬元。

君亭酒店方面認為,公司本次參與投資設立酒店產業私募投資基金,是在公司行業經驗的基礎上充分利用專業投資機構的投資能力和資源整合能力,通過各種金融工具和手段放大投資規模。

值得關注的是,其中一支產業私募投資基金——廣東中保嘉運股權投資合伙企業(有限合伙),已于2023 年 12 月 15 日獲得中國證券投資基金業協會《私募投資基金備案證明》,備案編碼:SAEM66。后續基金將根據具體實施情況分步募集。

該基金的投資行業是對商業/酒店管理公司進行股權投資及適用法律允許的其他投資,并通過該等公司及/或其下設項目公司開展對酒店物業項目的運營管理。

在投資地域方面,該基金最終投資的底層物業項目應位于直轄市、重點省會城市以及強二線城市。

君亭酒店在業內一直被視為“小而美”的代表,但這家企業愈發不再掩飾要做大做強的野心。

在去年收購君瀾、景瀾后,君亭酒店的產品覆蓋度假與商旅兩大品類,形成商務和度假的中高端多品牌矩陣。

其中,君亭主力拓展直營店,同時進行輕資產的委托管理模式輸出;君瀾多以委托管理的模式拓展;新推出的“君亭尚品”計劃在時機成熟之后,再推向加盟市場;同時,公司內部正在探討其他品牌開放加盟的可能性。

上面只是內部經營戰略的調整。在外部資源整合上,上述公告提到,設立相關產業私募投資基金,可以加快中高端精選服務酒店的擴張步伐,同時還可以為公司未來進行產業整合并購提供項目儲備,加強和鞏固公司在中高端精選服務酒店的行業領先地位。

也就是說,該基金是為君亭未來的并購整合做鋪墊,尤其是針對中高端精選服務酒店領域。

行業還有哪些產業投資基金

在《酒管財經》看來,酒店業需要更多的渠道邁向資本化。僅以產業投資資金的形式來看,酒店行業時有出現,但整體規模和頻次遠遜于其他行業。

從公開的信息來看,2021年1月,錦江東方酒店產業基金項目正式簽約。項目基金總計60億元,首期基金6億元。項目由上海錦江國際(集團)有限公司、東方瑞宸基金管理有限公司、常熟經開區3方共同發起設立,主要投資方向為收購或租賃酒店物業,精準匹配錦江旗下品牌進行升級改造;同時關注部分酒店衍生形態的投資機會,包括長租公寓、養老公寓等。

2019年5月,華住集團與光大安石聯合成立全新投資平臺安住此間,共同發起設立泛居住地產投資基金,專項投資于中國境內的酒店及公寓等居住類不動產物業。在前一年(2018年)的1月份,華住還與TPG成立了合資公司,參與酒店重資產收購。

兩個項目重心有所不同。與TPG的合作是針對單個項目合資,安住此間則是對住宿行業的資產進行深度、系統性覆蓋。

更早之前的2017年,中聯基金成立首只專注于中國境內奢華度假酒店投資的私募基金,進入文旅度假產業。

對比一下其他領域的產業投資情況,可更清楚地認知酒店行業的處境。

近兩年爆火的預制菜,雖然產業仍處發展期,但已經迎來資本化浪潮。幾乎每個省都設有預制菜產業投資基金。部分預制菜大省,各個地市甚至部分城區,也推出相應的產業投資基金。資本端的熱潮,又反過來推動產業端的快速發展。

對于酒店行業來說,要想調整產業結構和產業層次,存量市場的整合尤為重要,而資本化運作就是優化酒店業產業結構的重要手段。大型酒店集團借助收并購可實現自身的壯大,而優質的區域酒店集團在獲得資本的加持后,有望加速自身規模的擴張,提升發展質量。在這個過程中,整個產業就加速了優勝劣汰。

酒店業需要擁抱資本化

在今年8月,《酒管財經》曾撰文《資本正在密切關注河南酒店集團》,詳細介紹外界對于河南酒店的關注。

事實上,我國酒店行業亟需資本市場支持,也亟需擁抱資本化。

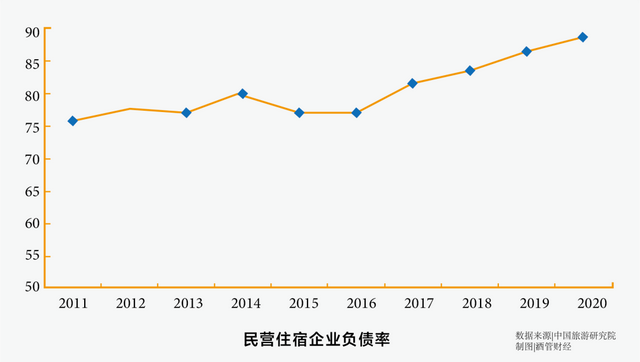

首先,我國民營住宿企業負債率持續上升。

中國旅游研究院產業研究所所長楊宏浩,在今年初撰寫的《中國酒店集團資本化道路與未來方向》文章中援引數據顯示,2011年,民營住宿企業負債為75.46%,此后逐步上行,2017年突破80%,2019年達到86.78%,2020年因疫情原因又提升到88.48%,債務負擔持續膨脹。

對于未上市的民營酒店集團來說,高企的負債率,再加上其融資成本也高于國有企業,必然要壓縮酒店集團的利潤。若能夠成功上市,不管是是IPO獲得的融資,還是增發獲得的融資,其資金成本都明顯較低。因此,低成本融資,降低負債率,優化財務結構,改良財務報表,也是連鎖酒店想上市的重要動因。

其次,酒店行業應該借助多種形式去擁抱資本市場。這包括但不限于IPO、收并購、酒店REITs等。

比如,成都體育產業投資集團收購上市公司萊茵體育,并逐步將旗下的成都文旅資產置入上市公司。后者主營業務是高山滑雪運動業務、索道纜車業務、酒店業務等;同時,鑒于A股IPO受限,可尋求港股上市。

事實上,在所有資本化路徑中,酒店REITs更加值得關注。

該模式在我國酒店領域尚未落地,但將來成行的幾率很大。尤其是在疫情因素不再存在,整個行業連鎖化率提升,酒店業利潤率有所提升,為酒店REITs發行創造條件。

對于酒店方而言,需要做的就是讓酒店產權清晰,并擁有穩定的現金流和良好的盈利能力。其他只需等風來。

統籌丨勞殿