文|動脈網

雖然2024近在咫尺,但還是有一些企業撐不住而倒下了。

12月4日,由全球知名風投Flagship Pioneering孵化的生物技術公司 Axcella Health宣布即將倒閉。作為一家NASH領域的明星企業,Axcella成立以來共完成7輪融資,并于2019年成功在納斯達克IPO。但過去兩年,Axcella一直徘徊在破產邊緣,雖然做了很多嘗試,甚至在2022年孤注一擲地將主營業務轉向Long COVID領域,但仍無力回天,股東最后還是以壓倒性票數批準了其解散和清算。

不過,沒能熬過這個冬天的不只有Axcella。據動脈網不完全統計,截至目前,今年倒閉的美股上市biotech數量已經超過30家,其中由Flagship孵化的就有多達4家,除了Axcella Health,還有紅細胞療法公司Rubius Therapeutics、外泌體制藥公司Codiak BioSciences和微生物組療法公司Evelo Biosciences。

圖1.2023年倒閉的四家由Flagship孵化的biotech企業(資料來源:動脈橙)

而一個又一個明星企業的倒下,也讓曾經風光無限的Flagship一時間站在了風口浪尖。作為美國風投界的“神話”,自創立以來,Flagship已發起和孵化超過100家生命科技公司,并且目前已經有25家公司成功IPO,另外30余家公司則通過收購或并購形式繼續發展。而在這之中,最成功的案例莫過于“生物科技IPO之王”Moderna,其一度為Flagship帶來了數千倍的投資回報。

但正如Moderna因新冠疫苗紅利散去,逐漸進入了迷茫階段一樣,如今的Flagship似乎也在創新藥研發“九死一生”的定律中困難重重。

投資的60%醫藥公司走向慘淡,Flagship要負多大責?

據Flagship Pioneering官網數據顯示,在其投資孵化的87家生物醫藥公司中,有近50家都在這一兩年走向了瓶頸。

首先在“關門大吉”端,除了今年接連倒閉的四家,2022年也有多家折戟,典型代表就是微生物療法明星企業Kaleido Therapeutics,其在去年4月宣布破產,并從納斯達克退市。

當然,“活著的”日子也沒好過到哪去,首當其沖是Moderna,其Q3凈虧損36.3億美元,2023年內股價已經跌去一半。另外還有T細胞療法公司Repertoire Immune Medicines,雖然在2021年被評為全球“Fierce 15”(全球知名年度生物技術猛公司榜單,旨在展現業界具有創新精神的生物技術公司),但2022年立馬進入裁員潮,且裁員比例高達45%。

那么,這與Flagship到底有多大關系呢?

重點以今年倒閉的四家biotech為例,動脈網觀察發現,其走向終點的原因無外乎一點,即臨床試驗接連受阻,同時也缺乏穩定現金流,導致其財務壓力持續增大,最終不堪重負。

比如Evelo,其專注于通過腸道菌群作用來開發具有消炎作用的微生物療法,共有EDP1815、EDP1867、EDP2939三款產品,其中EDP1867的Ⅰb期臨床試驗沒有展示出療效證據,甚至沒有進入Ⅱ期臨床;而EDP1815和EDP2939在2022年后的多項Ⅱ期臨床試驗均得出失敗結果,尤其是EDP1815,其對照組(安慰劑組)的EASI-50(即特應性皮炎病情評分改善50%)高達56%,比3個試驗隊列還要高。

不過更為棘手的是,雖然臨床數據“感人”,但Evelo的真金白銀倒是實打實地花出去了。據悉,在Evelo破產前期,其賬上只有1730萬美元的現金,而赤字則高達5.88億美元。

同樣被資金困住的還有Axcella,由于囊中羞澀,其在2022年被迫在NASH和Long COVID兩項適應癥中選擇了Long COVID,并因此裁員85%,雖然“輕裝上陣”后有一定成效,今年8月還被美國商標專利局授予專利,但仍是亡羊補牢。據財務報表披露,截至最近一個季度,Axcella累計赤字已達4.258億美元。

當然,任何事物都具有兩面性,在巨額赤字背后,一個客觀事實也不容忽視,即這些公司均崇尚創新,并且都試圖在冷門賽道中掘金。比如Axcella,其最初聚焦的NASH一度被認為是制藥界的研發“黑洞”,諾華、強生和默克都曾半途而廢,而其后期轉型的Long COVID同樣也是“地獄”難度,雖然市場需求大,但截至目前,全球還沒有一款Long COVID療法上市。

同理的還有Evelo,其專注于微生物療法,但截至2023年年底,全球有且僅有2款微生物療法上市,且全部針對“艱難梭菌感染”這一個適應癥。另外兩家也是如此,Codiak是全球首家外泌體療法公司;Rubius則是全球首家通過基因工程改造造血干細胞進行細胞治療的公司,同時也是目前唯一一家進入臨床試驗的紅細胞療法公司。

因此,在很多專業人士看來,這些企業的“失敗”往往是大概率事件,因為其選擇了一條幾乎無人的賽道,自然會面臨更高難度的創新以及更高風險的研發,再加上近一兩年全球醫藥行業危機重重,其所經受的挑戰也在更進一步放大。

不過,這正是Flagship的特質之一,即熱衷于在“無人占領”的領域創新。對此,Flagship還特意在2016年更名為Flagship Pioneering,這是因為相比于Ventures,Pioneering更具創新和探索意義,是一種開拓式的“制度創業”進程。

所以,如果非要在Flagship身上找這些企業破產或者遇阻的原因,一味追求獨特性算是其中之一。當然還有一點,即“保姆式”的孵化體系,在一定程度上削弱了企業面向市場化的能力。

以Axcella為例,Flagship不僅為其搭建團隊,深度參與運營,還提供源源不斷的資金,據悉,在Axcella的7輪融資中,Flagship參與了5輪,甚至IPO后前的E輪融資及IPO的一輪增發都由Flagship獨家參與,這就造成Axcella融資方過于集中,缺乏更多外部股東支持,再加上內部又沒有傳出什么大合作流入資金,在實現商業化之前,越往后已經越難滿足藥物研發這只“吞金獸”。

不過,這也是Flagship的特質之一,即從頭開始創建公司,并在這個過程中最大限度地投入,以此占據“主動權”。據資深投資人介紹,不同于常規早期風投基金一般占所投公司20%左右股份,Flagship往往擁有所投公司超過50%甚至100%的股份,甚至在該公司IPO時還擁有50%左右的股份。

所以,這些公司最終的結局,與Flagship有一定關系,但也不全是。

Flagship模式正在“失速”,要為此做出改變嗎?

坦白來說,Flagship今年的成績確實不太好看,但究竟原因,很大程度上是因為整個資本市場遇冷,而導致項目風向的改變。

對此,某資深投資人談道,“在寒冬侵襲下,市場會更加青睞于有晚期管線甚至已有藥物上市的公司,前沿技術性公司則面臨較大的資金壓力”。換句話來說,就是市場當前會更喜歡確定性強并能產生穩定現金流的醫藥企業,而對于那些不確定性大且還需要持續投入的創新醫藥企業,雖然有十足的潛力,但現階段也是“愛莫能助”。

事實上,Flagship創始人Noubar Afeyan早就預料到了今年的結局,在2023年年初,他就發文表示,“經濟的低迷給新興生物技術公司的發展道路蒙上了陰影,并使許多原本前景光明的初創公司倒閉,其中也包括Flagship創辦的一些公司。”

不過,Flagship并沒打算就此妥協,反倒是依舊樂觀,其創始人Noubar Afeyan談道,“不確定性就等同于一種機會,無論這場不確定性的風暴多么令人不安,重要的是要記住,它與生物技術的機會、前景和價值無關。”也就是說,Flagship仍然會選擇創新,仍然會選擇重押那些風險指數極高的前沿技術。

而這就是醫藥產業當前的大方向。一方面,隨著人口結構的顯著變化和社會環境的影響,新一輪的臨床需求正在萌芽;另一方面,諸多細分領域在經歷過去十年的快速發展之后,當前也已經接近飽和,正深陷于“內卷”泥潭,急需找到新的產業突破點。再加上AI、云計算、半導體等新興技術逐漸成熟,也為醫藥領域的創新打開了更大的想象空間。

所以,全球醫藥產業正在進入新一輪的創新周期,未來產業的大量機會也藏在這里。對此,Flagship創始人Noubar Afeyan特別舉了一個例子,他談到,細胞和基因治療、mRNA、蛋白質降解物、多特異性抗體和抗體藥物偶聯物等創新技術,正在從不確定的領域跨越到接近確定的治療領域,但在最開始,這些開創性的科學看起來是行不通的,直到它最終被實現。

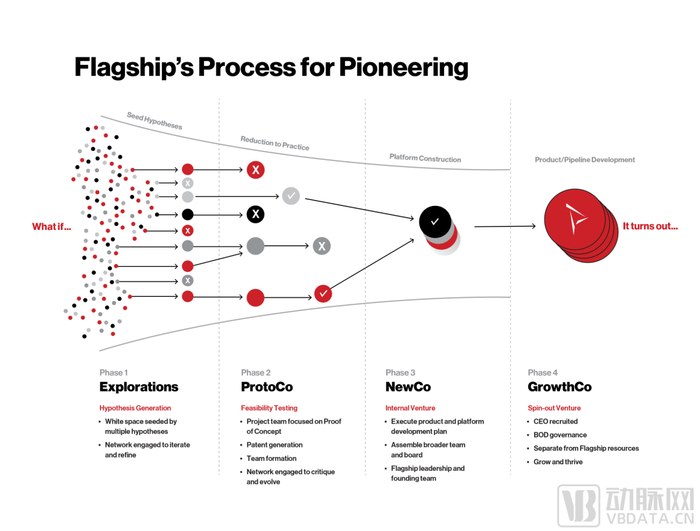

不過,Flagship也不是“盲目”創新,在其創建并孵化創新項目的四個階段中,前兩個階段分別是假設探索(Explorations)和科學驗證(ProtoCos),而其最大的目的就是“試錯”,通過反復地科學論證,最終篩選出真正有創新價值的“結果”。

圖2.Flagship創建并孵化企業的四個階段(資料來源:官網)

具體而言,以科學驗證(ProtoCos)階段為例,Flagship會為每個項目組建一支具有相關科學和運營背景的人才團隊,同時開始吸收外部科學顧問,然后分配相應的項目編號:“FL1”、“FL2”、“FL3”、……,并分別進行可能暴露其致命缺陷的實驗——“殺手實驗”,來對每個項目進行科學概念驗證,而通過“考驗”的會成為一家真正的初創公司。

當然,更大的“考驗”還在后面,對此,Flagship創始人Noubar Afeyan直言,“當前,我們可用于探測未知生物領域深度的工具還非常有限,為了解決生物學問題,我們不得不進行‘猜測’和過度簡化,這是一個昂貴且耗時的命題,成功幾率很低。”

而為了盡可能地提高成功率,系統且及時的孵化服務必不可少,這也正是Flagship孵化創新醫藥項目的后兩個階段,即新公司成立(NewCo)和外部風險投資(External Venture),具體的落地場景包括投入大量內部資金以及提供一位得力的CEO干將,而在大部分情況下,Flagship內部合伙人會擔任這些初創企業的臨時CEO。就比如Moderna,Noubar Afeyan就是其創始人。

基于此,Flagship就提出了一個新的概念,即“平行創業”,也就是從高校等源頭處挖掘一批全球尖端生物科技,之后收歸所有,內化為一個內部IP,植入進公司合伙人作為重要高管,同時包攬研發培育、搭建團隊、吸引外部投資等一系列事宜,再經過大量的漏斗型篩選,最終成功的企業會獨立出來尋求IPO上市,但“根”還是屬于Flagship。

對此,某位一線投資人表示,“Flagship實際上是開創了風險投資界一種全新的風險投資模式,打破了該領域傳統的投資慣例,并將創新轉變成了一種可以‘復制’的過程,這和SPAC‘造殼’有很多相似性。”

當寒冬和創新雙向奔赴,有限彈藥該如何規劃?

事實上,不只有美股上市Biotch在經歷倒閉潮,國內醫藥企業當前同樣也在“渡劫”,比如在二級市場上,已經上市的有不少都在面臨股價下跌以及盈利能力減弱的窘境,而一大批等待上市的,則因為IPO收緊,沖擊之路也在變得更為艱難,一年交表兩次甚至三次已成常態。

當然,一級市場也沒好過到哪去,初創企業融資難度正在加劇,最直觀的表現就是近一兩年我國醫藥領域的融資數量及金融相比于前幾年都有明顯下滑。而那些完成融資的醫藥企業,現階段也是在如履薄冰,據某一線投資人分享,一家技術前景很好的生物科技企業天使輪只融了一千萬元,核心團隊只能自掏腰包,再加集體降薪50%,才勉強能支撐企業正常運營和發展。

但在寒冬的另一面,創新也在醫藥領域變得越來越緊迫,一方面是因為我國醫藥行業還存在諸多卡脖子技術需要攻克;另一方面則是在于我國基礎研究能力正在快速提升,已經能夠為更尖端的生命科技創新提供支撐。不過,困難和挑戰依然存在。

而在這個過程中,一個問題正在引發更多醫藥人的思考,即在寒冬之時,創新和創造價值到底該如何平衡?

據某一線投資人透露,近一兩年,其實有不少投資人都處于“躺平”狀態,這其中既有募資越來越難的原因,同時也有好的醫藥項目越來越難挖掘的根本因素。而對于部分醫藥企業來說,在當下也選擇了較為“保守”的方式,即盡可能地通過商業化運作在短期產生現金流,暫緩更高難度的創新和研發,先“活”著再說。

當然,也有很大一部分醫藥人依然選擇了逆風而行,就比如Flagship,雖然挫折不斷,但其并未停止創新的腳步。今年6月,Flagship推出了一家新的生物技術初創公司Empress Therapeutics,并為其提供5000萬美元的啟動資金,以通過DNA化學研究促進小分子藥物的發現。而國內也是如此,不少投資人以及醫藥企業也都在進行不同維度地創新。

所以,這一問題其實并沒有標準答案,只不過Flagship選擇了創新,選擇了走向渺無人煙的荒漠,用創始人Noubar Afeyan的話來說,就是“遠離海岸,深入海洋更廣闊的地方”。

這和Flagship的內生邏輯相關,在其看來,生命科技創新的價值很多時候都不是立馬顯現的,往往需要10年甚至是更長的時間才能被創造出來,因此對于 Flagship 而言,“屢戰屢敗”也算不上大事,畢竟致富之路千萬條,誰也不知道接下來哪條道路上會再走出一個 Moderna。

參考資料:

1.《倒閉潮蔓延,當biotech破產數量創新高 》——氨基觀察;

2.《又雙叒一家Biotech倒閉,Flagship真的傷不起》——智藥局;

3.《Flagship模式正在坍塌?孵化出Moderna后,投資的60%醫藥公司走向慘淡,最近3家公司倒閉》——深究科學。