文|節點財經 四海

今年7月,李斌、李想、何小鵬在中國汽車70周年活動上合了影,三人的站位和三年前的那次合照一模一樣。2021年,三家的銷量都在10萬輛左右,難分伯仲。到了2022年,出現了分化的趨勢,理想在銷量上一騎絕塵,蔚來和小鵬在銷量上都增長乏力。

與此同時,此前關注度不高的零跑和哪吒,都在銷量上成功進入第一梯隊,哪吒還在今年8月拿到了70億元的融資。

基于汽車市場的特點,行業對于新勢力的結局有一個預判,即只有三家新勢力能脫穎而出。

2020年初,王興表示這三家新勢力會是“蔚小理”。彼時,理想剛剛開始新車交付,蔚來和小鵬前一年的銷量都在2萬輛左右。在2019年,威馬的交付量超過了小鵬,所以威馬創始人沈暉在微博上喊話王興:威馬一定會是Top3之一。

三年后,市場上已經難覓威馬的蹤影,零跑、哪吒都成了新晉黑馬。今年8月,理想繼續領跑銷量榜,銷量上一度掉隊的蔚來和小鵬都強勢反彈。

參考汽車行業的發展歷程,市場上并不需要上百家新勢力,沒有人是絕對安全的。

一、有人走出低谷,有人依然站在谷底

新能源汽車行業的一個共識是,2023年到2025年,市場將進入極為殘酷的淘汰賽,在此期間難免有車企跌入谷底。

2023年,第一個進跌入谷底的是賽力斯。

在2022年,賽力斯旗下的問界銷量超7.5萬輛,是銷量破萬用時最短的新勢力,也是行業最大的黑馬。華為與車企有三種合作模式,華為的參與程度由淺入深,問界是參與程度最深的智選模式的產物,也是三種模式中市場表現最好的。

從今年1月開始,其銷量就開始走下坡路。今年1月,問界的銷量從去年12月的10143輛腰斬至4475輛,此后一直在5000-6000輛左右徘徊。8月,問界的銷量為3263輛,同比下滑67.52%。今年1-8月,賽力斯汽車累計批發銷量為33264輛,同比下滑15.64%。

更重要的是,如果銷量規模上不去,華為和賽力斯都要跟著虧損。2022年,華為汽車業務的凈虧損約82億元,是華為唯一虧損的業務,賽力斯則虧損了42.9億元。

余承東并沒有回避問題,他承認過去因為經驗不足和閱歷不夠,走了一些彎路,但會繼續改進,堅持做極致的產品。

目前來看,將于9月12日發布的問界M7,是問界和華為的風向標,如果它能有好表現,問界就有翻盤的希望,其中的一個關鍵問題在于,問界能否找到清晰的賣點。

問界不是沒有賣點,只是它的賣點有些模糊。

自從亮相以來,問界最大的賣點就是華為。提到華為,消費者都熟悉,華為粉絲也認這塊招牌。但是,這塊招牌是繼承自手機,而在汽車領域,這塊招牌給問界帶來了什么亮點?消費者并不清楚。從官方的宣傳內容來看,問界的賣點有自動駕駛、設計、豪華配置等等,涵蓋了各方面,但并沒有在消費者心里建立一個跟汽車有直接關聯的賣點。橫向對比,特斯拉的品牌、蔚來的服務,都是清晰的賣點。

因此,華為和賽力斯需要進一步理清問界的賣點,是華為提供的一流智能化體驗?還是華為的“光環”?如果沒有清晰的賣點,很容易被淹沒在新能源浪潮中。

在這方面,小鵬和問界是難兄難弟。

今年二季度,小鵬的銷量為2.3萬輛,同比下降32.6%,在8月之前,小鵬已經很久沒有做到月銷過萬了。在此期間,零跑和哪吒的銷量超過了小鵬,“蔚小理”已成過去式。

今年7月是小鵬的轉折點,其中被寄予厚望的G6的占比達到40%,在8月,G6的占比提升到52%,總銷量為13690輛。這里面有兩個細節值得關注。

首先,顯而易見地是G6不負眾望,撐起了小鵬的銷量。這經過了一個爬坡的過程,G6是今年6月開始交付的,當月的銷量只有244輛,7月增長至3937輛,P7的銷量為4908輛,G6 和P7占7月總銷量的80%,其中P7在此之前一直是小鵬的銷量支柱。而G6能成為銷量支柱的一個重要原因在于賣點足夠清晰,即智能化和性價比(相對特斯拉Model Y)。

也就是說,從7月開始,小鵬在銷量上進入了雙支柱時代。至少在銷量層面上,小鵬有很大希望走出低谷。

但是,在財務層面上,小鵬還要過上一段苦日子。

研發投入和規模效應,仍將是困擾小鵬盈利的難題。研發投入過高一直是小鵬的包袱,包括智能化、架構等。規模效應則是汽車行業的特點,只要銷量達到一定規模,企業就能邁過盈虧平衡點。零跑董事長朱江明曾稱,預計當公司銷量達到50萬輛時,可通過規模效應來實現凈利率轉正;哪吒CEO張勇也曾表示,銷量達到30萬到50萬輛,哪吒將初步形成規模化的能力,同時做到盈虧平衡。

在這方面,理想已經走在了前頭。二季度,理想扭虧為盈,凈利潤為23.1億元,去年同期凈虧損為6.18億元。至此,理想已經連續三個季度實現盈利,是繼比亞迪、特斯拉后,第三家能夠連續保持季度盈利的新能源汽車企業。

而理想的盈利關鍵還是銷量表現足夠好。二季度,理想共交付了86533輛新車,同比增長201.6%,領跑中國造車新勢力。

其中,月銷量在6月和7月連續兩個月突破了3萬輛。上半年,理想交付輛達到139117輛,已經超過了去年全年的總銷量。

不過,理想并不是表現最炸裂的,這個頭銜應該送給埃安。

在1-8月,國內新能源車企銷量最高的是比亞迪,這無需多言,位列第二的是廣汽旗下的埃安,銷量為30.6萬輛。

可以看到,今年新能源市場的競爭依舊激烈,有人走出了谷底,有人依然在掙扎。接下來,誰能走出低谷,誰又將跌入谷底?

二、未來,新能源汽車拼什么?

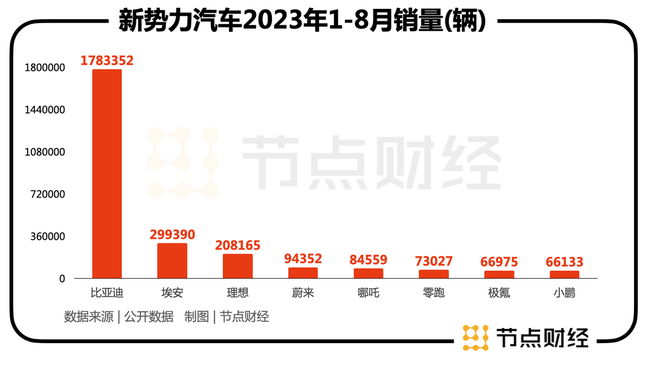

在今年1-8月,國內的新勢力分為了三個梯隊,梯隊排名在一定程度上反應了市場競爭焦點的變化。

第一梯隊成員只有比亞迪,銷量超百萬;第二梯隊成員有兩個,分別是埃安和理想(銷量從大到小依次排序),它們的銷量都超過了20萬輛;第三梯隊的成員是蔚來、哪吒,它們的銷量接近10萬輛;第四梯隊成員是零跑、極氪和小鵬,銷量都超過了6萬輛。

這份榜單體現了一個趨勢,即其他梯隊與第一梯隊之間的差距越來越大。

去年同期,比亞迪的銷量為96.2萬輛,今年增長了83%。埃安在增速上跑贏了比亞迪,但規模上的差距更大了,今年埃安的銷量為30萬輛,去年為15.2萬輛,雙方的差距從81萬輛擴大至近150萬輛。

如果以比亞迪為例,可以看到國內新能源市場的另一個趨勢,即混動車型的銷量占比在下降。

今年上半年,比亞迪的銷量為125.56萬輛,是國內和全球市場的雙料冠軍。其中,混動車型的占比超過40%。而在去年,混動車型在比亞迪的銷量結構中的占比超過50%。同時,比亞迪上半年銷量同比增長了95.7%,這說明比亞迪的純電車型,銷量走勢較強。

實際上,比亞迪銷量結構的變化與全球市場的變化是同頻的。

據乘聯會秘書長崔東樹梳理的數據顯示,在全球范圍內,2018-2021年混動占比持續下降并逐步實現份額穩定。混合動力乘用車從2012年的廣義新能源93%逐步下降到2015年的79%,隨后混合動力的占比每年降10個百分點。2019年,混動市場份額下滑1個百分點,但2020年開始加速下降,2022年份額仍下降到26%以下,2023年年份額回升到24%。

無論是比亞迪還是全球市場的變化,都告訴我們混動市場雖然是一塊不小的蛋糕,但純電市場才是未來。在這個法則下,受影響最大的當屬只有混動車型的理想,它的問題是純電車型能否順利結果混動車型遞出的接力棒。

此外,和“純電才是未來”相似的趨勢是,消費者越來越看重汽車的智能化體驗。研究顯示,智能化體驗對于消費者購車的影響權重,由去年的12%上升到14%。在國內的車企中,小鵬是將智能化作為賣點的代表。在2014年創業時,小鵬團隊就認為未來不僅僅是電動汽車的時代,也是智能汽車的時代,電動和智能將會推動汽車形態發生前所未有的變革。

基于此,車企需要做好三個基本功,即智能+電動+汽車,才有資格參與決賽,這也是行業當前以及未來的發展趨勢。這三者結合后,會對出行行業產生巨大影響,甚至會超過App Store。